突发!拜登将提出6万亿美元预算方案!外盘期货品种闻声上涨,伦铜涨超3%,国内期货市场夜盘黑色系领涨

2021-05-28 08:39:16 期货日报 期货日报

国家统计局:下阶段要扎实做好大宗商品保供稳价工作

5月27日,国家统计局发布1—4月份工业企业利润数据。数据显示,1—4月份,全国规模以上工业企业实现利润25943.5亿元,同比增长1.06倍,延续了去年下半年以来较快增长态势;与2019年同期相比,利润增长49.6%,两年平均增长22.3%。

国家统计局工业司高级统计师朱虹在解读数据时表示,受市场需求改善、大宗商品价格上涨等因素推动,1—4月,上游采矿业利润增长明显加快,原材料制造业保持较快增长。

数据显示,1—4月份,采矿业利润同比增长1.03倍,比一季度加快25.8个百分点。其中,油气开采业利润增长1.19倍,加快101.0个百分点。原材料制造业利润同比增长3.66倍,明显高于规模以上工业平均水平,拉动规模以上工业利润增长45.9个百分点。其中,石油加工业在国际原油价格上涨和需求回暖带动下实现扭亏为盈,新增利润1658.3亿元;化学原料和化学制品业利润同比增长2.72倍,黑色金属冶炼和压延加工业利润增长4.16倍,有色金属冶炼和压延加工业增长4.84倍。

朱虹表示,总体来看,1—4月份工业企业效益状况保持平稳较快恢复态势,但也要看到,国外疫情和国际环境错综复杂,工业经济稳定恢复的基础还不牢固,企业效益改善仍不平衡,尤其是部分消费品行业盈利状况尚未恢复到疫情发生前水平;加之大宗商品价格高位运行,加大中下游行业生产经营压力。

“下阶段,要按照党中央决策部署,科学精准实施宏观政策,扎实做好大宗商品保供稳价工作,不断巩固经济稳定恢复基础,推动工业经济持续健康发展。”朱虹说。

外汇市场自律机制:不能用汇率升值作为工具抵消大宗商品价格上涨影响

5月27日,全国外汇市场自律机制第七次工作会议提出,以市场供求为基础、参考一篮子货币进行调节、有管理的浮动汇率制度适合中国国情,应当长期坚持。在这一汇率制度下,汇率不能作为工具,既不能用来贬值刺激出口,也不能用来升值抵消大宗商品价格上涨影响。关键是管理好预期,坚决打击各种恶意操纵市场、恶意制造单边预期的行为。

会议认为,当前外汇市场总体平衡。未来,影响汇率的市场因素和政策因素很多,人民币既可能升值,也可能贬值。没有任何人可以准确预测汇率走势。不论是短期还是中长期,汇率测不准是必然,双向波动是常态。

会议强调,企业和金融机构都应积极适应汇率双向波动的状态。企业要聚焦主业,树立“风险中性”理念,避免偏离风险中性的“炒汇”行为,不要赌人民币汇率升值或贬值,久赌必输。金融机构不仅不能帮助企业“炒汇”,自身也不宜“炒汇”,否则不利于银行稳健经营,还会造成汇率大起大落。外汇市场自律机制要坚持不懈,持续引导企业和金融机构树立“风险中性”理念,制度护航,注重实效,落实好“我为群众办实事”,促进实体经济健康发展。

国家能源局回应涨价:正研究光伏发电行业管理和价格等相关政策

5月27日,国家能源局答复用户留言时表示:“我们高度重视新能源产业链价格上涨对光伏行业的影响,目前正会同有关方面研究2021年的光伏发电行业管理和价格等相关政策,下一步将推动政策出台,给行业发展创造相对明确的政策边界,促进行业平稳有序发展。关于光伏组件涨价、芯片供应短缺等问题,建议进一步咨询产业链主管部门(工业和信息化部)。”

拜登将提出6万亿美元预算方案

5月27日,据外媒报道,美国总统拜登计划为2022财年提出6万亿美元的预算方案,将资金用于基础设施、教育和医疗保健方面。该方案将在周五提出。

拜登的计划将把收入超过100万美元家庭的最高资本利得税率从23.8%提高到43.4%。他还将改变对持有至死但未实现资本利得的税收规则。

此外,美国财长耶伦昨晚表示,美国国税局将获得额外的4.17亿美元资金,用于执行2022财政年度预算计划。

截至今日凌晨收盘,美股三大指数涨跌互现。道指涨涨幅0.40%,报34462.67点;纳指跌跌0.01%,报13736.28点;标普500指数涨0.11%,报4200.70点。

纸浆弱势跌停,化工多品种领跌

受宏观面消息影响,近期国内大宗商品市场“急速降温”。5月27日,国内期货市场能化板块领跌,其中纸浆期货跌停,沥青下跌超4%;农产品板块中棕榈油跌超2%。

近期,纸浆期货在下游纸厂减产检修、需求阶段性下滑等利空拖累下“跌跌不休”。5月27日尾盘,纸浆期货主力合约收盘封死跌停板,创下2021年1月12日以来新低。伴随着下游需求下降,国内港口纸浆库存大幅上升。徽商期货研究所工业品研究员陈晓波在接受期货日报记者采访时表示,昨日国家统计局表态要扎实做好大宗商品保供稳价工作,不断巩固经济稳定恢复基础,推动工业经济持续健康发展,可以看到政策面仍将对大宗商品的价格进行合理的引导和监管,会对前期受流动性溢价影响价格涨幅过快但基本面的实质性改善并未跟上的品种造成较大的冲击,纸浆就是典型的代表之一。

招金期货橡胶纸浆研究员高宁认为,纸浆价格持续下跌,已超出部分产业人士的预期,“多少受到一些金融因素的影响”。

“近期纸浆期货价格的加速下跌是下游传统淡季的集中反馈,叠加国内宏观政策的收紧,下跌是合理的也是必然的,用来解决下游传导不畅的问题。”建信期货纸浆研究员郑玮说。

从当前的基本面情况来看,陈晓波认为,通常来说5—7月是下游造纸业的相对淡季,需求本来就有下降的预期,并且纸浆前期价格涨速过快,市场需求被提前透支,终端企业的负反馈一直在持续。近期多家纸厂传出停机检修的消息,在淡季需求不佳的预期下,港口库存再创新高,根据隆众统计国内三大港口库存已累积至2月下旬以来的最高水平,可以说前期主导行情的供需阶段性错配的逻辑已不再成立。

“展望后市,港口高库存已成为常态,而针叶浆供应的问题究竟是真实存在还是市场炒作,其实已逐渐明朗起来。政策面的突然介入改变了纸浆的价格驱动逻辑,在基本面偏弱、宏观因素边际趋弱的背景下,结合技术面上纸浆主力合约向下突破前期重要支撑位且量价匹配下跌的局面,预计纸浆短期内仍将继续振荡下行。”

沥青跌超4%,回归羸弱现货格局

昨日,沥青期货跌超4%。在南华期货能化分析师顾双飞看来,沥青在经历了上周消费税改革的利多红利后,盘面终究回归到了羸弱的现货格局。

中信期货沥青燃油研究员杨家明告诉期货日报记者,当前沥青库存仍在高位,利润大幅提升后或驱动炼厂开工提升,若沥青需求不能大幅提升,库存恐将继续积累,消费税征收消息或将提振远月合约价格,而近月合约在炼厂库存高企、较高的炼厂利润、无风险套利空间等因素作用下承压下行。

展望后市,顾双飞表示,未来沥青产能过剩的格局依然不会改变,加之今年需求增量或不及去年,下半年沥青累库是大概率事件。“但也同样需要持续关注后续原料端的深层次影响。下半年原油进口配额的发放是否依然富余,如果原材料收紧会影响多大体量的产能投放,进而导致多大程度的成本抬升都有待观察。”顾双飞说。

值得一提的是,昨日,油脂油料期货品种集体走弱。方正中期期货油脂分析师朱瑶分析认为,一方面,美豆冲高回落,国内油脂油料板块跟随下行;另一方面,昨日公布的马来西亚棕榈油出口数据显示,5月1—25日马来西亚棕榈油出口量和4月保持相当,虽然产量并未出现大幅增长,但也回到疫情之前的水平,这意味着5月马来西亚棕榈油库存将继续增长。

数据显示,马来西亚棕榈油5月1—25日出口数据较上月同期增加0.34%,大幅低于1—20日的数据17.1%。华联期货油脂油料研究员邓丹表示,出口数据缩窄幅度增大对棕榈油形成利空。“另外,马来西亚、印度疫情加剧,市场担忧需求受限。棕榈油的主要消费者是食品商业领域,如酒店和饭店,而印度疫情导致的相关封锁措施导致这一领域的需求大幅降低,导致棕榈油价格下跌。”邓丹说。

展望后市,邓丹认为,马来西亚棕榈油行业的劳动力短缺问题是未来市场关注的焦点,疫情导致的产量难以恢复和需求担忧问题短时间或难以改变。同时,国内的宏观调控措施还未结束,作为影响到国计民生的油脂价格或仍在政策的高压中。

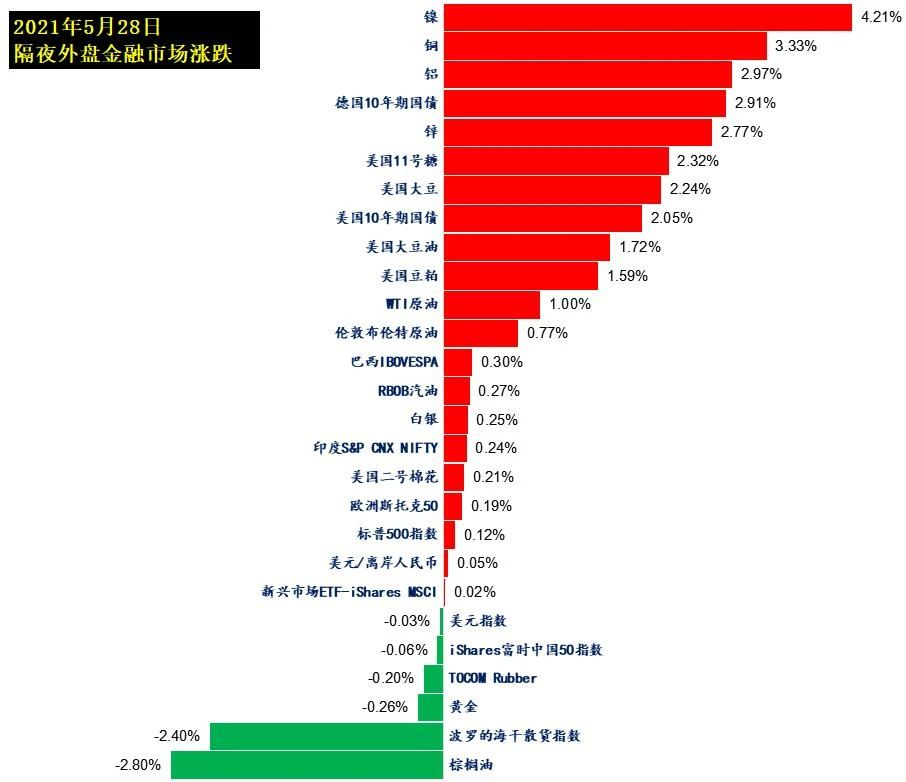

外盘期货品种普涨,国内期货市场夜盘黑色系领涨

昨夜今晨,外盘期货品种普涨。美铜涨3.19%,伦铜涨3.37%,伦铝涨3.02%,伦锌涨2.77%,伦镍涨4.19%。WTI 原油期货涨1.06%,Brent原油期货涨0.77%。美豆涨2.19%,美豆粕涨1.51%,美豆油涨1.84%,美糖涨2.26%,美棉涨0.36%,美玉米涨6.36%,美麦涨3.89%。

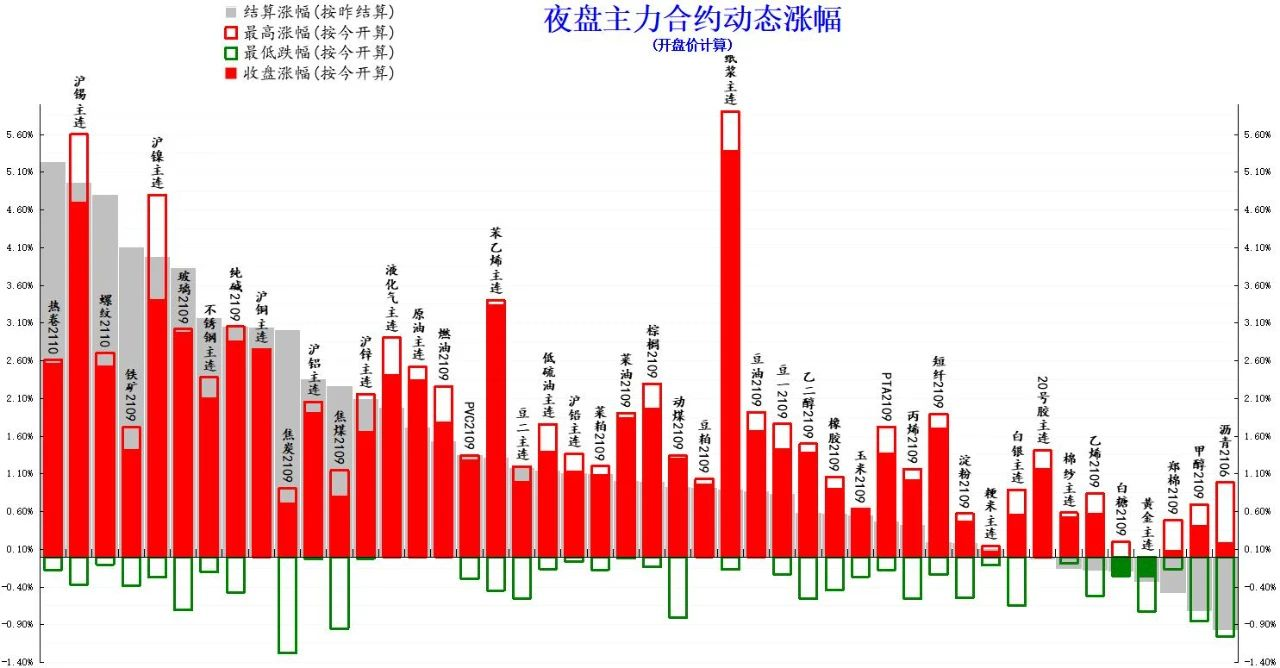

国内期货市场夜盘黑色系领涨,铁矿涨超4%,玻璃、纯碱涨逾3%,焦煤等涨超2%,PVC、燃油等涨超1%,郑煤、豆粕等小幅上涨;仅郑醇、郑棉等少数品种小幅下跌。上期所热卷涨逾5%,螺纹涨超4%。

- 积分

2279.21 - 粉丝

0 - 文章

1142 - 问答

0

皖公网安备 34011102000225号

皖公网安备 34011102000225号