黄金 关注右侧机会

2024-02-21 10:16:47 期货日报 宝城期货 龙奥明“欢迎关注牛钱网官微(niumoney_com),我们将每日为您提供专业及时、有价值的信息及交易服务。”

长期来看,美国经济下行叠加降息周期的临近将使美债收益率走向下行通道,金价可维持看多观点。中期来看,在美国货币政策转向的节点上,市场过度博弈降息节奏容易导致行情在强预期与弱现实之间来回波动。

春节期间,美元指数冲高回落,纽约金先抑后扬,纽约银上涨明显,金银比价大幅回落。

金银比价趋于收敛

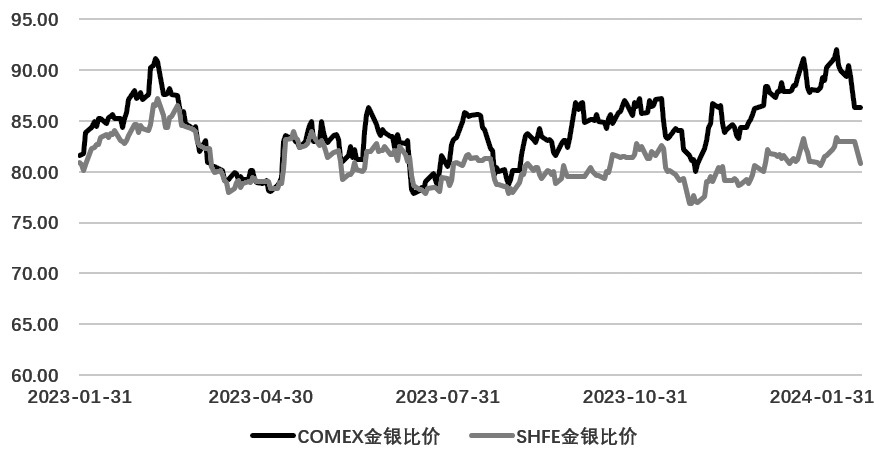

2023年12月以来,纽约金整体处于2000—2100美元/盎司区间振荡,对应沪金整体处于470—485元/克区间振荡。从近期数据来看,美国1月通胀数据改善不及市场预期导致降息预期降温,美元指数偏强振荡,金价承压下行。随后数日美元指数冲高回落,金价触底反弹,纽约金在2000美元/盎司关口失而复得。外盘白银在春节期间表现明显强于黄金,我们认为这很大程度上是金银比价套利导致。

2月初纽约金银比价一度上升至90,接近2023年一季度以来的最高点,随着春节期间金银走势的分化,金银比价冲高回落。内盘金银比价相对较低主要是由于白银内外差价较大,这反映了白银工业上供不应求以及内强外弱的格局。经过春节外盘白银的上涨,内外金银比价趋于收敛。

美债收益率持续向上

美国经济下行叠加降息周期的临近将使美债收益率走向下行通道,这是我们2024年看多贵金属的主要原因。在美国货币政策转向的节点上,市场过度博弈降息节奏容易导致行情在强预期弱现实之间来回波动。2023年四季度市场过度交易降息预期,导致2024年1月以来降息预期向下修正。紧接着美国1月非农新增超预期叠加通胀改善不及预期的经济数据组合强化了降息预期下修,使得美元指数及美债收益率持续上行。但经济数据公布后,市场走势在随后几个交易日呈现冲高回落态势,这很大程度上表明市场对当前的经济趋势有较大的分歧。FedWatch tool数据显示,2023年12月下旬市场押注2024年3月降息的概率一度接近90%,但随着经济数据和美联储的表态,截至2024年2月19日,市场押注3月降息概率已不足10%,5月降息概率为36%,6月降息概率为74%。整体降息预期下修导致美元指数及美债收益率持续上行,金价承压。

2023年12月美联储议息会议纪要显示,美联储预期2024年GDP增速中值为1.4%,核心PCE增速中值为2.4%,利率中值为4.6%,即美国经济将在本次加息抗通胀中实现软着陆,且降息周期即将启动。2023年12月的核心PCE同比已改善至2.9%,不断接近2024年的年度目标,这从中长期角度说明美国降息周期临近是不争的事实。然而对投资者而言,预期和现实的切换以及地缘政治的影响使其对行情的节奏难以把握。

整体上,我们认为,中长线的右侧机会到来之前,可参考纽约金2000—2100美元/盎司区间操作,即卖强预期,买弱现实。美元指数与近端美债收益率大幅下行可视作降息的强预期,该情形往往在经济数据超预期走弱或通胀超预期改善时出现。而美元指数与美债收益率大幅上行可视作降息的弱现实,该情形往往在经济超预期走强或通胀改善不及预期时出现。右侧交易机会可关注美元指数何时击穿2023年振荡区间下沿,或纽约金何时突破2100美元/盎司,该情形很可能需要降息预期交易或风险事件的发生。(作者单位:宝城期货)

皖公网安备 34011102000225号

皖公网安备 34011102000225号