预期向好&产量回升 双硅或将冲高回落

2023-04-13 08:40:50 新浪财经 瑞达期货 许方莉“欢迎关注牛钱网官微(niumoney_com),我们将每日为您提供专业及时、有价值的信息及交易服务。”

第一部分 市场行情回顾

一、硅铁(7628, 60.00, 0.79%)市场行情回顾

3月份,硅铁现货震荡下行,期货宽幅震荡。中上旬,原料方面,兰炭上调后提持稳,现货支撑增强,厂家维持较高开工;需求方面,下游进入复产月期,开工连续提升,南方钢厂部分入场采购,加上终端有旺季预期,钢价反弹,钢材表需好转,贸易商入场拿货增加。主流钢厂定价后,由于数量及招标价格均不及预期,钢厂需求一般,市场采购情绪不高,前期高开工下也累积一定高成本货源,供过于求下厂家进行减产,但挺价意愿较强;另一方面,海外金属镁需求也出现回落,终端虽有旺季预期,但炒作情绪大于实际需求;月末,钢价再下跌,钢材表需回落,硅铁厂家开工大幅下滑,短期受供需错配预期支撑期现价格修复回升近一个月跌幅,但受基本面拖累盘面很快回落。截至3月29日,内蒙古鄂尔多斯硅铁FeSi75-B市场价报7600元/吨,较2月跌200元/吨;宁夏中卫硅铁FeSi75-B市场价报7600元/吨,较2月跌200元/吨;青海西宁硅铁FeSi75-B市场价报7770元/吨,较2月跌250元/吨。

图表来源:wind 瑞达期货研究院

二、锰硅(7070, 64.00, 0.91%)市场行情回顾

3月份,锰硅现货价格震荡下行,期货震荡偏弱。月初,广西地区电费上涨,锰矿走弱缓解部分成本压力,但在电费上涨的情况下,锰硅价格保持不变,厂家出现成本倒挂,部分停产厂家复产意愿不高,北方厂家有生产优势,保持高生产水平。钢招入场后,主流定价弱于预期,锰硅现货成交不畅,且随着焦炭(2345, -32.00, -1.35%)价格有所松动,锰硅成本支撑进一步减弱,期现均跟随黑色板块下移,下旬终端成交数据走弱,钢材表需下降,钢厂采购不积极,市场询单较为冷清,等待4月钢招情况。截至3月29日,内蒙古锰硅FeMn68Si18出厂均价报7300元/吨,与2月持平;云南锰硅FeMn68Si18出厂均价报7400元/吨,较2月跌50元/吨;贵州锰硅FeMn68Si18出厂均价报7400元/吨,较2月跌50元/吨。

图表来源:wind 瑞达期货研究院

第二部分 产业链回顾与展望分析

一、厂家开工率及产量

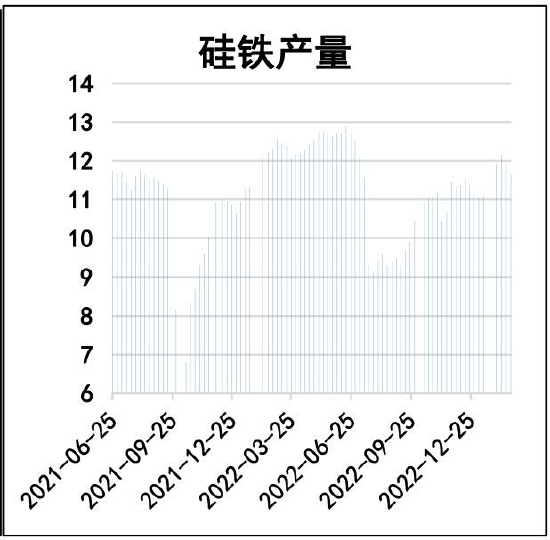

1.硅铁厂家开工率及产量

据Mysteel调查统计,2月硅铁产区136家生产企业,开工情况如下:

2月全国综合开工率为:57.34%,较之1月环比降7.36%。全国2月产量475914吨,环比1月降7.36%,降37834吨。同比2021年2月(506132)降5.99%。2月日均产量:16997吨,环比1月降0.75%。截至3月30日,Mysteel统计全国121家独立硅铁企业样本开工率(产能利用率)全国36.32%。月初利润尚可,厂家生产积极性较高,而后随着钢招定价低于预期,钢材成交走弱拖累原料,硅铁累库明显,硅铁厂家亏损扩大,月末宁夏大厂停产,整体开工下降,硅铁产量减少。4月钢招确定前,且钢材需求未出现明显好转,厂家生产积极性将保持低位,现兰炭价格已有松动,若成本下降,后续钢厂利润好转,厂家开工将回升。

图表来源:Mysteel 瑞达期货研究院

图表来源:Mysteel 瑞达期货研究院

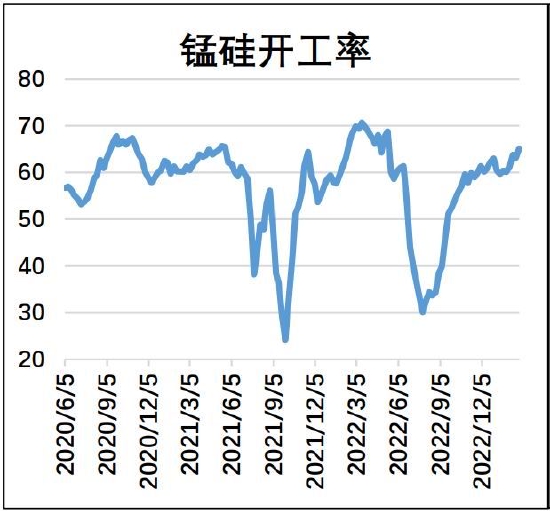

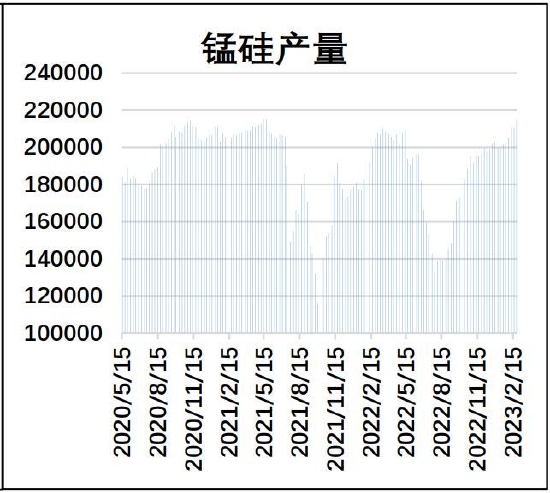

2.锰硅厂家开工率及产量

据Mysteel调查统计,2月硅锰产区121家生产企业,开工情况如下:2月全国综合开工率为:58.32%,较之1月增1.61%。全国2月产能1584791吨,产量870142吨,环比1月减2.1%,减18766吨。同比2022年2月(808325)增7.6%。2月日均产量:31076.5吨,环比1月增8.38%。2月日均产量较高,一方面是元宵后下游处于复产月期,原料厂家生产积极性较高,另一方面是2月仅有28天,虽然月产量环比下降,但日产量环比上涨。3月份,上半月,钢厂利润修复,开工连续上涨,叠加钢招入场改善锰硅成交,锰硅厂家开工高位震荡,而后随着钢价回落,锰硅出货不畅,累库明显,叠加宁夏电费抬高生产成本,厂家心态有所动摇,个别计划复产的炉子延后复产计划。目前开工水和产量与往年对比均处较高水平,但需求弱于往年同期,且市场对4月钢招预期不高,因此接下去一段时间预计锰硅开工将有回调,待库存对价格的拖累减轻、钢厂利润改善后再上涨,关注4月需求释放情况。

图表来源:Mysteel 瑞达期货研究院

图表来源:Mysteel 瑞达期货研究院

二、进出口

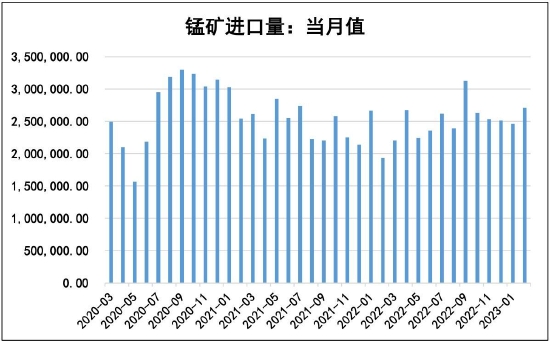

1.锰矿进口量

海关数据显示,2023年1-2月全国锰矿进口量累计5,171,346吨,同比增长12.06%。其中2023年2月全国锰矿进口量2,707,090吨,环比增长9.85%,同比增长39.52%。其中澳洲锰矿321,167吨,环比下降35.99%;南非锰矿1,361,769吨,环比增长48.18%;加蓬锰矿304,331吨,环比下降55.11%;加纳锰矿402,832吨,科特迪瓦锰矿99,017吨,巴西锰矿57,944吨。3月份,受锰硅震荡走弱影响,锰矿也持续弱势,市场预期不佳,后半月澳洲和加蓬发运量下降,主流矿面对一定倒挂风险,贸易商面临上涨的资金压力。从来源看,考虑到矿山受汽运成本和铁路配额影响,4月南非发运量或有下降,不过气候对澳大利亚影响减弱,到港量将提升,整体而言4月进口量或有下降。

图表来源:wind 瑞达期货研究院

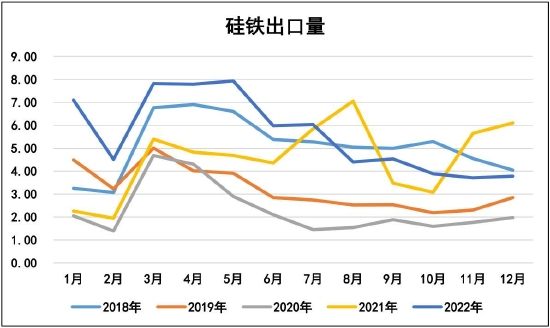

2.硅铁出口量

据海关数据显示,2023年1月硅铁出口总量55661.409吨,较去年同期减少15309.40吨,同比降幅21.57%。2023年2月硅铁出口总量24381.96吨,较去年同期减少20737.38吨,同比降幅45.96%。从往年情况来看,2月份硅铁出口量基本处于低位,一方面是需求有待释放,提升有限,但厂家前期库存成本较高,有挺价情绪,贸易商拿货积极性不高;另一方面,海外需求启动缓慢,2022年受俄乌冲突影响,我国硅铁出口存在溢出效应,填补海外大量需求,而目前俄乌冲突的影响已有所减弱。三月份随着海外钢材需求释放,钢厂盈利回升,出口量将有增加,考虑到海外加息预期或加大经济压力,出口增量不及2022。3月海内外钢厂需求释放,出口量将较2月有明显增幅。

图表来源:Wind 瑞达期货研究院

三、库存

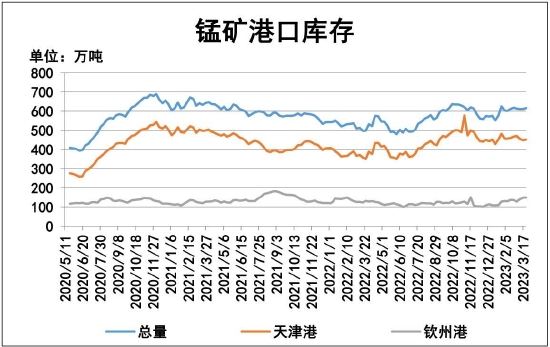

1.锰矿港口库存

截至3月24日,锰矿港口库存615.7万吨,较2月减2.4万吨。其中,天津港451.5万吨,较2月减16.4万吨;钦州港149.2万吨,较2月增13.7万吨。3月份,锰硅厂家整体生产积极性较高,但锰硅行情偏弱,打压原料意愿较强,锰矿贸易商心态受影响,市场有一定抛售情绪,港口去库缓慢,不同港口库存涨跌互现。

图表来源:Mysteel 瑞达期货研究院

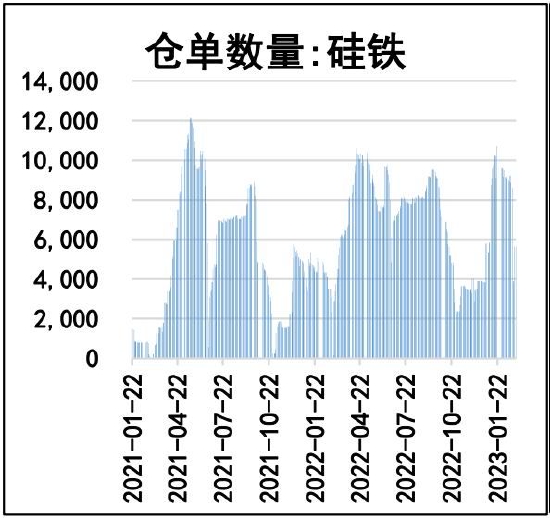

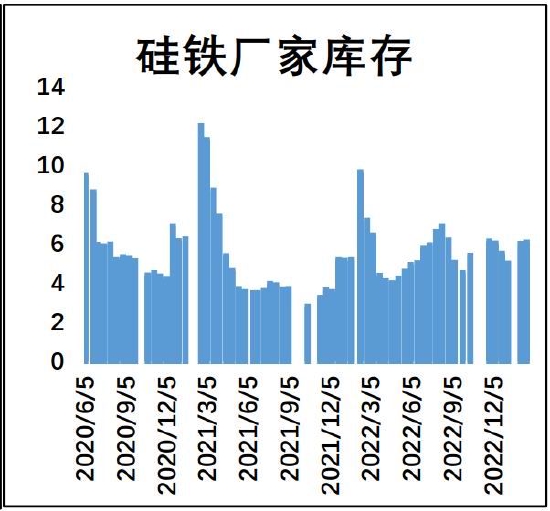

2.硅铁库存

截至3月31日,Mysteel统计全国60家独立硅铁企业样本(全国产能占比63.54%):全国库存量7.43万吨,环比增加1.37万吨;硅铁的仓单11403张。3月锰硅库存较2月底有明显增加,而且这已经是在月末两日受终端需求走弱、硅铁厂家减产出货调整的结果,对比往年情况,目前库存处于相对高位,一季度至今硅铁去库速度较慢。4月份仍有“银四”预期,随着产量下降和钢招对需求的改善,预计库存水平将会下降。

图表来源:wind、Mysteel、瑞达期货研究院

图表来源:wind、Mysteel、瑞达期货研究院

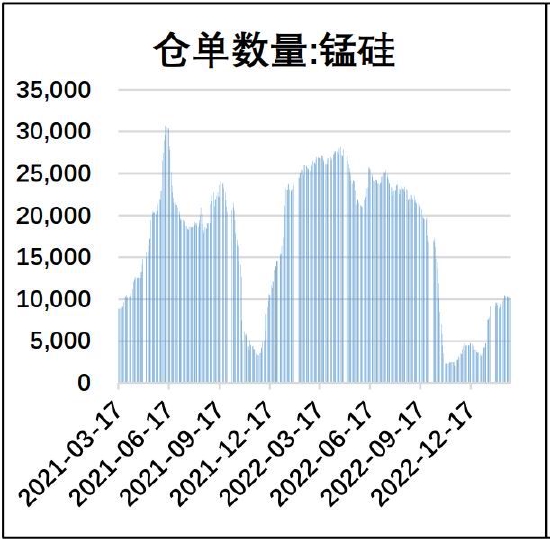

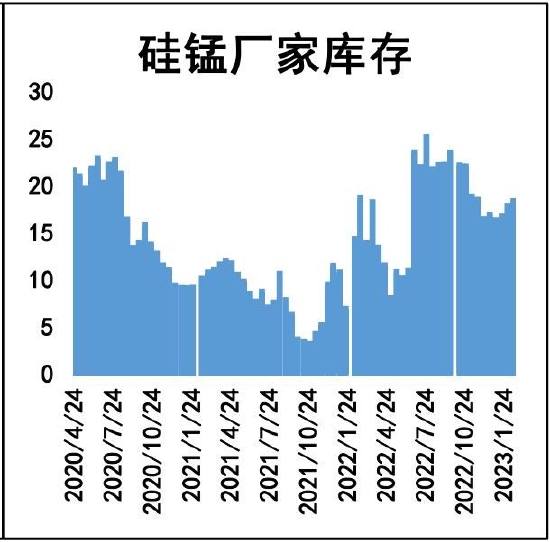

3.锰硅库存

截至3月31日,Mysteel统计全国63家独立锰硅企业样本(全国产能占比79.77%):全国库存量21.96万吨,环比增加3.59万吨;锰硅的仓单为16464手。2月份,下游复产较慢,需求增量不明显的情况下厂家仍维持较高生产率,钢招虽对需求有边际改善效果,但部分厂家受制于前期生产成本较高,有低价惜售心态,锰硅累库。3月锰硅厂家保持高生产,但下游询单不积极,厂家由于利润不佳有挺价心态,对低价货接受度不高,临近月末市场对4月钢招预期偏弱,钢厂招标不多。近期停减产新闻频发,厂家心态不稳,预计后续开工仍有下调,锰硅库存将会下降。

图表来源:wind、Mysteel、瑞达期货研究院

图表来源:wind、Mysteel、瑞达期货研究院

四、钢铁市场

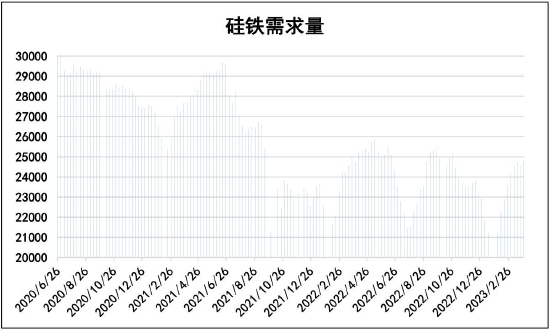

1.五大钢种硅铁/锰硅需求量

截至3月31日,全国硅铁需求量(月需求):24808吨,较2月增加1230.9吨。3月份,钢厂开工持续回升,铁水产量高位,对原料需求有一定增量,但受制于钢厂利润不佳,建材成交反复,增量有限。据Mysteel数据,4月铁水产量仍将进一步上涨,硅铁需求有支撑,仍将上涨,增幅需关注钢厂利润情况。

图表来源:Mysteel 瑞达期货研究院

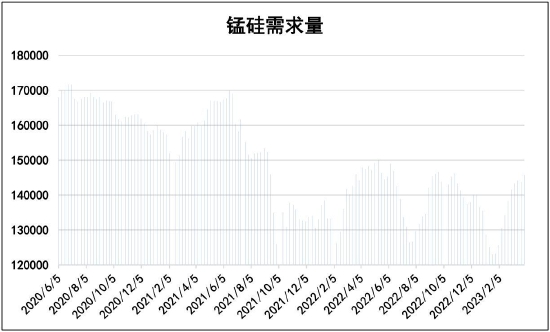

截至3月31日,全国锰硅需求量(月需求):145653吨,较2月增加7378吨。3月份,钢厂开工持续回升,铁水产量高位,对原料需求有一定增量,但受制于钢厂利润不佳,建材成交反复,增量有限。据Mysteel数据,4月铁水产量仍将进一步上涨,硅铁需求有支撑,仍将上涨,增幅需关注钢厂利润情况。

图表来源:Mysteel 瑞达期货研究院

2.钢厂高炉开工率

截至3月24日,Mysteel调研247家钢厂高炉开工率82.73%,较2月增加1.75%;高炉炼铁产能利用率89.28,较2月增加2.31%。3月份,一方面在旺季预期下,钢厂开工积极,另一方面,政策方面向上向好的积极表态也提升产业链信心,上半月,钢价反弹,钢厂利润有明显修复,高炉产能持续提升;后半月虽然钢价高位下行,但钢材社会库存仍在下降,临近月底,市场交单资源增加,期钢震荡上行,市场信心有所修复,加上海外风险影响逐渐减弱,钢厂开工继续上涨。预计后市开工仍有增加,需关注钢厂利润情况。

图表来源:Mysteel 瑞达期货研究院

3.全国粗钢产量

2023年1-2月份,全国粗钢日均产量285.93万吨,较2022年12月大增13.8%,预估3月份全国粗钢日均产量295-300万吨。3月份为钢市传统旺季,上半旬,市场在预期下交投热度较高,房市数据向好,钢价延续2月底涨势;同时,海外需求仍然延续疲软,叠加硅谷银行引发海外避险情绪被点燃,海外风险外溢对钢价有利空影响,同时终端需求收缩,粗钢日产量高位下有供过于求风险,钢价大幅下跌。目前来看,“银四”需求有待观察,好的方面是一季度末或许能形成市场拐点,月末多项数据表明房市成交情况有明显改善,经济修复主线依然不改,短期受预期改善和数据提振,市场信心或有回升;但值得注意的是近期钢材表观消费连续回落,加上铁矿(783, -10.50, -1.32%)石价格上涨,高成本低需求下钢价上方压力加大,市场回归理性后供过于求的问题开始显现,钢价进一步下跌将倒逼粗钢减产,总体而言4月总体粗钢仍有增加,但增幅有限。

图表来源:wind 瑞达期货研究院

五、总结与展望

3月份,双硅期现均震荡偏弱。月初兰炭、电费上涨,双硅成本支撑增强,叠加钢材表需回升,终端进入预期旺季,锑合金现货成交尚可。主流钢招入场后,数量和定价不及预期,且房市数据下行,钢价下跌,成本焦炭松动,双硅回落。目前市场询单不多,等待4月钢招情况。

4月份,原料方面,焦炭、兰炭价格松动,成本压力缓和;双硅市场对后市预期偏弱,开工连续下调,但库存高位,去库速度一般,预计后续产量仍有下降;需求方面,铁水日均产量在4月有望继续创新高,钢厂开工延续上涨。上半月,短暂供需错配有望推动双硅上涨,随着厂家利润修复,开工积极性回升,旺季收尾,月末有供过于求风险。总体而言,双硅行情大概率呈现冲高回落,锰硅运行区间参考7150-7600元/吨,硅铁运行区间参考7700-8200元/吨。

皖公网安备 34011102000225号

皖公网安备 34011102000225号