“通胀叙事”还能持续多久?大宗商品明年或迎新机遇

2022-10-08 08:31:31 新浪期货 期货日报“欢迎关注牛钱网官微(niumoney_com),我们将每日为您提供专业及时、有价值的信息及交易服务。”

各抒“所”见

今年以来,俄乌冲突和美联储持续加息对全球市场带来了巨大的冲击。尤其是俄乌冲突过程中,欧美各国对俄制裁不断加码,进一步导致全球通胀攀升,使得美联储不断加大货币紧缩力度,全球央行被迫卷入加息竞赛,这令疫情下本就脆弱的全球经济“雪上加霜”,经济衰退的导火索已被点燃。进入四季度,市场的通胀叙事还能延续多久?美联储的紧缩路径是否会出现变化?全球经济又该何去何从?记者采访到海通期货研究所所长王克强,针对上述问题展开探讨。

今年全球宏观主线基调:通胀与紧缩

如果说全球宏观经济的主基调在2020年是“危机与救市”;在2021年是“复苏和繁荣”的话,那么在2022年就是“通胀与紧缩”。在王克强看来,今年作为“政策大年”,美联储的货币政策是决定金融市场和资产价格的最重要因素。

他表示,在货币政策主导的阶段,分析任何重大事件对市场的影响,都必须先分析其对联储货币政策会有什么影响,再判断货币政策的变化会对金融市场或资产价格造成什么影响,否则就会出现很大的偏差。“比如俄乌冲突事件最根本的影响是它加剧了全球通胀,使美联储的货币政策目标更专注于抗通胀,因而造成了股市、大宗商品先后出现牛熊转折。”

可以看到,本轮美联储货币紧缩政策分为四个阶段,不同阶段下各类资产先后出现牛熊转换:

第一阶段是去年(2021年)6月至11月,美联储缩减购债规模(Taper),导致美元止跌回升,同时数字货币出现了牛熊转换;

第二阶段是2021年12月至俄乌战争暴发,美联储放弃“通胀暂时论”,将货币政策目标聚焦通胀、启动加息,全球股市、债市出现了牛熊转换;

第三阶段是俄乌战争暴发至2022年8月,美联储放弃“经济软着陆”目标,并承认紧缩可能造成衰退,大宗商品市场出现了牛熊转换;

第四阶段是2022年8月全球央行年会至今,联储主席鲍威尔明确表态打消了市场对于明年降息的预期,2023年仍是加息周期,这消除了股市、大宗商品反转的可能,在紧缩结束之前风险资产的任何上涨都是反弹。

市场的“通胀叙事”还能持续多久?

王克强认为,本轮全球通胀演变的决定性因素,不仅存在于供给端:“逆全球化造成的供应链破坏、新冠疫情、俄乌战争”等;也有需求侧因素影响:“疫情期间全球财政与货币刺激、今年以来的货币紧缩政策以及即将到来的衰退”。从边际上看,他认为供给侧的因素已经被市场充分定价,且供给弹性较低。四季度及往后更长时间,需求才是决定金融市场和大类资产价格趋势的根本性变量。

同时他表示,这一轮通胀的主要特征是“不对称性”,即不同经济体通胀形势差异较大。而美联储货币政策是以美国自己的通胀为锚的,其他经济体的通胀水平联储并不关心,美联储降通胀的成本却要全球来一起承担。

此外在常规经济周期中,通胀叙事最重要的拐点是“通胀见顶”,即只要确认了通胀的最高点,市场对通胀的关注度就开始降温,市场炒作的主题也就会切换。但可以看到,今年美国CPI最高点是6月份的9.1%,7月降至8.5%;而8月进一步降至8.3%,市场“通胀叙事”炒作的主线并没有因为美国通胀见顶而消退。

究其原因,王克强表示,主要是本轮通胀具有特殊性,美国正在经历四十年来最严重的通胀,联储和市场关注的重点不是通胀何时见顶,而是通胀下降的速度,即通胀何时能够回到2%的政策目标。

因此他认为,“通胀叙事”是否降温取决于通胀下行速度是否能够比市场预期下降得更快,而由于供给端弹性低,通胀下降速度的关键就取决于全球总需求的下降速度,即全球衰退能够以多快的速度到来,而这就要看联储和全球其他主要央行的紧缩路径。

他表示,在遇到较为严重的通胀时,央行要想通过货币政策控制住通胀,一般要分为两个步骤:首先是让联邦基准利率赶上经济增长速度,即达到市场中性利率水平之上;第二步是让政策利率追上通胀。

上一次联储主席鲍威尔提到市场中性利率预估为2.5%,但以萨缪尔森为代表的经济学家认为联储低估了中性利率水平,根据当前的通胀水平,中性利率至少在3%以上,也就是说9月加息75个基点,政策利率正好达到中性利率水平。

同时可以看到,当前美国最新的PCE(物价指数)水平为6.28%,而按照联储点阵图预测,明年底通胀水平回到3.5%,若明年美联储再加息一次的话,政策利率将达到4.6%之上,预计明年上半年政策利率就会超过通胀水平。

根据历史规律来看,政策利率追上市场中性利率,经济增长将会承压;政策利率超越通胀水平,经济就将陷入衰退。因此他预计,明年年中前后全球陷入衰退的可能性非常大。

美联储的紧缩路径是否还会变化?

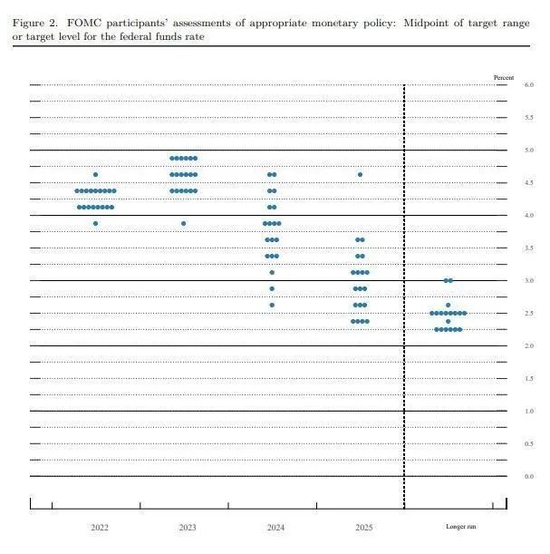

从美联储9月议息会议来看,FOMC宣布加息75个基点,联邦基准利率达到3-3.25%,而随后公布的点阵图显示今年底政策利率目标是4.4%,比上一次会议点阵图预测提高了100个基点,也就是年内需要再加息125个基点。而今年只剩下11月、12月两次利率决议,意味着今年美联储还有一次75基点、一次50基点的加息。

美联储公布的点阵图 图片来源:美联储9月《经济预测摘要》

美联储公布的点阵图 图片来源:美联储9月《经济预测摘要》同时,点阵图对本轮加息的终点利率预测为4.625%,也高于议息会议之前市场预估的4.5%,即明年至少还会有一次25个基点的加息。由于全球央行年会上鲍威尔已明确表态2023年不会进入降息周期,意味着加息终点之后,政策利率会在高位维持较长时间,这就是美联储最新的加息路径。

他指出在本轮加息周期中,美联储之所以能够如此激进地加息,是因为联邦基准利率与美国名义GDP增速差达到了过去70年的最低,即政策利率偏离应有的水平过大。按照这个增速差统计的紧缩区间来看,目前政策利率与紧缩区间仍有超过6%的差距,即两者差值要达到紧缩区间,要么通过实际经济增速下行、要么通过通胀下行或者政策利率上调完成。

按照当前美联储和市场的主流预期,明年通胀水平要下降到3.5%,政策利率上行1.5%,实际经济增速比今年高1%,即便以4.625%的终点利率水平来看,也距离紧缩区间仍有3%左右的差距。9月议息会议上联邦委员会的19名成员中有6人表示明年将目标利率上调至4.75%—5%是合适的,所以终点利率仍有上调的潜力。

但是他表示,美联储终点利率是否能够再度上调,要看全球其他主要央行的紧缩力度。美联储最希望达到的目标是非美经济体的总需求下降得多一点,美国自身的总需求下降得少一点,这样就可以在经济不出现“硬着陆”的情况下,以“浅衰退”的程度将通胀降至2%的政策目标。所以后市如果其他主要央行紧缩力度更强,那么美联储紧缩的力度就可以小一点;反之如果其他主要经济体紧缩力度太小,那么美联储就必须加大紧缩力度,去逼迫非美央行加速紧缩。

非美经济体及相关资产价格何去何从?

王克强,表示在全球新冠疫情暴发以来,本轮全球经济周期最重要的特征是各个经济体的经济周期时差拉大,尤其是中国和美国的经济周期时差拉大。其影响就是非美经济体的资产价格与其经济周期相背离,如果不能深刻理解全球宏观形势,尤其是美国的经济结构和政策取向,就会对市场价格形成很严重的误判。

比如在历史上大宗商品价格周期与全球主要生产国的经济周期非常一致,但去年下半年以来大宗商品价格就由美国经济周期主导,原因就是全球总需求在美国带动下一直强劲。

而在非美经济体中,尤其是与其他生产国相比,我国的出口和制造业竞争力体现出很强的韧性,制造业投资和产出及基建投资增速都不低。更为关键的是,面对上游大宗商品涨价,我国的出口份额和顺差规模都保持高位,这表明我国的全球竞争力是在提高的。决定未来经济潜力的是制造业的竞争力和基建水平,因此只要美联储加息周期结束,国内政策宽松空间打开,中国经济增长潜力依旧不容小视。

从时间点看,他认为美联储紧缩政策对非美经济体冲击最大的阶段就是今年11月利率决议之前。如果11月美联储加息75个基点,12月加息50个基点,那么今年12月将是美联储首次加息力度放缓的时点,美元的顶部很可能出现在这个窗口期前后,而明年年中之前美国若步入衰退,市场将炒作紧缩周期结束,届时我国的政策空间将打开,大宗商品价格也将迎来新的机遇。

皖公网安备 34011102000225号

皖公网安备 34011102000225号