国信期货:苹果:供应稳定 或将开启下跌通道

2021-12-20 08:46:42 新浪财经 国信期货 黎静宜 覃多贵“欢迎关注牛钱网官微(niumoney_com),我们将每日为您提供专业及时、有价值的信息及交易服务。”

主要结论:

供应端来看,2021/22产季整体产量预估在3761.7万吨,同比去年减少2%,降幅有限,波动较小。整体来看,新季苹果(8355, -475.00, -5.38%)虽然存在减产的情况,但基本维持稳定。产量是围绕种植面积和单产来展开的:西部地区果园面积稳定增长弥补了东部地区种植面积下滑的缺口,预计全国苹果园面积仍将平稳运行;单产主要受到天气以及果园管理等的影响。预计在2022年“拉尼娜”气候的影响下,会有一定的冻害威胁,若发生花期持续低温、果实膨大期干旱或者连续降雨的情况,则优果率问题可能延续。在种植面积稳定的预期下,综合预计2022/23年苹果产量或将保持在历年均值水平左右,大致在3800-4200万吨范围内波动。进口方面,苹果全年进口量占全国产量不到1%,叠加水果总体供应较为充足,预计短期进口的减少对苹果供应的影响不大。

需求端来看,苹果的下游消费情况整体表现一般。水果整体丰产,加大与苹果之间的竞争。出口方面,我国鲜苹果胜在产量丰富,相对来说价格比较低廉,对出口形成了一定程度的利好支撑。但我国鲜苹果出口规模仍然偏小,仅占总需求量的3%左右,只能说在一定程度上,出口表现良好会减轻内部消化的压力。国内疫情仍会出现点状爆发的情况,并且新季开秤收购价格偏高运行,果农、客商后期可能带有一定惜售挺价情绪,不利于后期低价去库。预计苹果2022年需求的恢复速度将维持缓慢水平。

综合来看,虽有优果率下滑的质量问题,但苹果整体供应稳定。而疫情背景下,消费环境一般,下游需求受影响难以得到明显提振,叠加水果丰产、替代水果种类繁多,苹果大概率延续供大于求的格局。优果率问题炒作或已结束,下跌通道或将开启。

第一部分 行情回顾

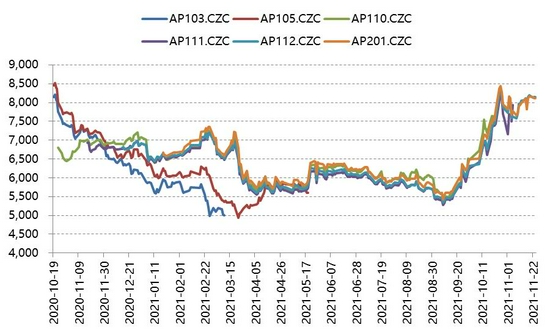

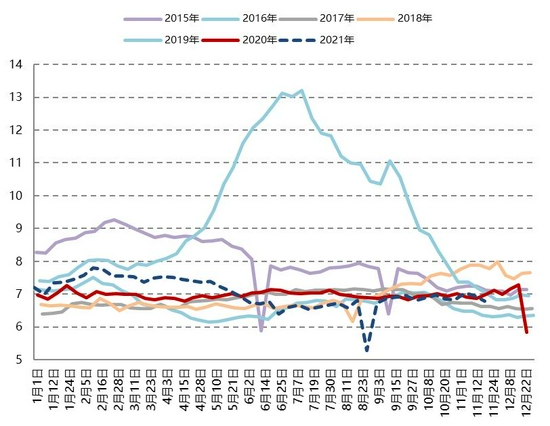

图:苹果期货走势图

数据来源:WIND 国信期货

回首年度行情走势,苹果期货整体呈现先窄幅震荡,后强势拉涨的格局,大致在5000-8500元/吨区间内波动。AP2103合约摘牌价格5010元/吨,AP2105合约摘牌价格5600元/吨,AP2110合约摘牌价格7000元/吨左右。

分阶段来看,苹果期货的走势大致可分为3个阶段:

第一阶段(1月-3月):远月上涨,近月下跌。新冠肺炎疫情的时代背景下,苹果现货市场需求不振,消费较为低迷,近月合约弱势下行,一度触及上市以来新低。另一方面,新季苹果尚未进入生长期,2021年拉尼娜气候使得市场赋予想象空间,远月合约震荡上行。

第二阶段(4月-9月):弱势下行。AP2105合约进入交割月后,受到“逼空”影响,价格连续上涨。由于新季苹果的生长期内,产区天气总体平稳运行,未发生明显的“倒春寒”现象,盘面缺少天气炒作的因素,远月合约大幅下挫,之后以窄幅震荡为主。

第三阶段(9月-至今):强势拉涨,高位震荡。产区连续阴雨天气、以及突发的强对流天气导致新季优果率明显下滑,市场担忧情绪发酵。9月22日,陕西产区一场冰雹点燃了市场炒作新产季苹果商品率下滑的热情,苹果期货一改往日颓势,强势拉涨近3000点,此后维持高位震荡。

第二部分 苹果基本面分析

一、供给无虞 优果率下滑

1.新季减产 但基本稳定

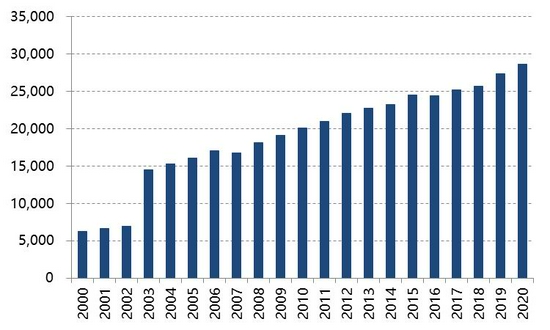

图:全国苹果年度产量(单位:万吨)

数据来源:卓创资讯 国信期货

图:全国苹果种植面积、全国苹果单产

数据来源:卓创资讯 国信期货

中国是世界鲜苹果第一生产大国,苹果产量占全球鲜苹果总产量近一半的水平。据卓创资讯,2021/22产季整体产量预估在3761.7万吨,与前5年历史平均值相比,下滑逾6%,减产明显;但同比去年减少2%,降幅有限,波动较小。整体来看,新季苹果虽然存在减产的情况,但基本维持稳定。产量是围绕种植面积和单产来展开的。

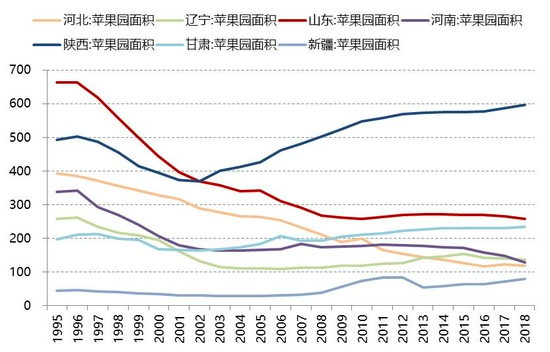

图:七省果园面积变化情况(单位:千公顷)

数据来源:WIND 国信期货

据卓创资讯统计,新产季种植面积约3491万亩,同比去年基本持平。其中西部地区果园面积呈现稳步增长的趋势,这主要得益于政策方面的因素,苹果作为“扶贫果”,国家补贴激发了农户种植积极性;而东部地区果园种植面积有所下滑,这主要是受到种植收益下滑、其它农产品收益挤压以及对下一年的悲观预期等因素的影响。西部地区果园面积稳定增长弥补了东部地区种植面积下滑的缺口,预计全国苹果园面积仍将平稳运行。

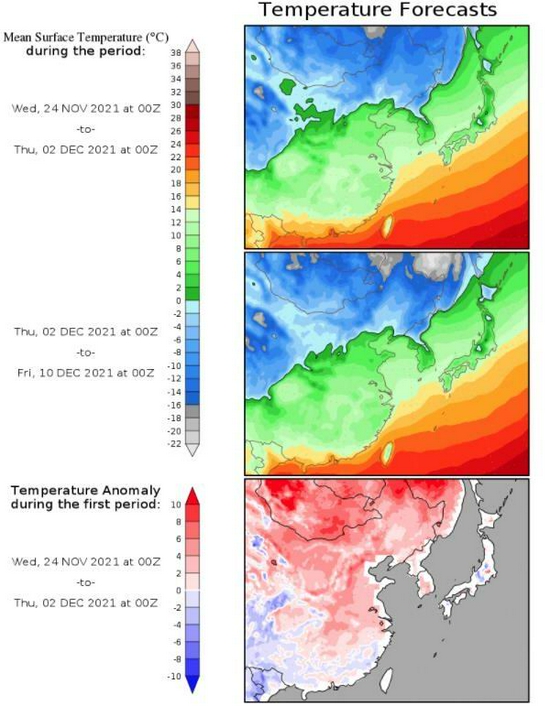

图:东亚气温预测

数据来源:COLA 国信期货

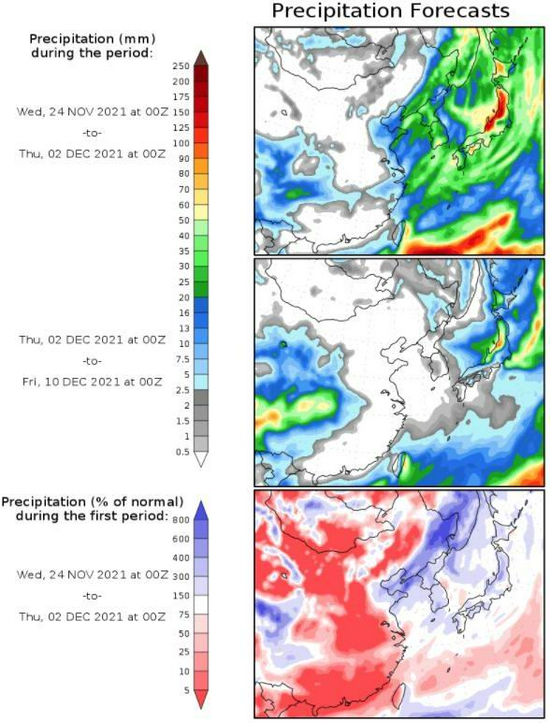

图:东亚降水量预测

数据来源:COLA 国信期货

单产主要受到天气以及果园管理等的影响。2018年发生严重“倒春寒”天气,苹果单产严重受挫;2020年同样遭受“倒春寒”影响,单产下降。2021年产区虽未发生长时间、大面积的霜冻,但强对流天气比较频繁。甘肃、山东、山西以及陕西省等苹果产区都接连发生冰雹、强降水的气象灾害。由于2022年仍然维持拉尼娜气候,一般而言,拉尼娜气候会形成“冷冬热夏”,由于冬天苹果还未进入生长发育期,但果树也容易面临被冻坏的风险。预计在“拉尼娜”气候的影响下,会有一定的冻害威胁。在种植面积稳定,单产可能受气候条件因素影响的预期下,2022/23年苹果产量或将保持在历年均值水平左右,大致在3800-4200万吨范围内波动。

2.优果率明显下滑

2021/22产季新苹果优果率普遍下滑,据中国果业协会统计,全国苹果的优果率下降20-30%左右,较为严重。分区域来看,西北地区主要存在果个较小的问题,而东部地区则是果锈问题较为普遍。

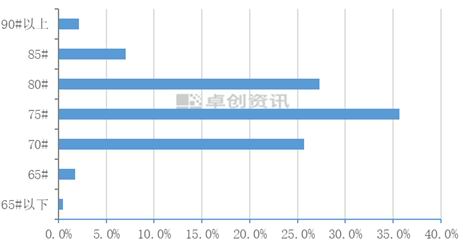

图:西北地区果径构成比例

数据来源:卓创资讯 国信期货

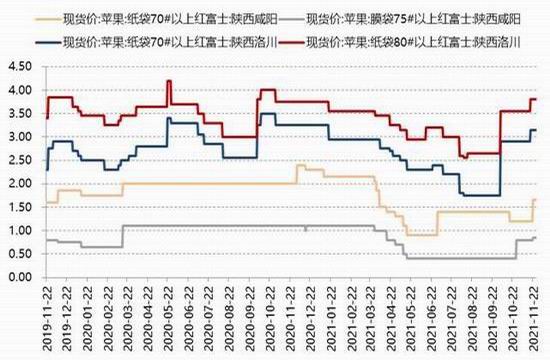

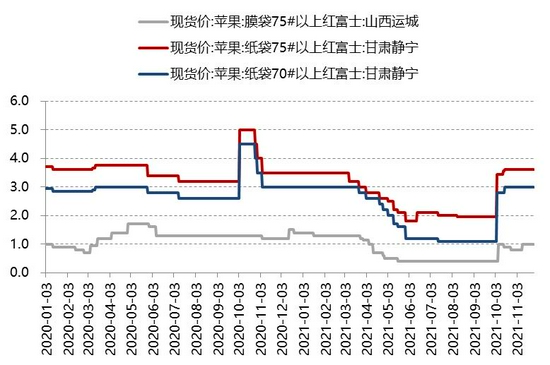

据陕西果业协会统计,陕西本省的优果率同比下滑15%左右。西北地区优果率下滑主要表现在果个偏小。据卓创资讯统计,西北地区调研共采集2026份样本,结果显示70#以上苹果占样本总量97.8%,75#以上占比72.1%,80#以上占比36.4%,85#以上占比9.1%。整体来看,陕西地区表现最为明显的就是果个偏小问题。果个偏小的问题主要体现在咸阳地区,坐果期的低温天气导致新季苹果在果实膨大期的生长情况不佳,并且生长中期的干旱天气也有影响:咸阳地区80#以上苹果占比20%-30%之间,与正常年份相减少30%左右,严重影响了西北地区整体的苹果产量。而陕北地区也由于生长中期的干旱天气,果个偏小问题比较明显:陕西北部地区80#以上苹果占比40%-50%,与正常年份相比减少10-15%左右。

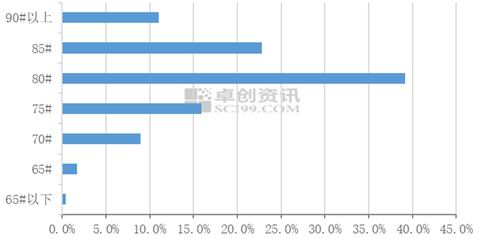

图:山东地区果径构成比例

数据来源:卓创资讯 国信期货

山东地区的调研情况显示,80#以上苹果占样本总量约73.0%,其中85#以上大果占比33.9%;70#以及70#以下苹果占比11.1%。总的来说,山东地区雨水丰沛,虽然早熟苹果个头有偏小的迹象,但地区整体的果个表现与正常年份无明显差距,富士品种甚至个头较大。东部地区苹果生长期内长期低温导致山东地区果锈问题普遍,且较以往年份更加严重。果锈受降雨量的影响不大,但容易受到降水天数、气温以及空气相对湿度的影响,在春季。4月份正值新季苹果的开花授粉期,主产区山东烟台遭遇连续阴雨天气,且大风影响苹果花授粉,5月份冰雹袭击,导致东部地区苹果果锈问题严重。与主产区相比,甘肃产区的新季苹果质量较佳,尤其是静宁等地区苹果生长状况良好,个头较大且色泽好,客商订购好货的意愿强烈。甘肃先于其他产区完成订购,部分货源运往陕西等地区存储。

2022年仍是“拉尼娜”气候。2021年7月以来,赤道中东太平洋海温持续下降,预计于10月进入拉尼娜状态,并于冬季形成一次弱到中等强度的拉尼娜事件。需要关注2021/22产季苹果生长期的天气情况,若发生花期持续低温、果实膨大期干旱或者连续降雨的情况,则优果率问题可能延续。

3.进口减少 规模较小

随着居民收入水平以及消费水平的提高,人们对于生活品质的要求会相应增加。种类单一、质量一般的苹果满足不了消费需求,海外如日本和法国的红富士质量上乘,口感香甜,逐渐得到很多国内消费者的青睐。

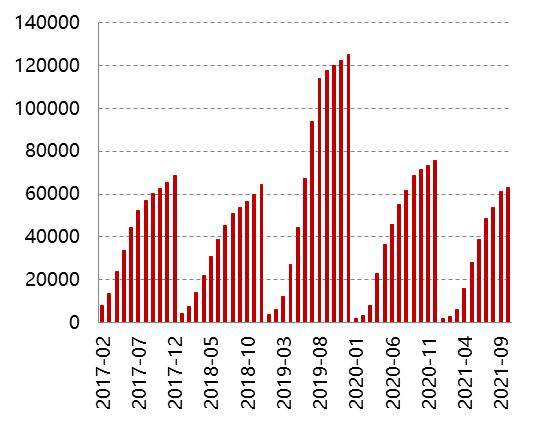

图:鲜苹果进口量(单位:吨)

数据来源:WIND 国信期货

图:鲜苹果累计进口量(单位:吨)

数据来源:WIND 国信期货

但我国鲜苹果总体进口规模较小,2010-2020年进口数量仅占总产量的1%左右。进口量小,主要原因在于我国苹果供应稳定,能满足自给自足的需要。据海关总署统计,2021年1-10月,我国鲜苹果累计进口量约6.317万吨,同比去年减少11%。我国鲜苹果主要进口国包括新西兰、美国、智利等国家。按进口量由大到小排序,前四位分别是:新西兰进口37739.32吨,同比下降8%;南非进口12108.17吨,同比增长62.6%;智利进口7589.27吨,同比减少49.9%;美国进口4989.04吨,同比下降24.5%。

由于2021/22新季苹果仍然维持产量稳定的格局,预计进口规模或将保持当前水平。苹果全年进口量占全国产量不到1%,叠加2021年水果总体供应较为充足,预计短期进口的减少对苹果供应的影响不大。

二、整体需求表现不佳 新销售模式崛起

1.鲜食需求一般 电商表现亮眼

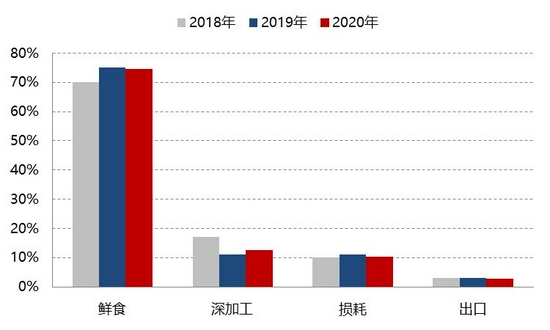

图:苹果消费结构占比情况

数据来源:卓创资讯 国信期货

鲜食消费是我国苹果最主要的消费方式,其次是深加工、损耗以及出口。据卓创资讯统计,2020年鲜食消费结构占比为74.5%,同比略有下滑,但深加工消费占比有所提高。

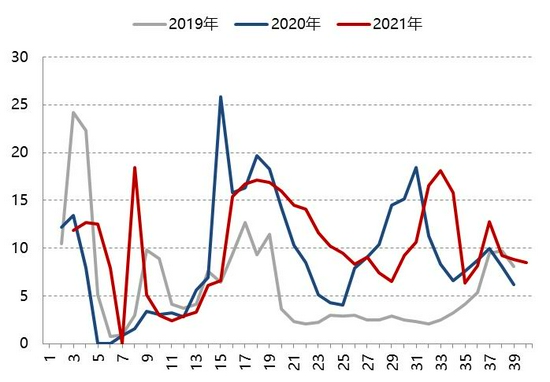

图:山东产区周出库量(单位:万吨)

数据来源:卓创资讯 国信期货

图:陕西产区周出库量(单位:万吨)

数据来源:卓创资讯 国信期货

回首2021年苹果的下游消费情况,整体表现一般。苹果下游消费需求很难精确量化,但消费的检验可以关注几个重要的节日。一方面,在疫情的时代背景下,整体水果消费环境一般,农户带有惜售挺价情绪,导致春节、元宵节等重要节日备货不及预期;另一方面,替代水果整体丰产,量大价廉,例如柑橘类增产,砂糖橘销售价格一路下滑,这对苹果的销售施加了不少压力。库存消化不佳,库存矛盾整体后移。后期受早熟果行情提振,同时产区降价加快库存走货速度,库存果的关注度有所提升,但消费情况较往年来看并不乐观。由于国内疫情仍会出现点状爆发的情况,并且新季开秤收购价格偏高运行,果农、客商后期可能带有一定惜售挺价情绪,不利于后期低价去库。预计苹果2022年需求的恢复速度将维持缓慢水平。

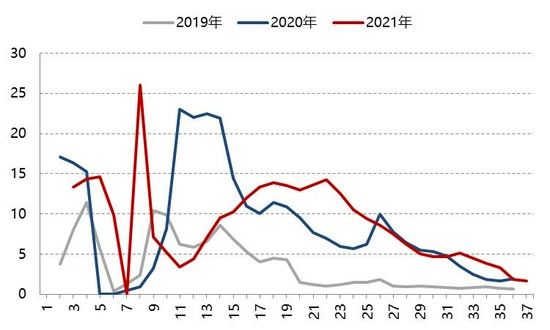

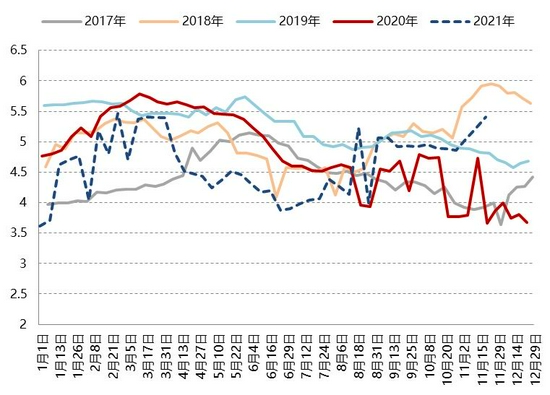

图:山东产区现货价格(单位:元/斤)

数据来源:同花顺iFinD 中果网 国信期货

图:陕西产区现货价格(单位:元/斤)

数据来源:同花顺iFinD 中果网 国信期货

低价带动去库,也离不开电商的帮衬,电子商务的新型销售模式拓宽了销售渠道,在一定程度上缓解了苹果2021年上半年走货困难的库存难题。电商进场主要采购的是低价、质量一般的货源,在苹果大幅降价时,出库量增加是非常明显的。由于2021/22产季新果的收购价格偏高,目前果农、冷库以及客商皆较为看好后市,我们预计后期可能会带有惜售情绪,这不利于苹果低价出售。

图:低价区现货价格(单位:元/斤)

数据来源:同花顺iFinD 中果网 国信期货

2.消费季节性明显

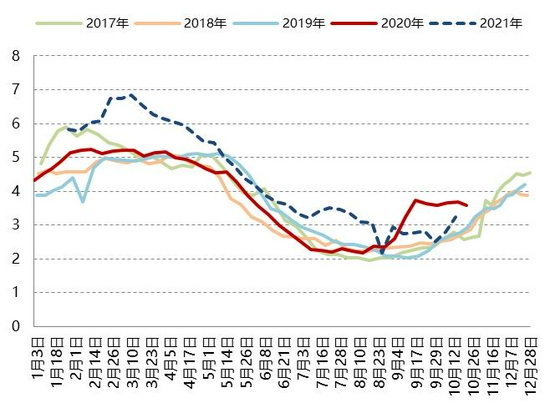

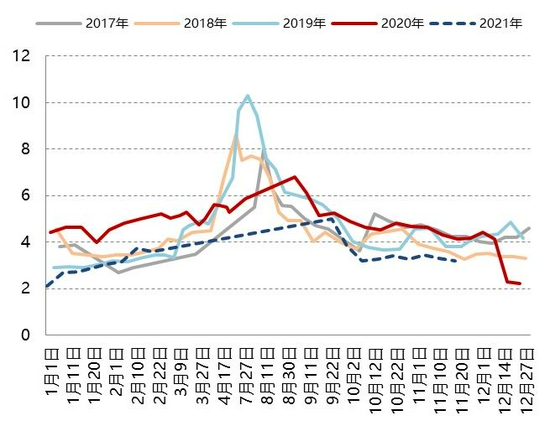

图:富士苹果批发价格(单位:元/斤)

数据来源:WIND 农业部 国信期货

苹果作为一种季产年销的水果,带有非常明显的季节性。按五年历史价格统计,上涨概率较大的月份多集中在下半年,分别为:9月、11月和12月。就历史规律而言,一般库存苹果9月底会完成清库,而苹果储存到了后期,质量会有所下滑,好货就成了稀缺品。并且这个时候新季苹果还未完全大量上市,整个市场的库存是处在偏空的状态,同时9月份气温逐渐下降,时令水果慢慢减少供应退出市场,中秋、国庆双节备货,利好苹果的消费。因此果农和客商带有惜售情绪,苹果在9月份涨价也在意料之中。而11、12月份,新果开始有效供应市场,并且临近圣诞节和元旦,节日提振效应明显,苹果需求较为旺盛,驱动价格上行。

而下跌概率较大的月份分布较为分散,主要包括:1月、4月、8月和10月。4月份是比较关键的去库时间节点,一方面,4月份之后气温上升,不少季节性强的时令水果上市,冲击苹果的消费市场;另一方面,库存苹果存放已超半年,后期质量恐有所下滑,且下半年节日不多,节日效应或大打折扣,因此,4月份降价去库的可能性较高。而到了8月份,离清库还剩下一个月的时间,面对的挑战包括但不限于:时令水果继续冲击市场;早熟苹果上市挤占库存苹果的销售份额;由于存放时间长库存苹果自身质量出现下滑等,因此8月份价格下滑比较明显。10月份伴随新季苹果大量上市供应市场,且替代水果梨与苹果的上市期也比较接近,阶段性的供应压力驱动苹果价格有所下滑。

3.替代水果价格偏高运行

图:全国水果产量(单位:万吨)

数据来源:同花顺iFinD 国信期货

图:7种重点监测水果平均批发价(单位:元/公斤)

数据来源:WIND 农业部 国信期货

近年来,水果整体丰产,同时进口水果补充消费者的需求,水果市场选择明显增加。苹果作为水果中的一员,也会受到相关品种的影响。替代水果分为两方面,一方面是储藏类水果的影响,比如与苹果耐储性相当的梨;另一方面是时令水果的影响,比如带有极强季节性的水果大类西瓜,以及柑橘和芒果、草莓等具有口感的时令水果。柑橘上市时间集中在11月-次年3月,是主要的冬季水果。因货架期短,柑橘的销售压力集中农历春节前后。由于柑橘类整体丰产,量大价廉,在春节这样重要的节日前后构成与苹果较大的竞争。

图:香蕉平均批发价(单位:元/公斤)

数据来源:WIND 农业部 国信期货

图:鸭梨平均批发价(单位:元/公斤)

数据来源:WIND 农业部 国信期货

整体来看,2021年水果的价格普遍居于高位,收购以及销售市场整体行情尚可。新季梨的产量略有下滑,价格偏强运行,据卓创资讯统计,山东地区冷库秋月梨价格居高,高价达到6.5元/斤,一般货出货价格4.5-5.0元/斤,价格上浮明显。就香蕉而言,一方面,云南等南方地区因为新冠肺炎疫情,减产较为严重;另一方面,缅甸、越南等东南亚国家的香蕉进口受阻,香蕉整体供应偏紧,自2021年8月份以来,香蕉的价格便偏强运行。水果价格居高运行,替代效应的作用下,比较有利于后期苹果低价销售。

图:西瓜平均批发价(单位:元/公斤)

数据来源:WIND 农业部 国信期货

图:蜜桔平均批发价(单位:元/公斤)

数据来源:WIND 农业部 国信期货

4.出口表现尚可 但规模仍偏小

图:苹果出口情况(单位:吨)

数据来源:WIND 海关总署 国信期货

图:主要出口国数量(单位:吨)

数据来源:WIND 海关总署 国信期货

我国鲜苹果主要出口东南亚国家,出口优势多来自于价格。新冠肺炎疫情爆发,导致海外出口受阻,集装箱价格上涨,出口费用增加,也抑制了出口。2021年我国鲜苹果主要出口国家包括孟加拉国、越南、印度尼西亚、尼泊尔、菲律宾以及泰国。根据海关总署公布的数据,1-10月我国鲜苹果出口量共计约83.62万吨,同比去年增加5%左右,也处于历史高位,出口表现良好。我国鲜苹果胜在产量丰富,相对来说价格比较低廉,对出口形成了一定程度的利好支撑。从季节性上来看,11、12月苹果的出口数量位于全年的相对高位,因此预计2021年或延续近两年的出口表现。但我国鲜苹果出口规模仍然偏小,仅占总需求量的3%左右,只能说在一定程度上,出口表现良好会减轻内部消化的压力。

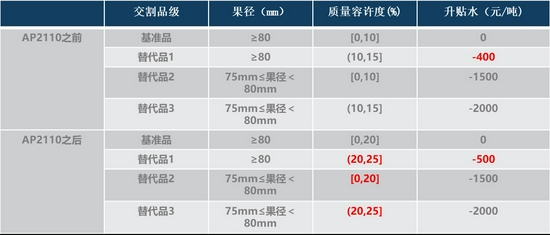

三、交割标准放宽 贴近现货

图:苹果期货升贴水标准

数据来源:郑商所 国信期货

根据郑州商品交易所的规定,苹果基准交割品应是符合国标(GB/T 10651-2008)一等及以上等级质量指标且果径≥80mm的红富士苹果,其中果径容许度不超过5%,质量容许度不超过20%(虫伤计入质量容许度,磨伤、碰压伤、刺伤不合格果之和占比不做要求)。自AP2110合约开始,交割标准放宽:基准交割品质量容许度放宽至20%;交割单位由20吨修改为10吨;未发生褐变的水心病不计入不合格果;可溶性固形物的要求降至12.5%以及升贴水标准更改。交割标准放宽,期货更加贴近现货,使得可交割品的范围有所扩大,理论上有利于交割成本的下降以及交割风险的减小。

四、苹果供需平衡表

第三部分 后市展望

供应端来看,2021/22产季整体产量预估在3761.7万吨,同比去年减少2%,降幅有限,波动较小。整体来看,新季苹果虽然存在减产的情况,但基本维持稳定。产量是围绕种植面积和单产来展开的:西部地区果园面积稳定增长弥补了东部地区种植面积下滑的缺口,预计全国苹果园面积仍将平稳运行;单产主要受到天气以及果园管理等的影响。预计在2022年“拉尼娜”气候的影响下,会有一定的冻害威胁,若发生花期持续低温、果实膨大期干旱或者连续降雨的情况,则优果率问题可能延续。在种植面积稳定的预期下,综合预计2022/23年苹果产量或将保持在历年均值水平左右,大致在3800-4200万吨范围内波动。进口方面,苹果全年进口量占全国产量不到1%,叠加水果总体供应较为充足,预计短期进口的减少对苹果供应的影响不大。

需求端来看,苹果的下游消费情况整体表现一般。水果整体丰产,加大与苹果之间的竞争。出口方面,我国鲜苹果胜在产量丰富,相对来说价格比较低廉,对出口形成了一定程度的利好支撑。但我国鲜苹果出口规模仍然偏小,仅占总需求量的3%左右,只能说在一定程度上,出口表现良好会减轻内部消化的压力。国内疫情仍会出现点状爆发的情况,并且新季开秤收购价格偏高运行,果农、客商后期可能带有一定惜售挺价情绪,不利于后期低价去库。预计苹果2022年需求的恢复速度将维持缓慢水平。

综合来看,虽有优果率下滑的质量问题,但苹果整体供应稳定。而疫情背景下,消费环境一般,下游需求受影响难以得到明显提振,叠加水果丰产、替代水果种类繁多,苹果大概率延续供大于求的格局。优果率问题炒作或已结束,下跌通道或将开启。

国信期货 黎静宜 覃多贵

皖公网安备 34011102000225号

皖公网安备 34011102000225号