【螺纹钢】中观数据改善 但地产仍存隐忧

2021-12-16 08:41:39 新浪财经 方正中期期货有限公司“欢迎关注牛钱网官微(niumoney_com),我们将每日为您提供专业及时、有价值的信息及交易服务。”

摘要:从11月中观数据看,钢材需求端表现符合预期,政策托底产生效果。基建的弱势可能是短期情况,2022年回升的预期依然存在。

房地产数据好转的同时,也依然存在隐忧,主要是居民和房企预期能否改善,目前商品房销售和土地成交仍较差,这可能需要进一步的政策刺激,但房住不炒的情况下,刺激程度应该会弱于上一轮,存量施工恢复对于钢材需求依然有利,但决定明年上半年需求增速能否进一步好转的依然是新开工,近四个月新开工累计值同比仍下降20%,因此螺纹需求后期同比增速好转的幅度或有限,而明年上半年需求基数还偏高。

11月粗钢日均产量230万吨,预计全年粗钢产量下降4770万吨,降至10.17亿吨。统计局发言人在11月份国民经济运行情况的新闻报告会上表示,冬奥会对相关企业生产总体影响有限。根据两部委9月30日发布的限产方案,若冬奥会场周边的几个省份,包括河北、天津、内蒙古、山西、河南粗钢产量下降30%,其余持平,则一季度粗钢日均产量为264万吨,相比今年11月增加14.3%,回到8月份的水平。

11月以来,钢材需求先于供应回升,其中螺纹消费量环比回升8%左右,同比降幅收至20%以下,而供应环比变动不大。因此,明年3月前由于冬奥会可能对供、需均有影响,因此供需整体的恢复会在3月之后,届时产量的环比回升幅度可能会大于需求。

综合看,春节前,政策对于需求预期向好的引导会持续,数据若未出现再次走弱,则不容易打破这一预期,使钢价调整空间有限,不易跌破去年4200附近的冬储成本,不过从明年初可能出现的供需增速差看,中期钢材利润仍有下降压力,同时节前价格在电炉成本之上会逐步承压。从后期供需影响程度看,卷螺价差存在走阔可能。

正文

统计局公布了11月经济数据,对钢材而言,影响较大及相对利多的数据主要在房地产端。

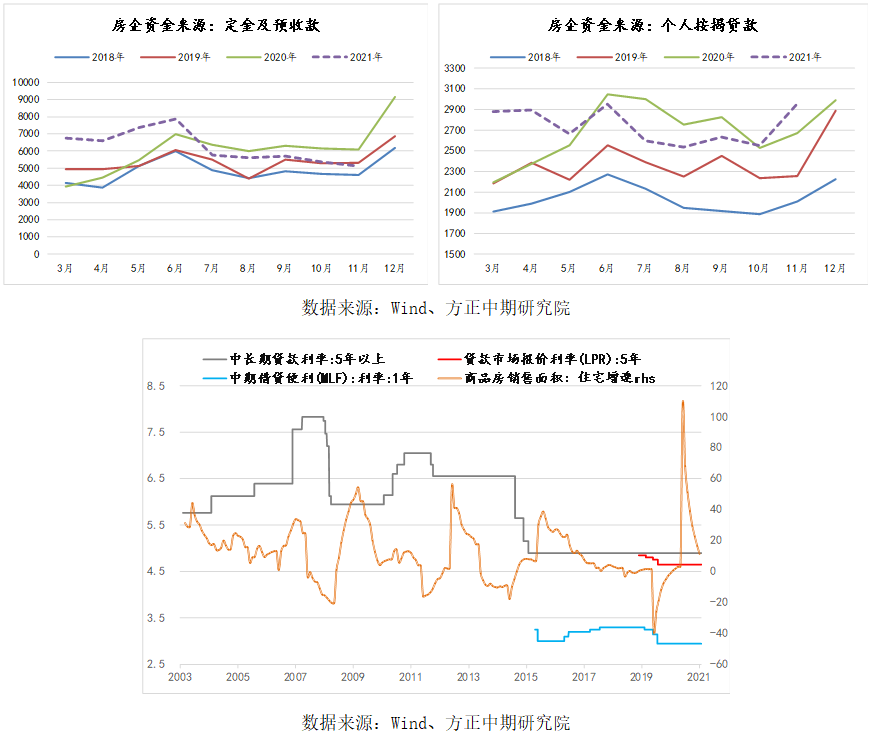

11月商品房销售面积增速-14%,好于前值-21.7%,环比略超季节性,对应的是房企资金来源中的个人按揭贷款分项明显改善,超出季节性,同比增加10.6%,前值为1%,但定金及预收款分项降幅扩大至16.1%,前值-12.9%,一定程度反应出11月地产销售、以及央行公布的11月个人住房贷款较10月份多增532亿元,这两个数据好转可能是源自前期一些被挤压的按揭需求在11月以来的房贷政策宽松影响下,逐步释放,但新的购房需求增量截止目前仍偏低。从30城商品房销售面积看,12月以来日均销售值为40.01万平,同比下降39%,11月同比降20%,12月的数据后期可能会修正,但不增反降也反应出地产销售还是处于弱稳的阶段,特别是三线城市销售要更弱一些。前期提到,从过去四轮商品房销售增速显著回升的情况下,均伴随着中长期利率的下调,因此此轮地产销售再次转强,可能仍要看到LPR的下调。另外,统计局数据显示,11月70城商品房新房中有9城上涨,二手房有3城上涨,房价偏弱,也将压制居民购房意愿。

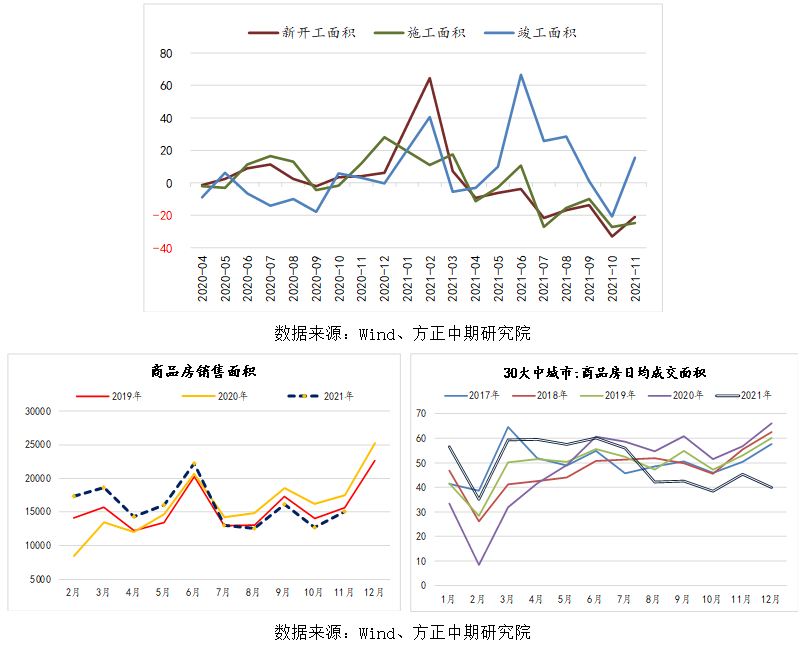

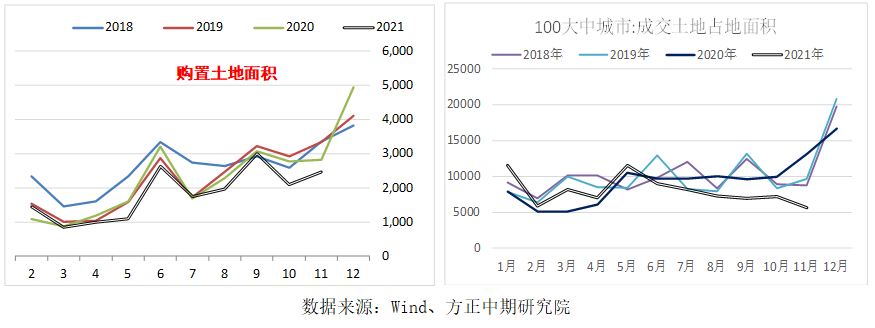

新开工和施工降幅同步收窄,11月新开工下降21%,前值33%,8-11月新开工累计面积同比下降21%,比2019年下降20%,新增施工面积同比下降24.7%,前值27.1%,改善不及新开工,新增施工面积最近4个月累计同比下降19%。因此从新开工、施工来看,地产累计的降幅仍偏大,施工恢复偏慢对于后期钢材需求恢复也将产生不利影响。房地产链条中表现最好的是竣工端数据,11月竣工单月增速升至15.4%,前值-20.6%,年底一般是竣工数据回升的高点,这和房地产市场自身的特性相关。11月竣工回升明显好于新开工及施工,可能预示着房企自身还是在以交付为主,完成保交付的任务,但对新开工的热情仍偏低,对应的指标是拿地情况也一般,11月购地面积下降12.5%,前值-24.2%,增速收窄但较低,同时从热点城市第三轮土拍情况看,部分城市民营企业拿地占比低,国企拿地占比较大,因此融资虽改善,但房企预期谨慎,导致其对拿地及新开工的积极性较低,因此后期销售-拿地-开工-施工链条能否持续好转,核心仍在于利率、房价预期及房企对市场的预期情况。

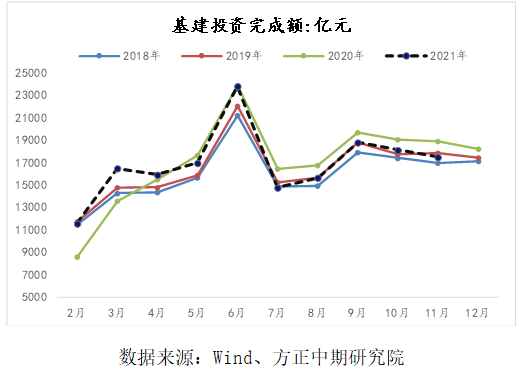

基建投资是出现转差的情况,11月宽口径基建两年平均增速为-0.9%,前值为1%,增速转负,1-11月基建累计同比增速也转负。基建资金的问题应该不大,年底专项债发行加快,但增速偏低,可能是为明年初流出项目,以使上半年基建增速改善来避免经济失速的风险。2020年专项债提前批后,2020年4-8月增速仍偏高,因此2022年专项债提前批后,对明年基建投资也会有一定的带动,预计3月之后增速回升可能更明显。

从11月中观数据看,钢材需求端表现符合预期,政策托底产生效果,也使钢材现货需求近几周有一定的逆季节性。基建的弱势可能是短期情况,2022年回升的预期依然存在。而地产数据改善的同时,也依然存在隐忧,主要是居民和房企预期能否改善,这可能需要进一步的政策刺激,但房住不炒的情况下,刺激程度应该会弱于上一轮,存量施工恢复对于钢材需求依然有利,但决定明年上半年需求增速能否进一步好转的依然是新开工,由于近四个月新开工累计值同比仍下降20%,因此螺纹需求在后期同比上仍偏弱,而明年上半年需求基数还偏高。

供应偏低,11月粗钢日均产量环比增长0.6%,累计下降2545万吨,预计全年粗钢产量下降4770万吨,降至10.17亿吨。统计局发言人在11月份国民经济运行情况的新闻报告会上表示,冬奥会对相关企业生产的影响,总的看影响是有限的。1月之后北方限产情况仍待验证。根据两部门9月30日发布的限产方案,2022年1月1日至3月15日,“2+26”城市区域的钢铁错峰生产比例不低于上一年同期粗钢产量的30%。若冬奥会场周边的几个省份,包括河北、天津、内蒙古、山西、河南粗钢产量下降30%,其余持平,则一季度粗钢日均产量为264万吨,相比今年11月增加14.3%,回到8月份的水平。

目前,钢材需求先于供应回升,其中螺纹消费量环比回升8%左右,同比降幅收至20%以下,而供应环比变动不大。因此,3月前由于冬奥会可能对供、需均有影响,因此供需整体的恢复会在3月之后,届时产量的环比回升幅度可能会大于需求。

综合看,春节前,政策对于需求预期好转的引导会持续,数据若未出现再次走弱,则不容易打破这一预期,使钢价调整空间有限,不过从明年初可能出现的供需增速差看,钢材利润仍有下降压力,同时价格在电炉线之上会逐步承压,从后期供需影响程度看,卷螺价差存在走阔可能。

皖公网安备 34011102000225号

皖公网安备 34011102000225号