供需两旺 甲醇将在跷跷板上寻求均衡

2021-01-04 16:40:20 东证期货 东证期货欢迎关注牛钱网官微(niumoney_com),我们将每日为您提供专业及时、有价值的信息及交易服务。

报告摘要

走势评级:甲醇:震荡

报告日期:2020年12月31日

★海外需求复苏将消化掉大部分海外供应增量

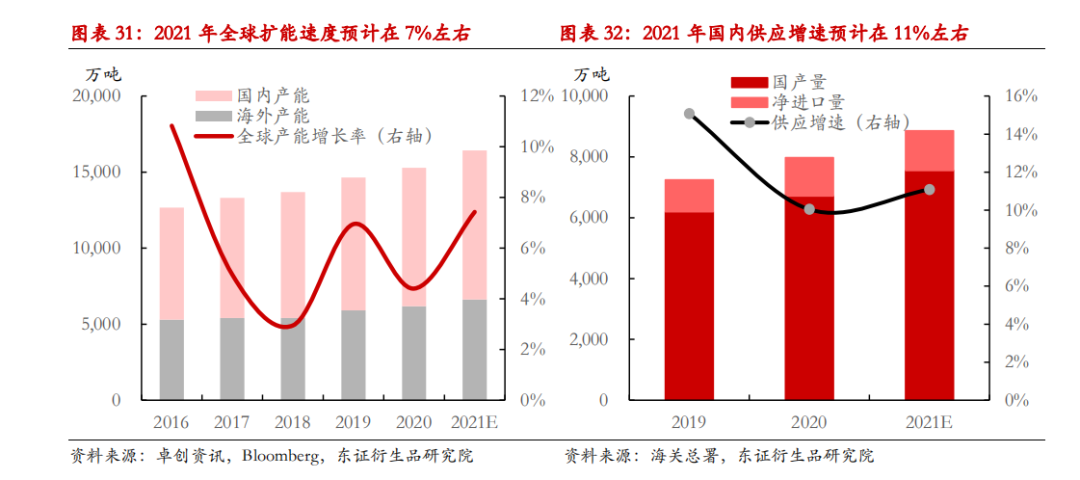

2021年全球甲醇市场的新增扩能继续推进,闲置产能也有回归的可能,但富余产能释放的节奏存在不确定性,尤为关键的是,随着疫苗的推进,欧洲、美国以及印度等地的需求复苏有望持续,这将极大地减轻进口增量货源对国内市场的冲击。

★2021年国内甲醇市场料将供需两旺,相对速度是关键

2021年国内供应端的重点在于神华榆林与中煤图克两套大型装置计划投产,商品化供应量料将增加,内地供需格局也将重构,不过我们对需求端同样持乐观预期,MTO领域仍有新装置待投产、传统化工需求有望实现同比正增长、油品相关需求将受益于成品油消费复苏、能源价格走高有助于提振醇醚燃料需求,由此多路径的需求增长有望形成合力。

★弱均衡格局之下,甲醇市场将在跷跷板上寻求均衡

2021年甲醇国产量增速料将提升,进口增速则将明显回落,虽然整体供应压力不减,但需求端的消化能力会持续跟进,我们倾向于认为甲醇市场将大体呈现弱均衡的供需格局。

2021年煤炭市场大概率继续存在缺口,而烯烃市场则将受制于扩能周期,因此甲醇市场很可能面临“上下夹击”的局面。以目前的产业格局来看,上游煤制甲醇持续亏损或是下游甲醇制烯烃行业持续亏损都不会是稳态,这就会导致甲醇价格的波动更像是在“跷跷板上寻求均衡”。

★投资建议

预计甲醇期货主力合约的波动区间将由2020年的(1550,2500)元/吨上移至2021年的(1900-2700)元/吨。操作节奏上建议把握估值和驱动双重因素。

★风险提示

疫情发展超预期可能引发风险偏好显著变化。此外,如果伊朗甲醇装置发生大范围供应中断,甲醇市场可能出现极端行情。

报告全文

1

2020年行情回顾:甲醇市场通过供需调节实现了再平衡

2020年甲醇市场的波动主要受新冠疫情影响,产业自身的产能周期受到扰动。回顾行情走势,大体可以分为3个阶段:第一阶段主要是在国内疫情和海外疫情严峻时期,需求急剧萎缩导致供需严重失衡,避险情绪重压之下甲醇价格一路下行;第二阶段是从4月开始,甲醇市场开始出现供应收缩,但需求端恢复缓慢,无处可去的海外货源涌向中国,高进口继而转化为显性高库存,胀库压力迫使现货价格一度跌破煤制甲醇边际成本,其后国内迟来的春检虽然阶段性缓解了供应压力,但并未就此扭转形势,直至8月中下旬进口预期减少,港口库存开始去化;第三阶段是从9月开始,供需边际改善以及上下游同步复苏形成叠加效应,甲醇价格重心不断上移。

换个角度来看,疫情的影响也可以落脚到供需层面:在下跌阶段,主要是短期内需求急剧萎缩,供应端的适配性缩减力度不够;在底部震荡阶段,则是低利润与库容紧张压制供应,供需格局酝酿转变的过程;在上涨阶段,则是全球需求端联动复苏而供应端行动迟缓。可以看出,甲醇市场寻求再平衡的过程,供需两端都出现了边际变化。

复盘近十年的行情,甲醇价格走势大体与以油价为代表的商品周期基本一致,为数不多的独立行情主要发生在两种情形:(1)独立上涨行情往往发生在扩能空窗期的后半段,此时供给端受到扰动或是增量需求释放很容易激发行情,如2013-2014年以及2016-2017年的海外扩能空窗期,新增MTO装置投产一度引发甲醇价格单边上涨;(2)独立下跌行情往往发生在下游盈利性严重受损的阶段,如2013年12月以及2018年10月开启的暴跌都是在产业利润分配严重失衡的时期。

拉长时间来看,甲醇价格处于近十年历史价格的中位数附近。进入2021年,甲醇市场走势难免会受到大宗商品整体走势的裹挟,在此我们着重探讨甲醇市场是否具备走出相对独立行情的产业基础。

2

海外甲醇市场有富余产能,但释放节奏存在不确定性

2.1、海外甲醇市场犹有扩能计划且有闲置产能

甲醇市场自2018年开启了新一轮扩能周期,伊朗、美洲以及中国是扩能主力,直至2020-2021年,此轮产能释放周期尚未终结。仅就几乎全部是商品化扩能的海外市场而言,2018-2020年新增投建和重启产能合计超过1000万吨,显然近几年甲醇市场并不是产能扩张空窗期。

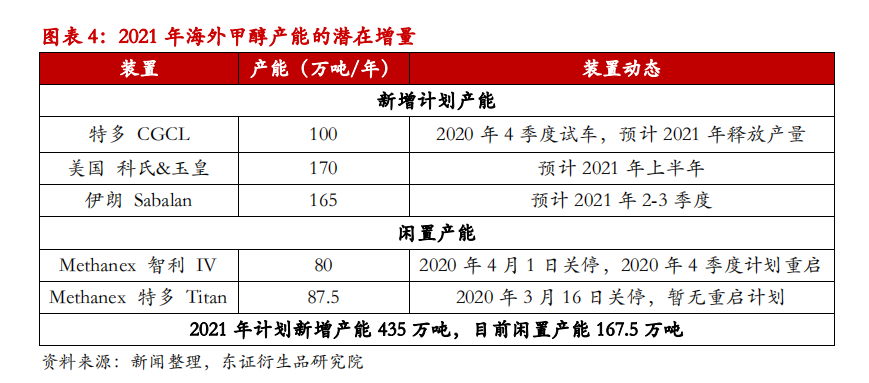

2021年海外新增扩能计划主要是3套装置,分别是特立尼达与多巴哥的100万吨、美国的170万吨以及伊朗的165万吨,合计拟扩能435万吨。此外,为对冲疫情期间需求萎缩而主动关停的两套南美装置暂时也是闲置状态,理论上海外甲醇产能潜在增量约600万吨左右,相当于海外有效产能还有10%左右的增长潜力。不过新增产能释放节奏以及产能利用率可能有非常大的变数。我们认为关键变量在于南美以及伊朗。

2.2、伊朗甲醇装置稳定性欠佳,未来美伊关系转变可能引发贸易流重构

自美国制裁伊朗原油出口以来,石化产品成为伊朗出口创汇的最大推动力,根据伊朗石化工业第二阶段发展规划,石化项目的建设仍在推进。近几年伊朗甲醇产能持续扩张,接下来还有在建待投产项目,2021年的产能投放计划主要是一套165万吨/年的新装置。

伊朗甲醇供应与中国市场联系紧密,2020年中国进口的甲醇数量同比大增,主要增量来源就是伊朗新装置投入运行所致。截至目前,伊朗甲醇产能规模达到1200万吨,常态平均产能利用率仅在6成左右,极端来看,伊朗地区相当于有400多万吨富余产能,但结合实际情况来看,无论价格高低部分伊朗甲醇装置的常态负荷也只是在5至7成的水平。考虑到长期制裁以及疫情冲击对于伊朗经济形成了持续影响,接下来伊朗甲醇装置运行不稳的情况仍可能频繁发生,尤其是冬季限气对伊朗甲醇装置运行的影响愈发明显。

美国领导人的更迭很可能会引发美伊关系的转变,拜登曾表态“要是伊朗遵守伊核协议,那么美国就会重新加入伊核协议并取消对伊朗的制裁”。如果美伊关系缓和或是美国对伊朗的制裁放松,那么对于国际甲醇市场的首要影响在于伊朗出口对象的多元化,长远影响才可能是产能利用率的提升或是新建项目的推进。边际上,一旦伊朗甲醇可以出口至印度,那就意味着伊朗货源相对非伊货源的折价将会收窄或消失,在同等的供需环境之下,低价货源的消失在某种程度上会抬升价格重心。

在伊朗出口格局实质性转变之前,伊朗货源与中国甲醇市场仍是深度绑定的关系。这也意味着中国市场对于伊朗甲醇的生产与发运尤为敏感。目前伊朗甲醇的产能基数已经达到1200万吨,单套装置检修或是故障对于市场的冲击算是在可承受范围内,但如果发生大规模的生产或运输问题,中国市场将会反应较大。

2.3、南美具有弹性供应增长空间,只是行动或将迟缓

2020年1季度末全球甲醇市场陷入供需失衡危局,率先主动减产的就是南美地区的甲醇装置。国际甲醇生产商Methanex在3月16日宣布,即日起关闭其位于特立尼达与多巴哥的一套87.5万吨/年甲醇装置(Tian),并自4月1日起关闭其位于智利的一套80万吨/年的甲醇装置(Chile IV)。Methanex主动关停这两套装置可能有自身全球化经营策略的考量,但还是从侧面反应出南美地区的生产装置属于高成本产能之列。

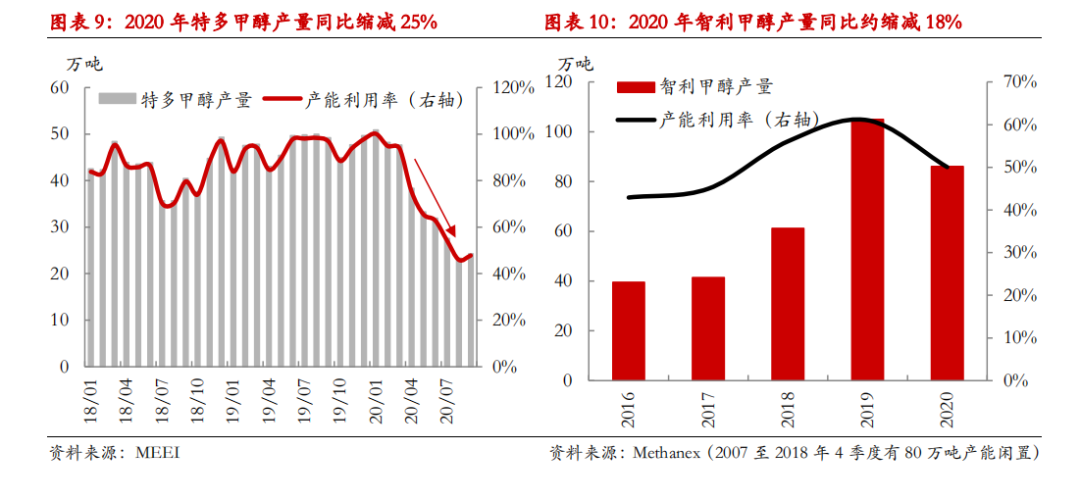

根据我们的粗略测算,2020年特立尼达与多巴哥的甲醇产量约为425万吨,同比缩减25%,全年平均产能利用率仅在7成左右;智利2020年的甲醇产量在80-90万吨左右,同比缩减18%。南美地区2季度以来的主动收缩供应以及3季度的检修极大的缓解了年内全球甲醇市场的供应压力。

既然是低利润导致了南美甲醇供应的缩减,那么我们就需要考虑盈利修复之后这部分供应回归的可能性。南美两套装置在3月中旬宣布关停时,CFR中国主港的报价在200美元/吨附近,FOB美国海湾的报价在234美元/吨附近,目前中国与美国海湾的报价分别在300美元/吨与390美元/吨附近,显然甲醇市场的盈利环境已经大幅改善。为了获取更多的历史经验,我们回溯了上一轮大规模闲置产能重启的2018年4季度,当时美金盘报价则是在400美元/吨的高位,由此我们可以推断,当前的盈利环境应是支持闲置产能的重启,但并没有到让企业不计成本非常急于重启的程度。

Methanex的官方表态基本验证了我们的推测。据悉,智利的80万吨/年的装置计划重启,该套装置在2007至2018年4季度也曾经历关停,近年来通过从阿根廷和智利同时获取天然气得以保证了原料供应,当前的盈利环境之下该套装置大概率迎来重启。对于另一套位于特立尼达与多巴哥的87.5万吨/年的甲醇装置(Tian),截至目前公司尚未宣布任何重启计划,抛开盈利性来看,该套装置的天然气原料供应可能是掣肘,该套装置并没有签订天然气供应长约。当地新增CGCL的100万吨甲醇产能之后,闲置装置重启是否具有充足的原料将存疑。因此我们估计这套87.5万吨的闲置产能何时会复产可能取决于公司何时谈妥天然气供应长协。

基于以上分析,我们倾向于认为当前的盈利环境支持部分南美供应回归,但很可能并不会立即恢复至2019年的高位水平。潜在的供应回归既包括确定性较大的智利80万吨装置重启,也包括南美区域产能利用率的整体提升,粗略预估南美区域2021年有50-100万吨的弹性增量供应空间。

2.4、2021年1季度中东甲醇装置停车检修较多

纵观全球范围来看,疫情并未直接打断甲醇的生产,但在一定程度上扰乱了装置检修的节奏。以中国为例,甲醇装置的春季检修往往集中在2季度初,然而由于装置检修涉及的人员、配件等方方面面,在疫情期间检修并不方便,2020年中国的装置检修集中期推迟至7-8月。类似地,海外装置也出现了疫情期间不方便检修的情况,3季度计划检修与临时故障增多也与上半年未能即时检修有关。

对于装置稳定性问题,我们的关注度有所提升,一是2020年检修计划被打乱后,老旧装置可能出现更多的计划外检修;二是伊朗、南美等区域在当地往往受到天然气原料供应不足的掣肘。以上两点可能引发盈利性对供给调节短期失效的情况。

2020年底至2021年初,海外甲醇供应是受压制状态。中东区域,伊朗甲醇装置因限气自12月下旬多数降负运行,另有多套中东装置在1季度有检修计划;欧洲区域,俄罗斯的检修装置虽然陆续回归市场,但挪威的90万吨装置仍未恢复。根据目前追踪到的检修计划来看,2021年1季度海外装置的检修与降负将导致中国进口继续环比减量,海外新装置投产以及部分供应回归的影响可能要等到2季度之后才会有所体现。

3

海外需求复苏将消化掉大部分海外供应增量

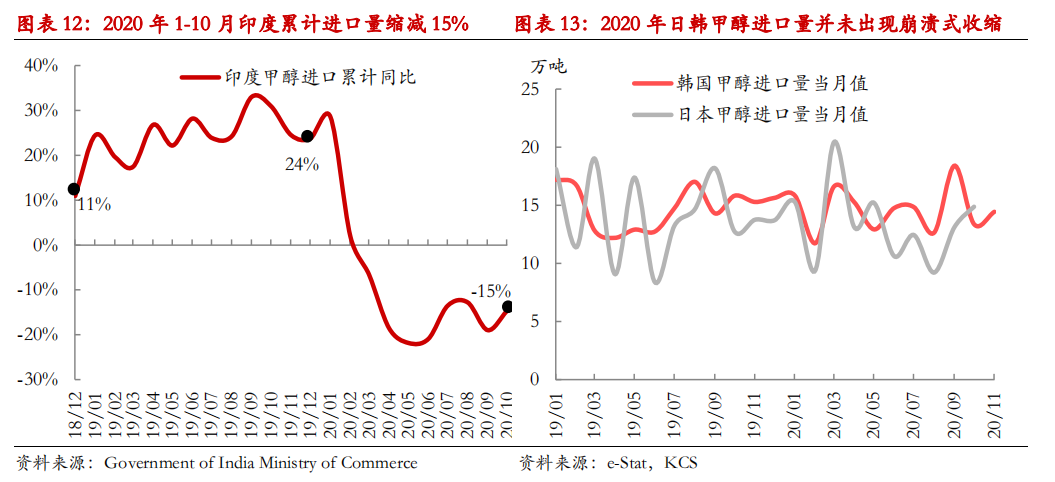

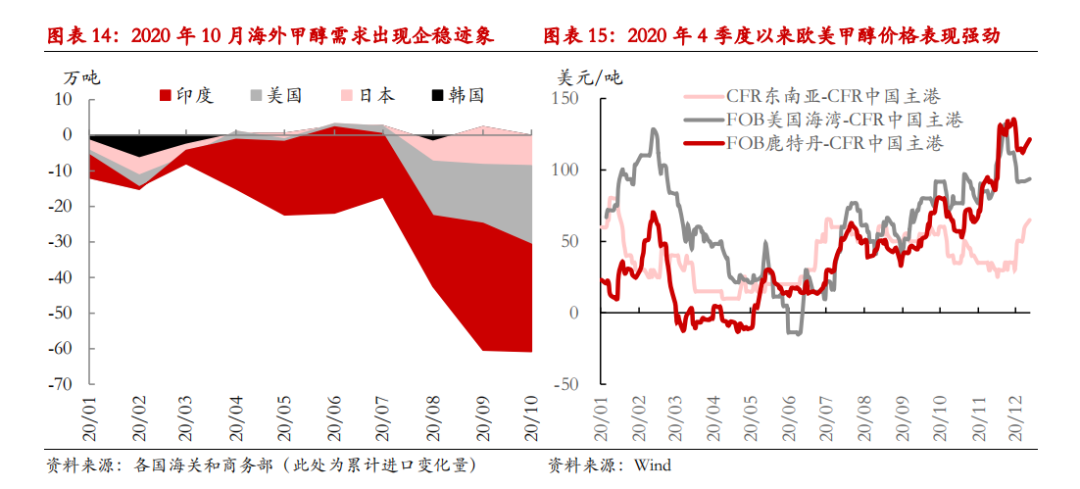

在以往年份,海外甲醇需求基本维持稳态,全球甲醇市场的变局主要是全球增量供应与中国增量需求的较量。然而2020年的新冠疫情打破了这一常态。对于海外甲醇需求变化市场上缺乏直接的观察指标,在此我们借助主要需求国的进口数据来简单估测疫情的影响程度。2020年1-10月,韩国、日本、美国以及印度的累计进口量分别同比变化0%、-6%、-10.8%以及-15%。韩国、日本以及印度基本是单纯的进口国,从其进口缩减可以看出需求端明显出现减量。分区域来看,欧美以及印度等地的需求缩减程度要明显大于亚太区域。根据疫情严重程度推断,欧洲区域的需求缩减幅度大概率与美国和印度更为接近,由此粗略估算出2020年海外甲醇需求至少缩减150万吨以上。

2020年4季度以来,外盘甲醇价格尤其是欧美甲醇价格表现尤为强势,这其中有装置运行不稳的问题,更多的则是海外需求复苏带来的积极影响。进入2021年,随着疫苗大规模推进,海外需求大概率延续复苏趋势,保守预估2021年海外需求增量在100万吨以上,这将消化掉大部分海外供应增量,从而极大地减轻海外货源对国内市场的冲击力度。

4

2021年国内甲醇市场料将供需两旺,相对速度是关键

4.1、国内供应端的重点在于商品化供应的增加

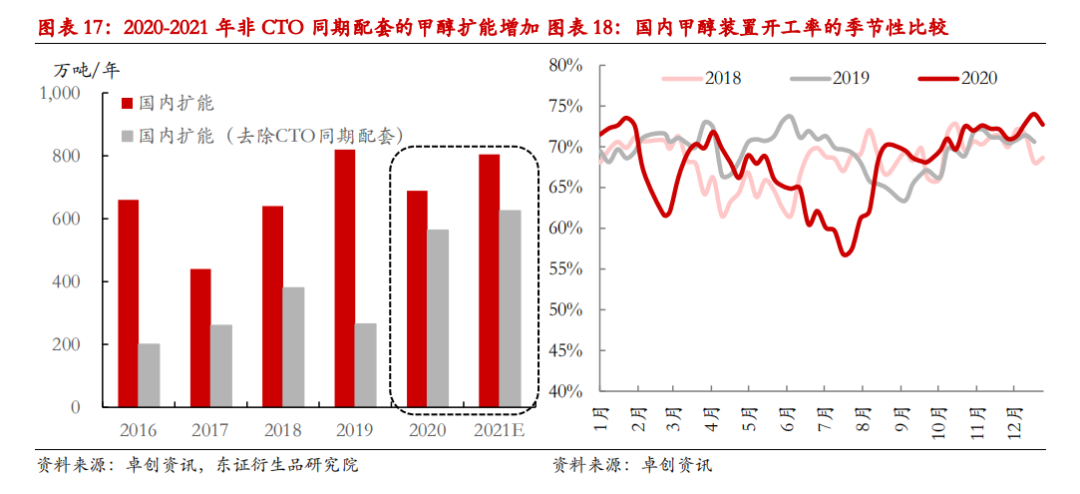

2020-2021年国内新增扩能主要沿着两条路径,一是利用焦炉尾气等副产品为原料的小型项目;二是西北地区外采型MTO装置的上游补齐项目。前者多是10-20万吨的副产项目,对市场影响较小,;后者则可看作大型商品化项目,是市场关注的重点。近两年间,新增扩能的显著特点在于大型装置的扩能开始出现,企业的内在驱动主要是外采型MTO装置向CTO装置寻求转型,对于甲醇产业而言,这些后续补齐的甲醇项目意味着增量供应。

2020年国内新增扩能合计690万吨,几乎全部可以理解为环比新增商品化产能。其中大型装置主要是年初投产的内蒙古荣信二期(90万吨/年)、兖矿榆林能化二期(80万吨/年),以及年中投产的宁夏宝丰二期(220万吨/年),此3套装置产能合计390万吨,有效地填补了内地供应缺口。

2021年国内计划新增扩能约800万吨,其中商品化扩能接近530万吨,尤其是神华榆林(200万吨/年)与中煤图克(100万吨/年)两套装大型装置的投产计划备受市场关注,此两套装置虽然是已投产MTO装置的上游补齐项目,但实质上会挤出等量的商品化供应,内地甲醇供需格局将因此而发生显著变化。

国内甲醇装置庞杂,在中大型装置陆续投产的同时也有部分老旧装置退出市场。自2018年以来,受国内焦化行业压减产能带动,江苏、山西、山东等地相应配套的焦炉气制甲醇装置也有部分关停。据我们不完全统计,2019-2020年退出市场的产能约有300-400万吨,相当于形成了部分新旧产能替换的效果。现阶段老旧产能退出虽然小部分抵消了新增供应的冲击,但并不是市场的主要矛盾,一是退出的产能规模毕竟较小,相比于700-800万吨的新增扩能而言,100万吨左右的产能退出并不显著;二是部分老旧装置在被正式淘汰前的常态开工负荷已是偏低。对于国产供应而言,新装置投产进程以及装置检修情况对市场影响更为显著。

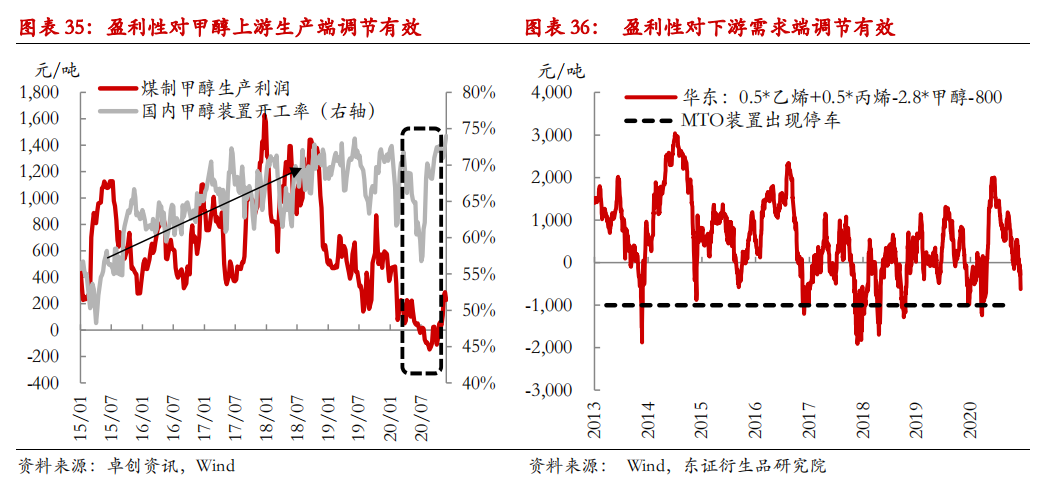

2020年的疫情打破了装置检修的季节性规律,这将为2021年装置检修的时点和规模增添不确定性。从近年间装置检修的情况来看,国内生产装置检修与生产利润联系更为紧密,在2015-2018年间,产业整体盈利性提升与开工率提升几乎同步发生。2020年7-8月间国内装置检修非常集中,一是与疫情导致检修普遍延后有关;二是生产利润受损导致检修规模扩大。展望2021年上半年,市场对于春季检修已经有所预期,我们预计春检大概率会从4月陆续展开,只是最终检修规模很可能是相机抉择的结果,关键因素仍在于盈利性。

总体来看,2021年上半年西北地区两套大型装置的投产将对国内市场形成显著影响,其后国内甲醇装置的春季检修则可能扭转阶段性供需格局。综合考虑新增产能释放与装置检修的影响,预计2021年国内甲醇产量最多增加840万吨左右。

4.2、多路径的需求增长有望形成合力

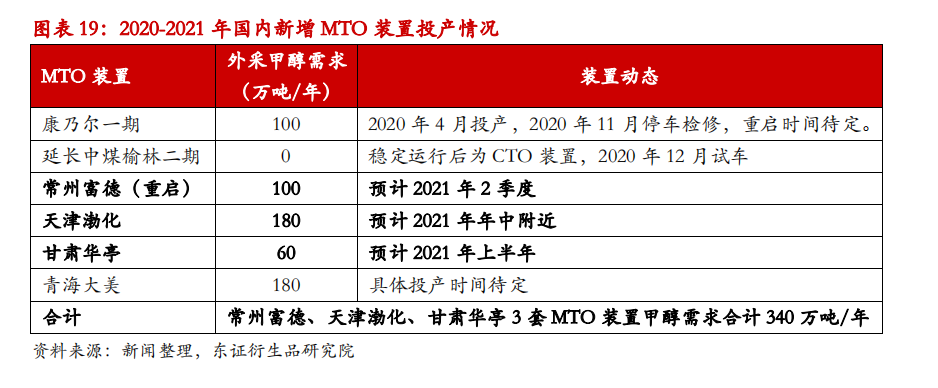

4.2.1、MTO领域仍有新装置待投产

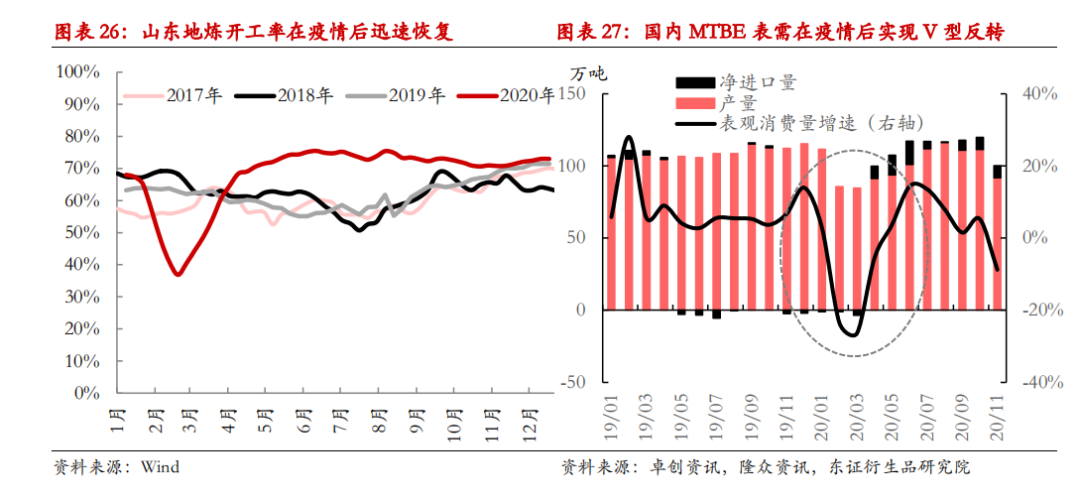

2020年多数时间甲醇制烯烃装置盈利性都较好,年内几乎没有发生因盈利不佳而主动停产的情况,同比偏高的开工率叠加新装置投产形成了增量需求,消耗了大部分供应增量。

2021年甲醇制烯烃领域仍有新装置待投产,天津渤化、常州富德以及甘肃华亭3套装置有望带来需求增量。具体来看,延长中煤榆林二期为CTO装置,稳定生产后不构成外采甲醇需求。常州富德MTO装置年消耗甲醇100万吨,在2021年上半年有重启计划,只是该套装置毕竟自2017年3月以来长期停车,能否顺利重启仍需追踪。天津渤化新建的MTO装置年消耗甲醇180万吨,该套装置预计2021年年中附近投产。甘肃华亭的60万吨/年的MTO装置在2020年积极推进,预计2021年将正式试车投产。此外,青海大美虽在拟投产之列,但装置本身以及原料供应等方面存在不确定性,具体投产时间待确定。综合来看,确定性较高的延长中煤榆林二期、常州富德、天津渤化以及甘肃华亭4套装置投产相当于新增需求520万吨/年,3套外采甲醇的MTO装置投产则相当于新增商品化需求340万吨/年。

4.2.2、传统化工需求有望实现同比正增长

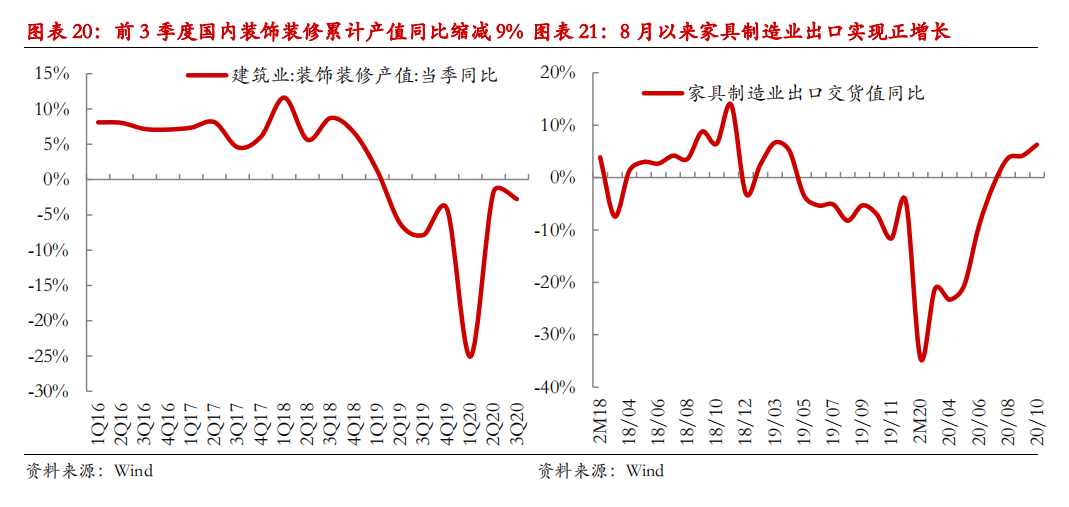

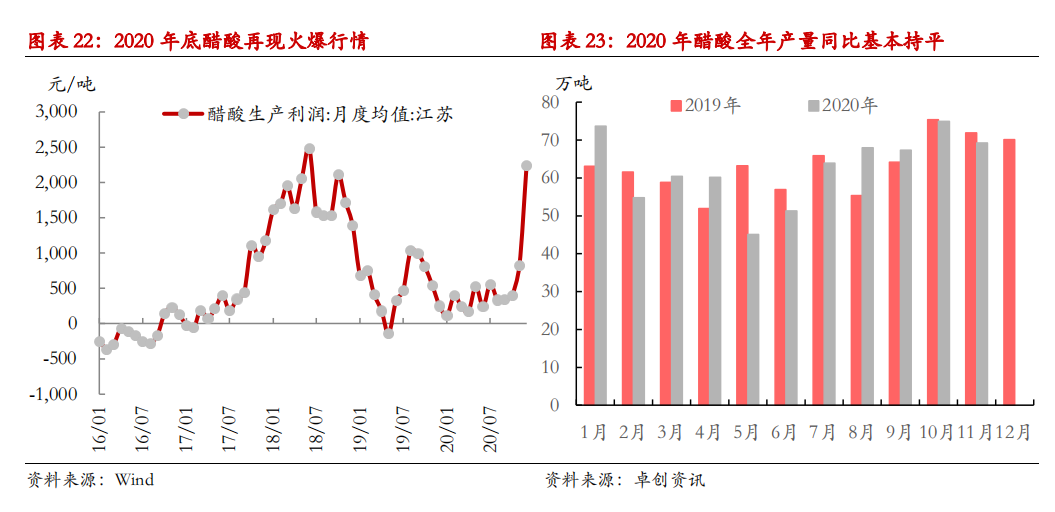

2020年甲醛、醋酸等传统化工领域的需求受疫情影响较大。在疫情严峻时期甲醛与醋酸需求大幅收缩,2季度之后,内需逐步好转,其后出口强劲也带动了这部分需求,下半年传统化工需求整体处于恢复阶段。从全年来看,醋酸产销总量基本实现了同比持平,甲醛则有10%-20%的需求缩减。

进入2021年,甲醛需求环比大概率维持稳定,同比将获得正增长。醋酸行业则将有望延续需求强劲的态势,下游PTA行业仍处扩能周期,预计醋酸产能利用率将继续维持高位,并且广西华谊70万吨新产能释放也将带来需求增量。

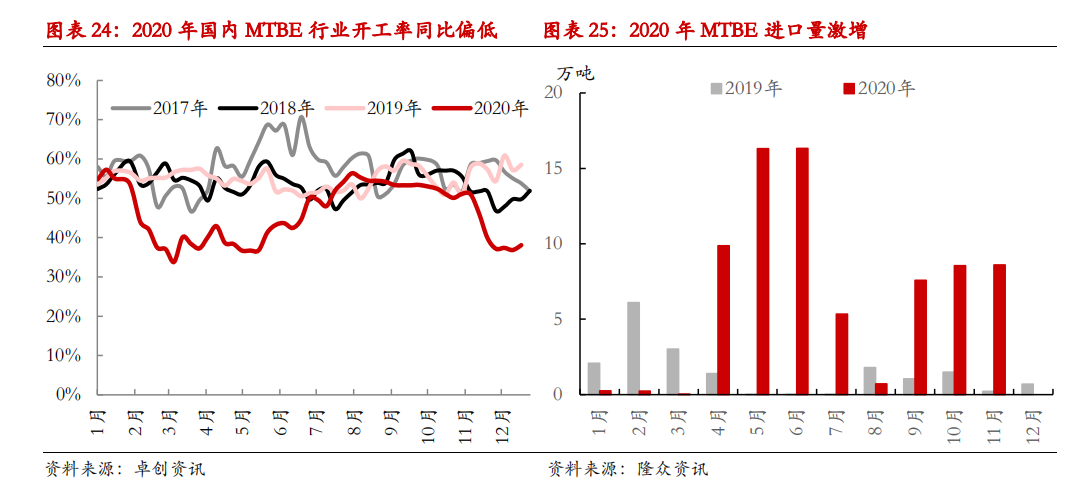

4.2.3、油品相关需求将受益于成品油消费复苏

疫情影响之下成品油消费受到制约,国内MTBE行业也经历了较为艰难的时刻。由于成品油地板价机制的存在,低油价刺激国内炼厂积极生产。截至4季度,国内MTBE需求几乎恢复至疫情前水平,只是国内MTBE生产端的恢复明显不及需求端,MTBE行业开工率与地方炼厂开工率出现背离,这种差异出现的原因在于大量进口MTBE涌入国内,从而压缩了国产货源的生存空间。

进入2021年,随着全球成品油消费的持续复苏,MTBE等油品相关需求将受到拉动。海外MTBE对国内市场的冲击大概率消退,国内生产活跃度有望提升。当然,全球范围内可能发生需求转移的现象,即海外成品油需求复苏更为显著,相应地MTBE需求也将回流,而国内MTBE消费进一步增长动能可能弱化,MTBE生产活跃度的提升将主要依赖于进口冲击消退让渡出的生存空间。此外,聚甲氧基二甲醚(DMMn)作为新型环保型柴油添加剂,2021年也有新建项目进入投产期。兖矿榆林能化一期10万吨项目已经开始投料试车,该项目预计年消耗甲醇13万吨左右。

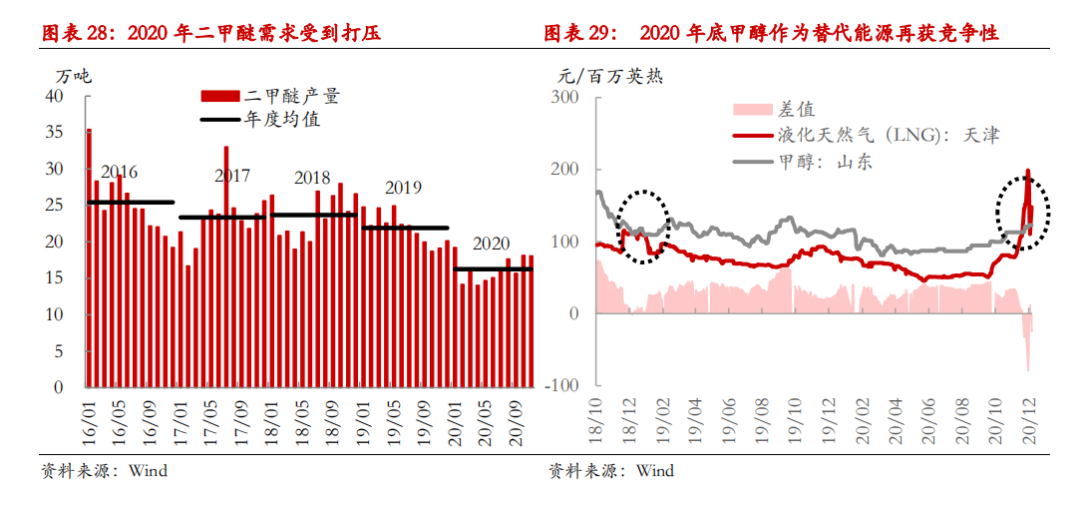

4.2.4、能源价格走高有助于提振醇醚燃料需求

2020年上半年疫情对于餐饮业打压较大,这也拖累了二甲醚需求萎靡不振,下半年二甲醚产销边际好转,只是恢复速度略显迟缓。进入2021年,需求复苏的趋势有望延续,考虑到2020年上半年的低基数,2021年二甲醚需求将录得正增长。

从广义能源的角度来看,能源价格走高将令甲醇作为替代能源再次获得竞争优势。2020年冬季出现了煤炭与天然气资源紧张的局面,等热值的甲醇与LNG达到了平价水平,这种情形上一次出现还是2018年采暖季执行“煤改气”政策期间。抛开季节性因素,煤缺气紧的局面很可能并非偶然。2021年全球能源价格有抬升的趋势,并且清洁能源越来越受到青睐,醇醚燃料也将因此而获得生存空间。

5

供需展望:弱均衡格局之下,甲醇市场将在跷跷板上寻求均衡

5.1、静态预估2021年甲醇市场将呈现弱均衡格局

2021年全球甲醇市场将供需双增。海外市场有新增扩能计划也有闲置产能,但富余产能释放的节奏存在不确定性,尤为关键的是,随着疫苗的推进,海外需求持续复苏将消化掉大部分供应增量。立足于国内,2021年国产量增速料将提升,进口增速则将明显回落,整体供应增速预估在11%左右,同比提升1个百分点左右。对于2021年的需求端,我们持乐观预期,MTO领域有新增装置待投产,同时伴随着经济复苏,传统化工领域、油品相关需求以及醇醚燃料等需求也有潜在增长动能,合力作用下2021年的综合需求增速有望保持10%左右的水平。由此2021年的甲醇市场虽然供应压力不减,但需求端的消化能力也会持续跟进。理论上全年供应增速会略高于需求增速,不过考虑到全球市场的主动补库需求,我们倾向于认为甲醇市场将大体呈现弱均衡的供需格局。

5.2、 甲醇价格波动区间的上下边界探讨

前文对供需的研判是在产业链上下游没有发生亏损的前提之下。如果出现上游或下游严重亏损的情形,甲醇市场具有很强的动态调整能力。?

甲醇产业链的利润分布往往呈现“钟摆式”起伏。当生产端持续亏损时,生产商可以通过加大检修力度进行弱调节,亏损持续时间较长或是亏损幅度较大也可以通过关停装置进一步调节。一旦供应偏紧驱动价格上涨超过下游承受力边界,甲醇制烯烃装置持续亏损也会通过降负或临停压缩需求。回溯历史行情,甲醇市场上利润分配失衡引发的供需调节往往非常高效。

(1)下边界:煤炭价格重心上移将显著影响甲醇成本曲线

从全球范围来看,中国内地煤制甲醇、中国天然气制甲醇以及南美地区的甲醇装置处于成本曲线偏高的位置。

海外甲醇装置的天然气原料多是长约采购且有对冲,其成本波动不大,考虑到部分南美装置在CFR中国跌破200美元/吨时宣布停车,近期甲醇价格上涨之后南美装置已经重获盈利性。因此对于全球成本曲线的潜在变化,我们更应关注国内煤制甲醇和天然气制甲醇,由于国内西南地区的天然气制甲醇装置调节逐渐呈现季节性特征,再考虑到煤炭产业格局发生变化,所以河南、山东、安徽等地的煤制甲醇装置“脱颖而出”,成为2021年最应关注的边际产能。

参照近期的原料价格,甲醇市场的完全成本支撑在2100元/吨左右,现金流成本在1900元/吨左右。如果煤炭价格上涨10%,甲醇的现金流成本支撑将上移至2000元/吨附近,如果煤炭价格下跌10%,则甲醇的现金流成本支撑则可能下移至1800元/吨下方。根据目前市场上的普遍预期,2021年煤炭市场仍会存在供应缺口,那么煤价重心大幅下探的概率偏低,由此我们大胆估测2021年甲醇市场的现金流成本支撑或在1900-2000元/吨附近。从全年维度看,由于煤炭市场供需格局正在发生显著改变,甲醇价格的底部区间同比明显抬升。

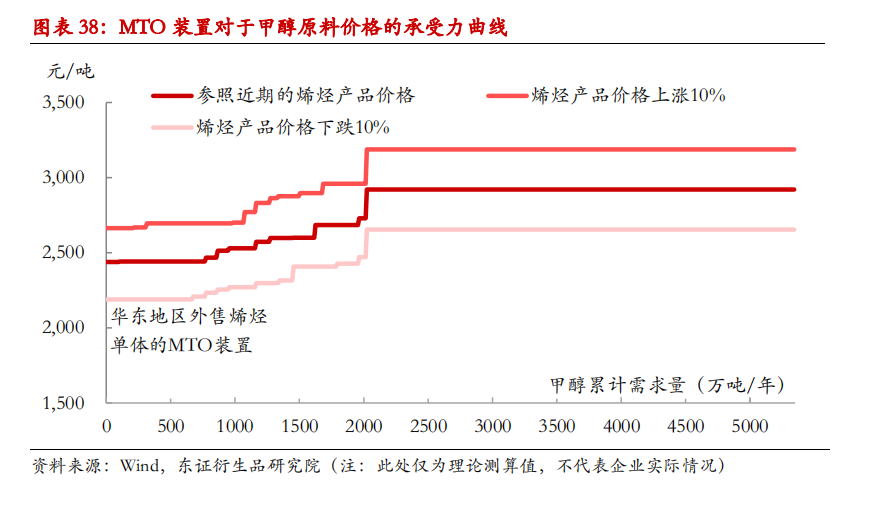

(2)上边界:边际上对甲醇原料价格敏感的MTO装置增多

国内MTO装置众多,为了更直观地反应其整体情况,我们在测算中做了如下假设:(1)假定CTO装置可以灵活调节为甲醇和MTO装置,即这些装置会完全参考MTO装置盈利性做生产决策(实际上没有如此灵活);(2)把拟新增的MTO装置也纳入观测之列,毕竟盈利性也会影响新增MTO装置的投产意愿;(3)考虑到企业对于阶段性盈利不佳往往有耐受力,此处呈现的是现金流明显亏损的承受力边界;(4)对甲醇价格都作了折算盘面处理。

根据测算,抗风险能力较弱的MTO企业分别是:华东地区的浙江兴兴能源、南京诚志,东北地区的康乃尔,以及山东地区的鲁西化工(000830,股吧)等,这些装置合计甲醇年需求在700-800万吨左右,在国内表需中占比接近10%,目前康乃尔与鲁西化工停车中,因此除非发生极端情况,否则华东地区MTO装置对原料价格的承受力边界就定义了甲醇价格的上边界。以上提到装置也将是值得重点关注的边际需求。

参照近期的烯烃产品价格,甲醇的上边界应在2450元/吨一线。如果烯烃产品上涨10%(相当于PP价格上涨值9000元/吨),则甲醇的上边界将会抬升至2700元/吨附近。如果烯烃产品价格下跌10%(相当于PP价格下跌至7250元/吨左右),则甲醇的上边界将下移至2200元/吨一线。如果烯烃产品价格下跌20%(相当于PP价格下跌至6500元/吨附近),则甲醇的上边界将进一步下移至2000元/吨以下。

6

投资建议

自2020年下半年以来,甲醇市场通过供需两端的调节自周期底部反弹。进入2021年甲醇市场将呈现供需双增格局,全球甲醇市场的新增扩能将会持续推进,闲置产能也有回归市场的可能,不过甲醇需求复苏的趋势仍在持续,海内外、全行业的需求增长将贡献增长动能,从而实现弱均衡格局。

展望2021年,煤炭市场大概率继续存在缺口,而烯烃市场则将受制于扩能周期,由此甲醇市场很可能面临“上下夹击”的局面。以目前的产业格局来看,上游煤制甲醇持续亏损或是下游甲醇制烯烃行业持续亏损都不会是稳态,这就会导致甲醇价格的波动更像是在“跷跷板上寻求均衡”。

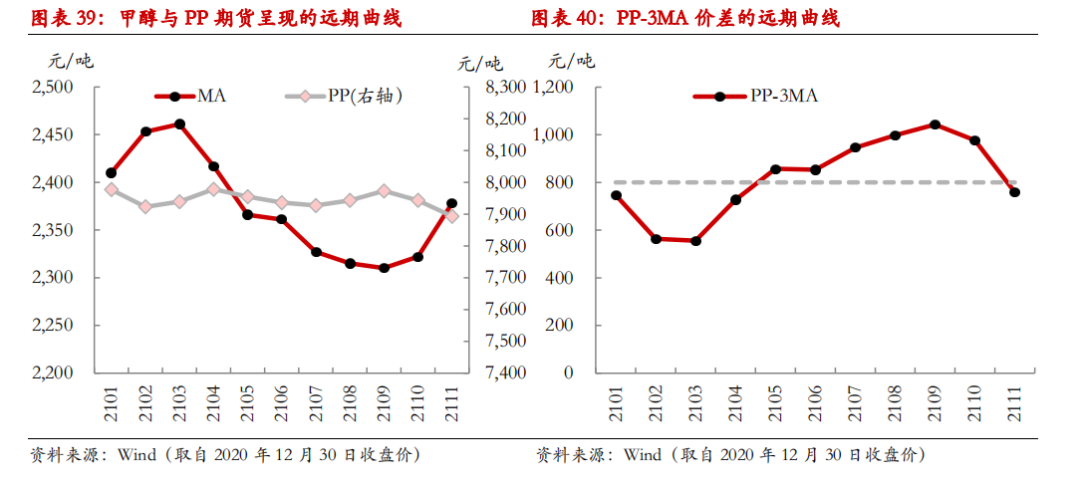

操作上建议把握估值靠近上下边界时的布局机会,向上驱动可能来自于需求复苏叠加供应端行动迟缓,向下驱动则可能发生在MTO装置盈利性受损且新增供应释放的阶段。节奏上需要权衡估值和驱动双重因素。我们预计甲醇期货主力合约的波动区间将由2020年的(1550,2500)元/吨上移至2021年的(1900-2700)元/吨。

跨品种套利方面,MTO装置的盈利性可能经历反复波动过程。2021年初甲醇进口减量可能带动港口库存进一步去化,低库存叠加经济复苏预期可能令甲醇阶段性具有更大的价格弹性,即1季度MTO装置盈利性将处于压制状态,其后甲醇潜在供应陆续释放才会驱动下游盈利修复。操作上建议在盘面MTP盈利性严重受损时,关注多PP、空MA的套利机会。

7

风险提示

疫情发展超预期可能引发风险偏好显著变化。此外,如果伊朗甲醇装置发生大范围供应中断,甲醇市场可能出现极端行情。

皖公网安备 34011102000225号

皖公网安备 34011102000225号