叶指导:螺纹钢产品量周期转弱 基差修复后仍看跌

2018-11-08 14:30:04 叶梦指导叶指导:螺纹钢产品量周期转弱 基差修复后仍看跌

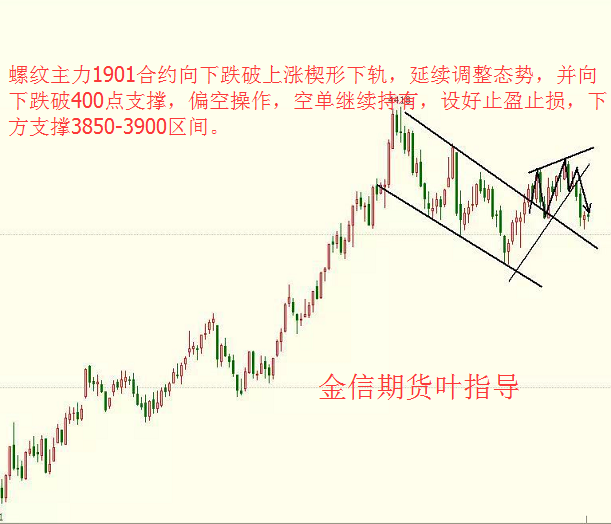

螺纹钢自三季度后期的顶部回落以来,走出了楔形调整下跌的格局,当前测压不利再度回落。考虑当前政策环境落实(供给没有明显缺口) ,正基差修复(现货过高4700) , 终端未来预期不佳(宏观环境严峻) , 综合来看,rb1901仍有望延续高位筑顶,基差有望双向收敛,远月弱势或成定局。

一、钢材限产政策偏松成共识

近日,限产方案再放松的消息传出,唐山市秋冬季高炉限产产能为2508.26万吨占纳入错峰生产范围高炉产能的42.57% ,结合政策鼓励和支持因素计算,全市秋冬季高炉限产产能为1859.22万吨,占秋冬季纳入错峰限产范围高炉产能的31.55%。方案免去了部分钢厂的限产任务,自先前的禁止“一刀切”到四档限产分级,限产放松已成为市场共识。

实际上,自供给侧改革以来,消化产能的炒作持续推升价格,而就产量而言,几年来的政策并没有对供给量带来实质.上的收缩,因此所谓的限产炒作价格的逻辑是不成立的,而资金长期以来的青睐和需求的不断超预期,也使得螺纹的价格被日渐推向高估的平台。当前,整个供给侧改革已逐渐走向尾声,环保和产能优化是当前乃至以后长期的政策重心。政策的目的并不是收缩供给,而是优化产业结构,使其长远得到更好的发展,价格的膨胀也并不是长远发展的有效途径。

总体上,限产范围基本不变、环保指标进一步趋严 (执行难)、产能任务进入尾声 ,限产方式多变灵活。而需求端后期也进入年内甚至是周期内的淡季,中长期螺纹不看好。

二、 库存虽紧,供给没有缺口

当前钢厂库存偏紧,社会库存偏紧。一方面考虑季节性,前期旺季I地开工情况良好,对库存有一定的消化。另-方面,当前补库周期临近,现货维稳前高4700位置,贸易商补库观望意愿较浓,因此未来应关注钢厂库存是否堆积。就当前库存水平,仅按每天保证有360万吨社会库存是可以满足住宅生产的需要(静态分析) :

1、一栋普通的31层住宅( 500/层)需要螺纹5000吨。2、 “十三五”规划我国每年建房约30万栋( 700栋/天)。

二者相乘350万吨(社会库存静态临界) , 不考虑其他类型生产需求和其他类型库存,当前社会库存水平足以保证房地产主要需求住宅生产。旺季尾声,房市也面临降温的节点,宏观及外部风险因素仍存,资金面偏紧 ,未来房市的预期严重受损,基建的托底作用也难抗重任,以螺纹供需

总体上,限产范围基本不变、环保指标进一步趋严 (执行难)、产能任务进入尾声 ,限产方式多变灵活。而需求端后期也进入年内甚至是周期内的淡季,中长期螺纹不看好。

三、基差双向收敛,期螺先涨后跌

当前基差处在高位,现货相对过强、期货相对过弱。600元左右的价差足以覆盖套利成本,这就带来了几种套利的机会:

1、上游现货商卖出现货,买入期货建立虚拟库存;或下游现货商买入套期保值者采购期货原材料。

2、投机商买入期货,并借入现货抛出,持有期货交割并归还现货。( 理论上的套利,现实中没有可行性)

价差修复基本来源于这两种买期卖现的行为。对于当前负向市场结构,卖方移仓套利亏损,且仓单有效期( 3个月)的限制不支持其在交割库中存放。买方移仓虽然有利,但投机商先卖后买仍存在需要借现货的不现实前提。当前只有现货商卖现货买期货以及下游买入套保的方式提取财务上的账面利润,以及手中无现货者在期货上买入交割并保证明年能以好的销路高价卖出才能获得利润(等同于做多)。

在过去的几轮基差修复中(期货贴水) ,我们得知在库存消化期( 4-10月) , 螺纹市场情绪都过分热烈,导致采购意愿超过销售意愿,期货主动上涨修复贴水。而在库存累积期( 11-3月),螺纹价格已被推向年度高位,中下游观望补库推延至年关,供需议价修复基差呈现双向收敛。当前正直去库与补库的临界时期,需求预期不佳,现货高位较成本偏高估的环境下,贸易商观望推延补库,双向收敛修复基差概率较大。

四、观点总结

因此综上所述,政策供给炒作能力降温,未来存在风险预期,短期基差收敛修复的共同作用下,螺纹1901有望继续呈现高位筑顶,远月弱势或成定局。

文/叶指导

- 积分

254.96 - 粉丝

2 - 文章

42 - 问答

0

皖公网安备 34011102000225号

皖公网安备 34011102000225号