国内合成氨产业现状及发展趋势分析

2024-02-29 10:01:21 期货日报 中信建投期货 胡鹏“欢迎关注牛钱网官微(niumoney_com),我们将每日为您提供专业及时、有价值的信息及交易服务。”

合成氨是尿素的重要原料,其价格波动也会影响尿素的价格运行中枢。纯碱和合成氨的关联主要是由联碱法工艺使用合成氨作为原料产生,联碱法产能变动直接影响氯化铵产能,进而影响合成氨的需求;合成氨价格的涨跌会影响联碱法工艺的生产成本,合成氨价格波动也会对纯碱和氯化铵产生影响。

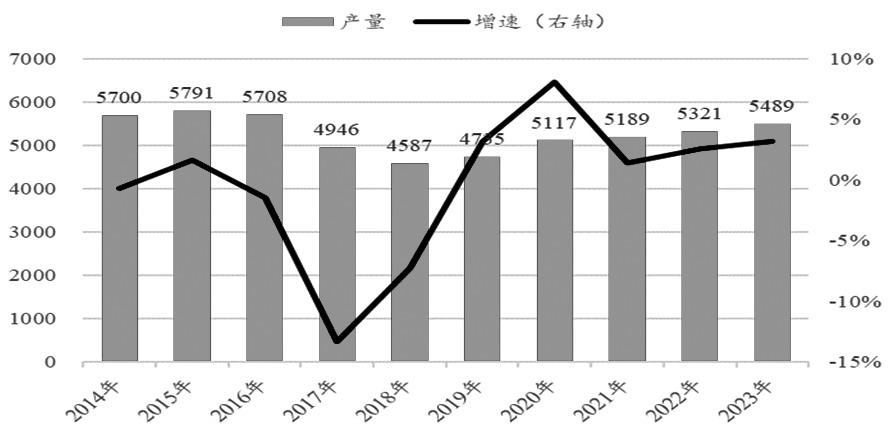

图为2014—2023年中国合成氨需求量及增速(单位:万吨、%)

合成氨是由氮和氢在高温、高压和催化剂作用下直接合成的氨,其化学式为NH3。作为重要的基础化工品,合成氨在化工产业链中处于相对前端的位置,其具有原料、燃料双重属性,生产及应用场景广泛。合成氨是一种无色有毒气体,具有强烈的刺激性气味,企业通常会对气态氨加压或冷却得到液态氨,而液氨具有强腐蚀性和易挥发性,气化后易引起窒息,遇明火会燃烧或爆炸,故液氨储运要求相当严格,企业通常将液氨储存于耐压钢瓶或钢槽中,避免液氨与乙醛、丙烯醛、硼等物质共存。

合成氨行业简介

目前合成氨的生产主要是基于有一百多年历史的“哈伯—博施法”(Haber-Bosch-Verfahren),以氮气和氢气为原料,按照1:3的比例合成氮气。一般而言,合成氨的生产有四个环节,分别是原料气的制备、净化、压缩以及氨的合成。在原料气制备环节中,氮气可由液化空气分离制得,或由燃烧空气并除去所生成的一氧化碳和二氧化碳后制得;至于氢气的制备,一般先将含有烃类的燃料加热至高温后与水蒸气反应生成一氧化碳和氢气的混合物(水煤气),其中的一氧化碳继续与水蒸气反应生成二氧化碳和氢气。

由于氨合成环节广泛运用“哈伯—博施法”这一成熟的工艺,合成氨的不同生产工艺之间的差异主要在于采用何种燃料制备氢气原料。合成氨生产工艺通常可按照不同制氢原料来划分,比如有天然气制、煤制、油制等,其中煤制又可划分为动力煤制和无烟煤制,另外还有基于煤(焦炭)气化的焦炉气制等生产工艺。生产1吨合成氨,天然气制、焦炉气制、动力煤制、无烟煤制对制氢原料的单耗分别为800—1000立方米天然气、2000—2500立方米焦炉气、1.5吨动力煤或1.2吨无烟煤。

随着石油和天然气化工的发展,全球范围内以煤(焦炭)为原料制取氨的方式已较少使用。然而,因国内“富煤贫油少气”,当前我国合成氨生产工艺仍以煤制为主、天然气为辅。2023年,国内煤制合成氨产能占全国的比重高达79%,相比之下天然气制合成氨产能仅占比16%,油制产能布局极少。

合成氨主要有农业、工业和储能三大类用途。国内农业用氨占比70%,工业用氨占比29%,氨作为储能用途尚未成熟,目前占比不足1%。由于氨在燃烧热值、储存运输等方面相比甲烷等传统能源具有优势,其燃料属性具备较大的潜力,未来储能用氨或将成为合成氨产业发展的主要动力。

供应小幅增长,地域分布较集中

当前全球合成氨供应处于产能扩张周期,但近年产能增速趋于放缓。数据显示,2019—2023年全球合成氨产能从2.29亿吨增加2006万吨至2.43亿吨,累计增幅9.01%,年均增速2.18%,2023年产能较2022年仅增加1.72%。全球合成氨产能多分布于资源禀赋较为突出和需求增长较快的亚洲地区。2023年亚洲合成氨产能为1.43亿吨,占全球比重达到59%,其中东亚产能为9868万吨,占全球的比重41%。中国是世界上最大的合成氨生产国,2023年国内产能为7750万吨,占全球、亚洲和东亚产能的比重分别达到32%、54%和79%。

近10年国内合成氨供应呈现先减后增的特征,最近5年供应持续增加。2016年工业和信息化部印发的《石化和化学工业发展规划(2016—2020年)》明确原则上不再新建以无烟块煤和天然气为原料的合成氨装置,并提出陆续加快落后产能的淘汰进程。此后3年,国内合成氨产能和产量均呈现减少的趋势,直至2019年后才恢复为正增长。2019—2023年,国内合成氨产能从7269万吨增加至7750万吨,累计增幅6.62%,年均增速1.61%,其中2023年产能较2022年增加275万吨,增幅达3.68%;其间产量从4139万吨累计增加754万吨至5489万吨,累计增幅15.93%,年均增速3.76%,其中2023年产量较2022年增加168万吨,增幅3.16%。近5年国内合成氨产量增速整体高于产能增速,产能利用率略升至70%左右,供给侧结构性调整效果较为显著。

从供应地域分布来看,我国合成氨产能集中于华东、华北和华中地区,山东、河南、湖北、山西和内蒙古均为国内合成氨生产大省。2023年以上5省产能均超过600万吨,其中山东产能为1063万吨,占比达13.06%。尽管合成氨供应在地域上较为集中,但行业集中度并不高。根据相关机构数据,由全国230家样本企业统计得出2023年我国合成氨市场的CR5和CR10分别为13.39%和22.12%。市占率前五的龙头企业分别是润银化工、安徽昊源、金大地化工、河南晋开和华鲁恒升,产能占比分别为3.69%、3.07%、2.21%、2.21%、2.21%。

绿氨行业有较大发展空间

合成氨属于高碳排放型行业,通常生产1吨合成氨需排放将近2吨二氧化碳。按照当前全球将近2.5亿吨/年的产能计算,每年合成氨生产约排放5亿吨二氧化碳,大约占全球碳排放总量的1%。随着全球气候变暖、化石能源储备减少,合成氨传统工艺或难以持续,产业急需实现由“灰”向“绿”的转型。

根据原料氢制备的碳足迹,合成氨可分为灰氨、蓝氨、绿氨等。灰氨中的氢气主要来源于煤炭等传统化石能源;蓝氨与灰氨类似,但会在原料氢制备过程中进行二氧化碳的捕集和封存;绿氨则使用风能、太阳能等可再生能源发电所产生绿电通过电解水制备氢气。尽管绿氨在氨合成环节中仍旧还是使用“哈伯—博施法”制氨,但在原料氢制备环节中减少传统合成氨生产过程中化石能源的消耗,从而减少二氧化碳的排放。近年来,随着全球气候变暖、各国加快降碳减排步伐,能源巨头争相布局绿氨市场,截至2023年年底,全球绿氨产能占合成氨总产能的比重约2%。国内方面,在“双碳”背景下,国内绿氨行业加速发展。自“十四五”规划发布以来,国内绿氨相关政策持续推出,近两年已有20余个绿氨合成示范项目开建,规划绿氨产能约400万吨,未来两年内或可逐步投产。

尿素行业为合成氨主要增量需求来源

受全球人口增加影响,全球合成氨需求呈现缓慢上升的趋势。数据显示,2019—2023年全球合成氨需求从1.83亿吨增加729万吨至1.90亿吨,累计增幅3.99%,年均增速0.98%;其中2023年较2022年增加321万吨,增幅1.72%。

国内合成氨需求与供给走势基本一致,其中尿素是主要的增量需求来源。2015—2018年国内合成氨消费量小幅下降,直至2019年后才逐步恢复增长。2019—2023年,国内合成氨需求从4840万吨增加696万吨至5536万吨,累计增幅14.38%,年均增速3.42%。2023年合成氨需求较2022年增加4.06%。

合成氨下游主要包括尿素、磷肥、氯化铵等行业,其中尿素需求占比约55%,磷肥占比约10%,氯化铵占比约8%。受尿素供应增加影响,近5年国内合成氨需求呈现小幅增加的趋势。联碱法工艺的氯化铵产能扩张,也对合成氨需求形成了一定支撑。磷肥等其他下游需求相对稳定。

尿素是合成氨最大下游,尿素可通过合成氨与二氧化碳在高温高压和催化剂的作用下反应生成。为追求生产利润最大化,尿素企业通常将尿素装置与合成氨装置进行一体化建设,故尿素工艺也可按照合成氨生产所使用的制氢原料来划分,具体可划分为天然气制、动力煤制、无烟煤制等。一般而言,生产1吨尿素需消耗0.57—0.62吨液氨,不同工艺对制氢原料的单耗分别为600—700立方米天然气、0.8—1.1吨动力煤或0.95—1.15吨无烟煤。

近5年国内尿素产能略有下降,但产量小幅增加,产能利用率上升。“双碳”背景下,2019—2022年我国尿素产能从7467万吨减少至6961万吨,但产量从5214万吨增加至5709万吨,产能利用率从69.83%上升至82.02%。受下游需求增加和价格上涨影响,2023年国内尿素供应迎来拐点,产能增加330万吨至7291万吨,增幅4.45%。在新增产能影响下,2023年国内尿素产量增加530万吨至6239万吨,增幅9.82%。

2023年我国尿素消费量为5347万吨,较2019年增加609万吨,近5年尿素需求年均增速为3.07%。尿素需求分农业和工业两大领域,农业方面以直接施用为主,需求占比50%左右,施用的农(经济)作物包括但不限于水稻、玉米、小麦、油菜籽、甘蔗等。工业需求主要包括人造板、复合肥及三聚氰胺等,上述三类产品分别占比20%、14%和8%。2023年我国尿素农施需求持稳,国家统计局数据显示,2023年全国粮食播种面积118969千公顷,比2022年增加636千公顷,增幅0.54%。相比之下,尿素在复合肥加工方面的需求增量较为明显,2023年国内复合肥产量为5625万吨,比2022年增加409万吨,增幅5.95%,按0.3吨的单耗计算,复合肥对尿素的新增需求为123万吨。其他下游方面,受房地产竣工面积大幅增加影响,2023年人造板供需表现尚可,对尿素需求小幅增加。房地产持续弱势和出口不佳拖累三聚氰胺需求,2023年国内三聚氰胺产量同比下降近4%。

磷肥是合成氨第二大下游。常见磷肥有磷酸铵、普钙(过磷酸钙)、重钙(重过磷酸钙)等。作为磷肥的主流,磷铵类肥料通常是磷酸一铵(MAP)和磷酸二铵(DAP)的混合物。对于磷铵类肥料而言,磷酸一铵质量分率比例超过80%的称为磷酸一铵,磷酸二铵质量分率比例超过80%的称为磷酸二铵。一般而言,生产1吨磷酸一铵需要消耗0.13吨合成氨,生产1吨磷酸二铵需要消耗0.24吨合成氨。近5年国内磷铵产能变动不大,磷酸一铵产量降幅明显,磷酸二铵产量持稳。由于磷酸一铵单位耗氨量较小、总产量不如磷酸二铵,磷酸一铵产量下降对合成氨下游拖累有限,整体来看,磷肥对合成氨需求稳中略降。

氯化铵是合成氨第三大下游,目前氯化铵以侯氏制碱法为主流生产工艺,该方法将二氧化碳和液氨通入饱和盐水,反应得到氯化铵溶液和沉淀的碳酸氢钠,将过滤析出的碳酸氢钠晶体加热分解得到纯碱。一般而言,生产1吨纯碱需要消耗0.35吨液氨,同时以1:1的比例联产出氯化铵。

数据显示,2019—2023年我国氯化铵供应趋势与联碱法纯碱基本一致,整体呈现稳定增长的趋势,对上游合成氨需求形成较为稳定的增量。

净进口量呈现减少趋势

合成氨贸易属性较强,全球范围内约70%合成氨用于国际贸易。我国合成氨长期处于净进口状态,但近3年净进口量呈现下降趋势。我国是合成氨生产大国,但由于下游产业耗氨量大,仍需进口填补缺口。受“十三五”期间合成氨产能下降、进口价格低位运行等驱动,2014—2020年我国合成氨进口量从20万吨增加至115万吨,累计增幅467.19%,而出口量及出口金额低位运行。在国际公共卫生事件背景下,2020—2022年合成氨进口成本大幅上升,进口量在2021年出现下滑,并于2022年下探至近8年最低值23万吨。受内外价差影响,2022年国内合成氨出口量大增至24万吨,并首次超过进口量。2023年我国合成氨贸易格局重新回归净进口的状态,进口量回升至65万吨,出口量小幅回落至18万吨。

展望后市,在外部主要经济体即将进入降息周期的市场预期下,国内经济有望继续复苏,国内合成氨下游需求小幅增长,人民币或呈现升值趋势,预计2024年我国合成氨进口量进一步回升而出口量延续回落趋势。

合成氨、尿素与纯碱关联度上升

过去5年,国内纯碱、尿素、合成氨价格呈现明显的正相关走势,2019—2023年,纯碱现货价格和尿素现货价格的相关性系数达到0.81,纯碱和合成氨现货价格的相关性系数约0.73,尿素和合成氨的相关性系数约0.90。尿素和合成氨的相关性系数高并不难理解,尿素是合成氨最大的下游,其景气度直接影响合成氨的景气度;合成氨是尿素的重要原料,其价格波动也会影响尿素的价格运行中枢,尤其是尿素价格下跌的时候。纯碱和合成氨的关联主要是由联碱法工艺使用合成氨作为原料产生,联碱法产能变动直接影响氯化铵产能,进而影响合成氨的需求;合成氨价格的涨跌会影响联碱法工艺的生产成本,合成氨价格波动也会对纯碱和氯化铵产生影响。

此外,纯碱和尿素的生产中,煤炭均在成本中占大头,纯碱甚至也被当作煤化工,纯碱和尿素的关联本质上是由煤价的波动决定的。联碱法除直接使用动力煤作为燃料外,还使用合成氨作为原料,联碱法的产能占比越高,纯碱和尿素的相关性系数越高。

总结与展望

当前全球合成氨行业处于产能扩张周期,但产能增速逐渐放缓。近10年国内合成氨供应呈现先降后升的趋势,短中期供应小幅增加的趋势将延续。受国内需求增加影响,我国每年需净进口数十万吨合成氨。合成氨下游主要包括尿素、磷肥、氯化铵等,其中尿素需求占比约55%,磷肥占比约10%,氯化铵占比约8%。受尿素供应增加影响,近5年国内合成氨需求呈现小幅增加的趋势。联碱法工艺的氯化铵产能扩张,对合成氨需求也形成了一定支撑,磷肥等其他下游需求相对稳定。因联碱法产能扩张,近几年纯碱、合成氨、尿素价格的相关性明显提升,三者走势相关,本质上是受煤炭价格大幅波动的影响。

展望未来,国内合成氨供应有望延续小幅增加趋势,近3年产量增速有望维持在2%—3%。碳中和背景下,绿氨的占比有望逐渐提升。需求端,合成氨下游尿素和氯化铵产能有望增加,进而对合成氨需求形成带动。但短中期纯碱和尿素价格重心下移,可能对合成氨价格也形成拖累。综合来看,2024年合成氨价格或阶段性承压,价格重心或低于2023年,全年现货价格运行重心或在2400—3600元/吨。(作者单位:中信建投期货)

皖公网安备 34011102000225号

皖公网安备 34011102000225号