供应维持高位 需求增速放缓

2024-01-30 10:07:44 期货日报 广发期货 王慧娟“欢迎关注牛钱网官微(niumoney_com),我们将每日为您提供专业及时、有价值的信息及交易服务。”

[2023年行情回顾]

2023年,甲醇期货整体呈现V形走势,一季度、二季度甲醇价格以下行为主,三季度反弹上行,四季度高位回落后开启振荡行情。结合成本端煤价、宏观情绪和甲醇供需情况来看,上半年在进口量增加、供应充足、需求淡季的情况下,煤炭价格承压,从而带动甲醇成本支撑走弱。

2023年春节前,关于国内经济修复的强预期未能兑现,而甲醇产量和进口量均处在高位,市场供需表现偏弱。春节后,甲醇需求偏缓,下游MTO低位运行。3月,在美联储加息背景下,欧美银行发生危机,外围恐慌情绪蔓延,宏观预期转弱,带动能源和化工品价格下行。三季度,煤电旺季叠加安检限产,煤炭价格走强,而MTO和甲醇传统下游需求开工均有显著提升,甲醇基本面存在上行驱动。四季度,旺季需求对煤炭价格存在一定支撑,但受制于高库存以及暖冬需求不及预期,煤炭价格振荡偏弱,而甲醇进口量居于高位,给供应带来压力,并且下游MTO开工高位回落,供需仍显宽松,甲醇振荡偏弱运行。

[开工率进一步提升]

2023年,国内甲醇产能达到11115万吨,新增产能为622.5万吨,供应增速达到6%。据第三方资讯机构预计,2024年,甲醇新增投放产能将为785万吨,包括内蒙古宝丰660万吨、内蒙古君正55万吨、河南晋开化工30万吨和宁夏冠能40万吨。2024年,甲醇新增产能增速将为7%,同比持平于2023年水平。2023年,国内甲醇产量为8403万吨,比2023年增加3.76%;国内甲醇产能利用率在70%—85%区间波动;国内甲醇行业利用率均值为77.4%,较2022年的76.8%有所提升。

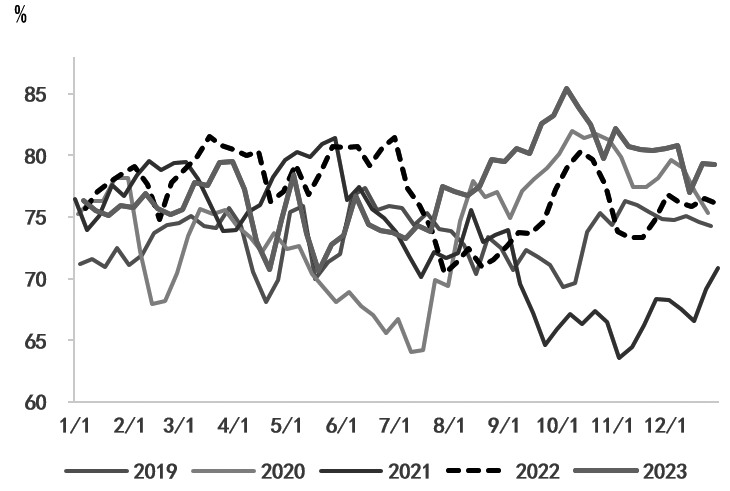

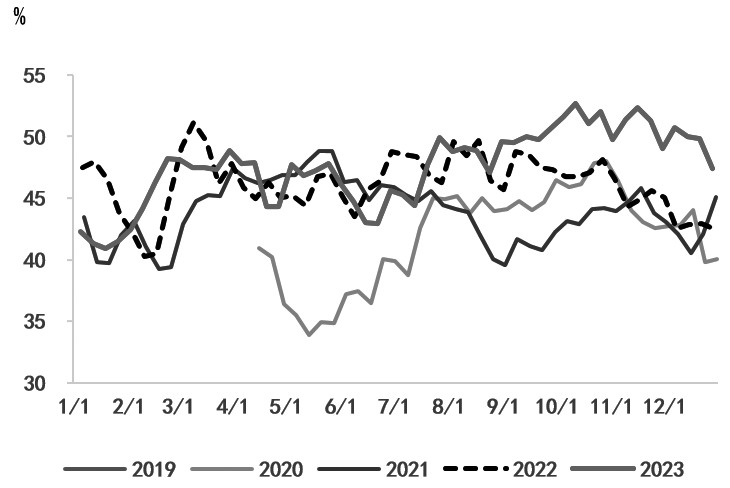

生产节奏方面,2023年,甲醇开工前低后高。一季度、二季度,受煤制甲醇利润偏低的影响,甲醇开工率维持低位水平,较2022年同期显著回落。三季度,受利润改善和下游需求支撑影响,甲醇开工率快速上扬至往年同期高位。四季度,天然气制甲醇开工虽有季节性回落,但受煤制甲醇开工支撑,甲醇开工率仍维持高位运行。

图为全国甲醇开工率

2024年,在供需宽松格局下,煤炭价格重心将下移,但国内经济存在温和复苏预期,煤价或伴随着旺季需求出现阶段性反弹。基于成本重心下移,甲醇生产利润或有改善,叠加新增产能投放,甲醇开工率和产量有望进一步增加。笔者预计,后市甲醇整体开工率将跟随企业利润波动,一季度、二季度,甲醇开工率仍将维持高位区间运行;三季度,伴随着煤炭价格上涨和企业利润挤压,甲醇开工率将回落;四季度,受经济复苏和利润改善推升,甲醇开工率或再度涨至高位。

[进口优势依然存在]

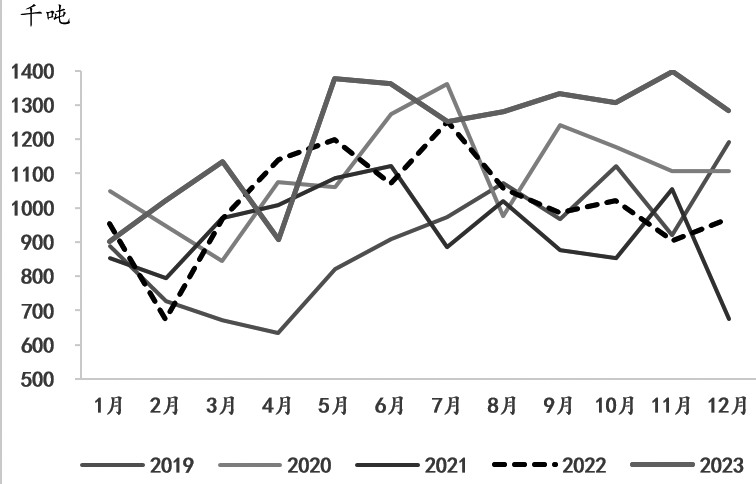

2023年,我国甲醇进口量达到1219万吨,比2022年的1120万吨增加8.89%。我国甲醇进口量维持高位,究其原因,一方面,2023年3月上旬,伊朗甲醇装置恢复稳定后,海外甲醇开工也升至高位,并且海外甲醇产能进一步释放,海外供应体量增加;另一方面,海外经济和需求疲弱,在进口利润支撑下,流入我国的甲醇供应有所提升。

图为甲醇进口量

2023年,我国甲醇进口依赖度约为15%,较2022年的14%增加1个百分点。近几年,我国甲醇进口依赖度较为稳定。2024年,海外甲醇产能预计投放685万吨,海外产能基数进一步扩大,其中包括美国新增产能345万吨、伊朗新增产能165万吨和马来西亚新增产能175万吨。2024年,海外步入加息至降息的过渡阶段,海外经济和需求仍然承压,考虑到甲醇需求在全球经济复苏背景下仍有所提升,预计海外甲醇货源或继续流入国内,我国甲醇进口量同比将继续增加。

[MTO生产效益不佳]

2023年,国内甲醇表观消费量达到9843.71万吨,比2022年增加5.83%。相比海外甲醇下游消费甲醛、MTBE、醋酸和生物柴油等,国内甲醇最大的下游需求为甲醇制烯烃(MTO),占比达到52%;传统需求占比达19.55%,其中冰醋酸、MTBE、甲醛、二甲醚、DMF分别占6%、6%、5%、2.5%、0.85%;甲醇燃料占比近15%,其余消费占比达13%。

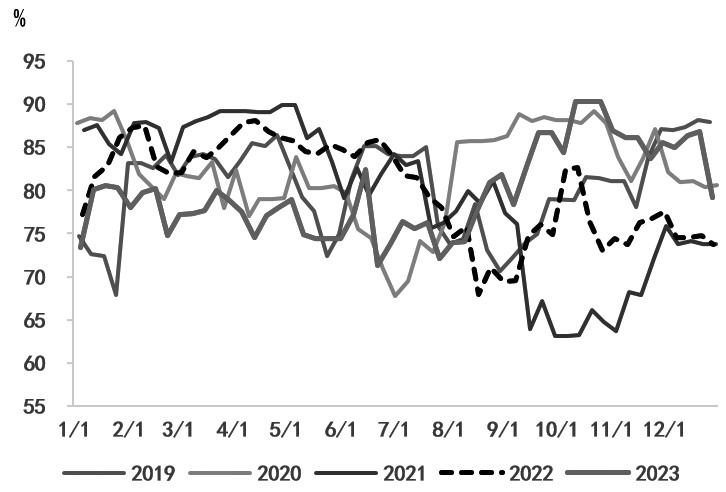

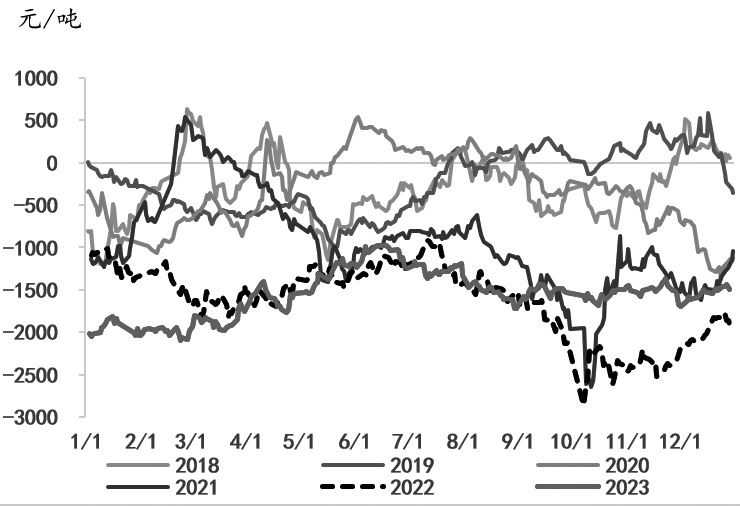

2023年,甲醇下游MTO需求整体呈现先弱后强趋势。具体来看,1—8月,国内MTO装置开工负荷维持低位,其中MTO开工整体处在77%附近波动,外采甲醇制烯烃开工则居于68%上下波动。国内MTO装置开工率偏低,主要原因是MTO经济效益不佳,在企业长期亏损的情况下,多套外采MTO装置停车或降负运行。8月以后,随着江苏斯尔邦、兴兴能源等烯烃装置陆续重启,以及宝丰三期新装置投产落地,MTO开工率回升至往年高位。10月中旬,国内MTO开工率达到90.26%的年内高点,外采甲醇制烯烃开工率达到92.86%。四季度,常州富德等个别装置降幅或间歇停车,造成MTO开工高位回落,但整体开工仍居高位。

图为MTO开工率

展望2024年,基于烯烃行业产能过剩的背景,以及乙烷裂解、PDH等烯烃生产工艺对MTO条线的挤压,竞争优势不足的MTO行业生产利润或难见起色,MTO生产效益不佳的情况或带来落后产能淘汰。此外,受国内能耗双控政策影响,煤化工装置投产逐渐趋严,2024年暂无新增MTO产能投产计划,甲醇下游MTO需求增速可能有所放缓。

图为MTO装置模拟利润

[传统下游仍有支撑]

2023年,甲醇传统下游开工整体处在历史同期高位,且下半年旺季需求好于上半年。醋酸方面,近年来醋酸新增项目较多,主要由下游PTA、醋酸乙烯等需求增长推动。2023年,醋酸开工率整体处在历史偏高区间。2024年,醋酸下游仍有部分产能计划投放,预计醋酸需求将持续增长。MTBE方面,近两年,在海内外汽油利润较好情况下,调油需求大幅增加,加之2023年国家公布将对烷基化油按照汽油征收消费税,此后可用于汽油调和的组分只剩下乙苯、MTBE没有征收消费税,这增加了市场对MTBE的需求。此外,MTBE行业的高利润催生新项目投产,以及部分停车项目复产,2023年MTBE开工处于高位,且下半年逆季节性走高。笔者认为,基于MTBE作为汽油调油组分的经济性,预计2024年MTBE需求将保持增长态势。甲醛和二甲醚方面,行业趋于规模化方向发展,2023年甲醛开工维持历史高位,二甲醚开工则位于历史低位,主要原因是受到LPG掺混检查趋严等因素影响,甲醛和二甲醚均面临一定的产能出清压力,需求增量或较为有限。

图为传统下游甲醛开工率

对于其他甲醇下游需求,诸如BDO、绿色甲醇、有机硅等,分别对应可降解塑料需求、绿色燃料以及新能源等领域,未来行业前景可观,或为甲醇下游需求打开增长空间。不过,鉴于关键技术限制和占比份额较小等原因,虽然短期内其他甲醇下游对甲醇消费有一定带动,但增量将较为有限。

综合来看,2024年,国内经济持续修复将为甲醇下游需求增长带来一定支撑。受限于行业产能低利润,MTO需求增速或放缓,而在醋酸和MTBE的支撑下,预计甲醇传统下游需求仍将有一定增长,其他下游需求前景较为乐观,但占比较小,贡献增量或有限。整体而言,受国内经济复苏预期带动以及传统下游需求支撑,2024年甲醇需求将进一步增长,但受最大下游MTO拖累,需求增速或有一定放缓。

展望2024年,在供应维持高位、需求增速或有一定放缓的情况下,甲醇行业仍将呈现小幅过剩格局。笔者认为,甲醇价格走势仍将由宏观形势和成本端主导,上半年价格将承压下行,下半年将呈现低位反弹走势。(作者单位:广发期货)

皖公网安备 34011102000225号

皖公网安备 34011102000225号