棉花区间震荡运行

2023-03-21 08:52:40 新浪财经 长江期货 洪润霞 黄尚海 钟舟 顾振翔“欢迎关注牛钱网官微(niumoney_com),我们将每日为您提供专业及时、有价值的信息及交易服务。”

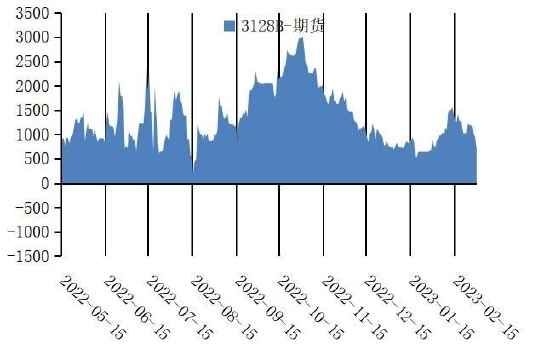

一、走势回顾:2月郑棉(14050, 40.00, 0.29%)震荡偏弱

2月国内棉花主要围绕强消费预期转为现实以及宏观方面情绪运行,随着金三银四传统旺季到来,部分纺企提前增加原料备货,整体对棉花原料补库明显好于1月,目前棉花原料库存已补充至常规水平,但棉纱库存依旧较低,下游存量订单普遍可维持到月底,对棉价存在较强支撑。

2月郑棉震荡偏弱,期现货价格小幅下行,期现基差较1月小幅上涨253元/吨,期现基差同向变动。

数据来源:博易大师、长江期货

二、供应端分析:USDA期末库存小增

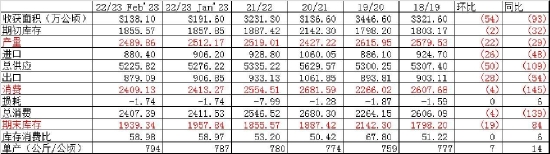

USDA继续下调期末库存

据美国农业部(USDA)最新发布的1月份全球棉花供需预测报告,2022/23年度全球棉花总产预期2490.2万吨,环比调减22.3万吨,减幅0.9%;全球消费量预期2409.4万吨,环比调减4.2万吨,减幅0.2%;进口量880.5万吨,环比调减25.8万吨,减幅2.8%;出口量879.2万吨,环比调减27.8万吨,减幅3.1%;全球期末库存1939.6万吨,环比减少18.5万吨,减幅0.9%。

全球棉花产量调整的主要是中国和印度,中国较1月调增10.9万吨,印度调减21.8万吨;消费量调整明显的是中国和美国,中国调增10.9万吨,美国调减2.2万吨;出口量印度调减13.1万吨;期末库存量印度调减8.7万吨,美国调增2.2万吨。

数据来源:USDA、长江期货

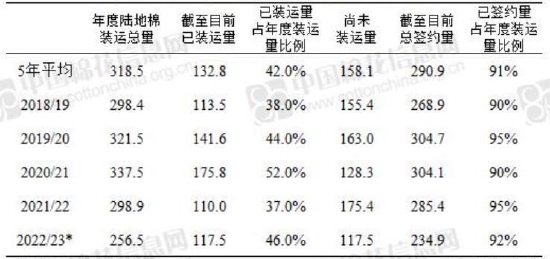

美棉出口创年内新高

据统计,截至2023年2月16日,美国累计净签约出口2022/23年度棉花238.0万吨,达到年度预期出口量的91.08%,累计装运棉花119.6万吨,装运率50.25%。其中陆地棉签约量为234.9万吨,装运117.5万吨,装运率50.00%。皮马棉签约量为3.1万吨,装运2.1万吨,装运率69.58%。

其中,中国累计签约进口2022/23年度美棉50.1万吨,占美棉已签约量的21.04%;累计装运美棉36.0万吨,占美棉总装运量的30.14%,占中国已签约量的71.98%。

数据来源:USDA、IFIND、长江期货

印度期末库存环比大幅减少

据印度棉花协会(CAI)最新发布的1月供需平衡表中,供应端方面,2022/23年度印度总产预期在546.55万吨,环比调减2.7%,同比增幅在4.7%。需求端来看,消费预期在510万吨,环比未见明显调整,同比减少5.7%;出口预期在51.0万吨,环比未见明显调整,同比减少30.2%。基于上述调整,期末库存预期在60.2万吨,环比减少20.3%,同比增幅11.0%。

具体从分区域产量调整情况来看,本年度北部棉区产量预期在72.25万吨,环比未见明显调整,同比减幅15.5%;中部棉区预期产量在328.10万吨,环比调减1.8%,同比增幅12.7%;南部棉区产量在135.15万吨,环比调减6.5%,同比减幅1.1%。

印度棉花协会供需平衡表(2023.1)

数据来源:中国棉花信息网、长江期货

2022/2023年巴西棉花种植结束

根据巴西农业部下属的国家商品供应公司CONAB统计,截至2月25日巴西2022/23年度棉花种植完成100.0%。马托格罗索州棉花种植开展顺利,马州截至2月24号的种植进度为99.6%,环比上周增3.43个百分点,同比低0.04个百分点,2022/23年度棉花种植基本完成。

数据来源:TTEB、长江期货

新年度全球供需预测偏宽松

美国农业部(USDA)第99届农业展望论坛中,USDA对于本年度和2023/24年度全球以及主要国家棉花市场进行了梳理和展望:

2022/23年度,产量:2022/23年度全球棉花总产预期降至2491万吨,较上一年度减少1.2%。消费:2022/23年度全球棉花消费量预期降至2410万吨,较上一年度减少5.7%,预计消费量处于近十年的次低水平。期末库存:本年度全球棉花期末库存量预期为1940万吨,同比增加7.9%,为2019/20年度以来最高水平。

数据来源:中国棉花信息网、长江期货

下年度消费复苏在即 期末库存略有下降

2023/24年度全球棉花总产预期2504万吨,较本年度增加0.5%。随着部分国家的植棉面积的小幅增加,世界棉花总产预期同比增长近1%。美国和巴基斯坦的预期增产将抵消中国和土耳其的预期减产,普遍适宜的植棉天气带来的增产将抵消因价格下跌导致的植棉面积减少,产量整体略增。预计持续承压的棉价将导致包括美国、中国、印度、土耳其和西非在内的多国植棉面积减少。

预计2023/24年度全球棉花消费量将在本年度的大幅下降后明显反弹,新年度消费预期在2515万吨,同比本年度增长4.4%,是1960-2022年以来全球棉花消费1.7%平均年度增长率的两倍多。

受全球消费预期增长影响,2023/24年度全球棉花期末库存量预期1929万吨,较本年度减少0.6%。

数据来源:TTEB、长江期货

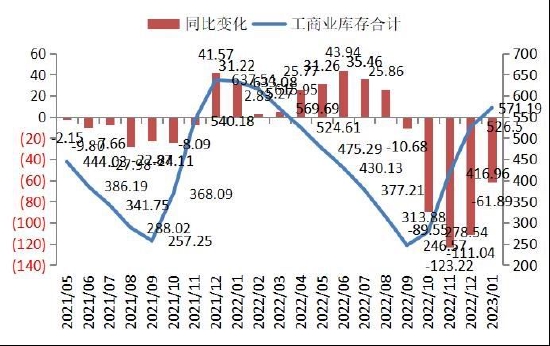

工商业库存续增

截至1月底,工商业库存合计571.19万吨,环比增加44.69吨,同比减少61.89万吨;

1月,棉纺织企业棉花工业库存延续增长态势,纺织企业在库棉花工业库存量为59.32万吨,较1月底增加4.2万吨。纺织企业可支配棉花库存量为99.34万吨,较1月底增加6.5万吨;全国棉花商业库存511.87万吨,较1月增加40.49万吨,增幅8.59%,低于去年同期43.58万吨。

数据来源:USDA、中国棉花信息网、长江期货

新年度供消存数据均有提升

2023/24年度:产量方面,受到上年度棉花收购价格回落,棉农植棉利润下降甚至亏损的影响,中国棉花信息网预计新疆和内地植棉意较上年度下降1.6%和5.9%,全国面积减幅2.2%至4207万亩,按照三年平均单产推算总产615万吨,减幅6.1%。进口方面,考虑该年度内全球经济增速略回升,疆棉禁令持续,纺企仍将保持相对固定的棉花进口规模,因此将年度棉花进口量确定在180万吨,较本年度略增10万吨。根据上述情况,年度总供应为1436万吨。

总需求方面,考虑多家国际机构均预测本年度内全球及中国经济增速将有一定加快,预计国内外纺服消费将保持一定回升,整体棉花需求将稳中有增。据此,将年度纺棉消费确定为723万吨,较本年度增加5万吨;

数据来源:中国棉花信息网、长江期货

供应端总结

2月USDA报告将全球产量、消费量及期末库存均有不同程度的调减,但消费预期调减幅度不及产量调减幅度,本年度供应有所增加但需求稳定,整体维持产不足消的局面,去库趋势明显,后期需求有望缓慢恢复;

最新USDA农业展望论坛,全球棉花消费量预期略高于产量预期,新年度全球期末库存将减少11万吨。随着部分国家的植棉面积的小幅增加,世界棉花总产预期同比增长近1%。预计全球经济将在新年度中逐步复苏,全球棉花消费量有望实现止跌反弹。

国内方面,棉花供应充裕,主要是因为美国抵制新疆棉,加上疫情影响需求,导致目前期末库存达到历史高位水平。

三、需求端分析:下游需求缓慢恢复

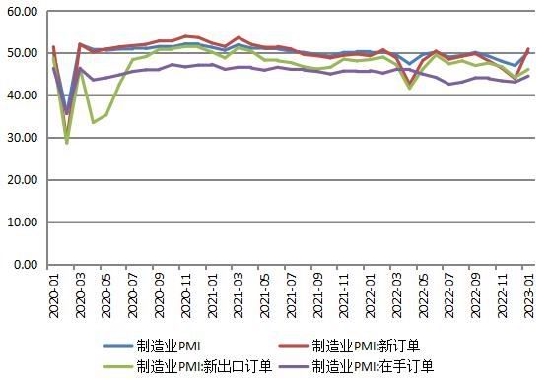

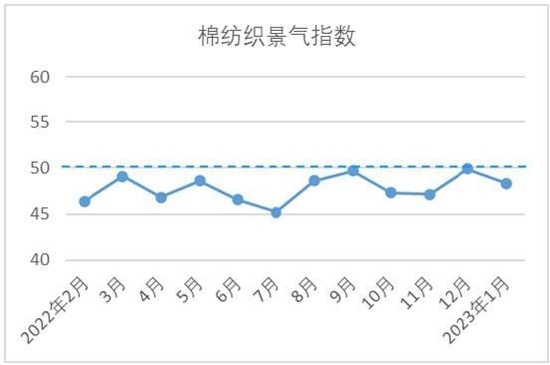

1月中国棉纺织行业景气指数回落 PMI上升

1月份,中国棉纺织景气指数为48.36,较12月下降1.58,行业景气度季节性调整。从分项指数看,构成中国棉纺织景气指数的7个分项指数中,原料库存指数和企业信心指数较12月上升,原料采购指数、生产指数、产品销售指数、产品库存指数和企业经营指数较12月下降。

2月份,制造业采购经理指数(PMI)为52.6%,比1月上升2.5个百分点,高于临界点,制造业景气水平继续上升。

数据来源:IFIND、国家统计局、长江期货

纺织服装内需环比小幅稳增

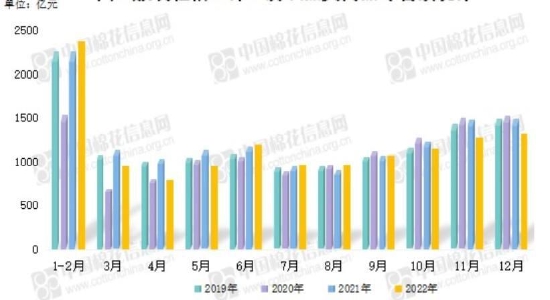

2022年12月份,社会消费品零售总额40542亿元,同比下降1.8%。2022年1-12月份,社会消费品零售总额439733亿元,同比下降0.2%。

12月份,服装鞋帽、针、纺织品类商品零售额为1321亿元,同比下降12.50%,环比增长3.53%。1-12月累计零售额为13003亿元,同比下降6.50%。

服装鞋帽、针、纺织品类商品零售额统计

数据来源:IFIND、国家统计局、长江期货

外需出口创新高

2022年12月,我国出口纺织品服装252.97亿美元,同比下降16.25%,环比增长3.74%;其中纺织品出口110.03亿美元,同比下降22.95%,环比下降2.33%,服装出口142.94亿美元,同比下降10.25%,环比增长8.95%。

2022年1-12月,我国纺织品服装累计出口3233.45亿美元,同比增长2.64%;其中纺织品出口1479.48亿美元,同比增长2%,服装出口1753.97亿美元,同比增长3.2%。

数据来源:中国棉花信息网、海关总署、长江期货

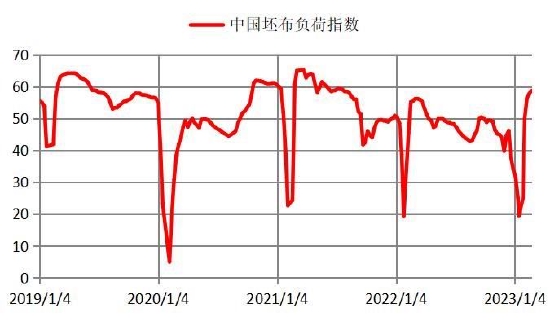

产业链数据显示下游市场持续恢复

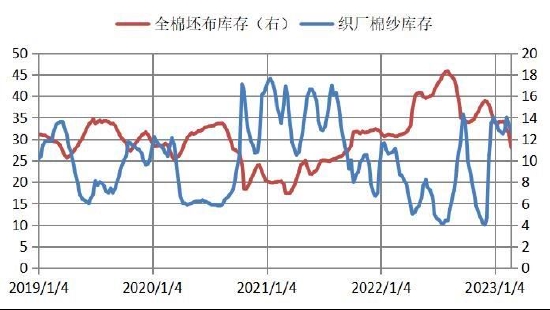

根据TTEB的高频产业链数据,年后复工复产。

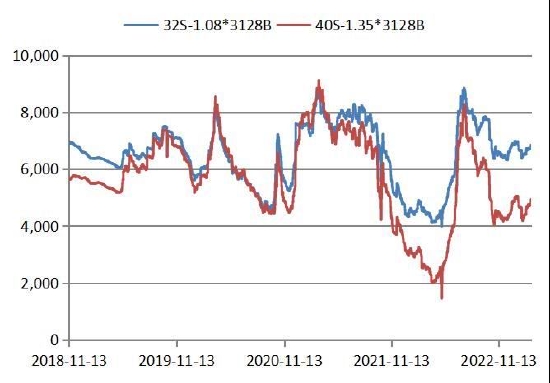

从产业链库存数据看,目前库存处于较低位置,同时纱线生产利润有所回升,显示产业链整体缓慢恢复。

数据来源:TTEB、长江期货

产业链库存偏低,纱线利润尚可

数据来源:TTEB、长江期货

需求端总结

需求端,2月国内消费继续改善,下游消费预期增强,但仍需等待产业终端消费验证,市场逐步复工复产,开机率维持节前高位,整体库存总量偏低;

产业链运行情况有所分化,经过一轮补库后库存接近常规水平,后期采购需求持续性有待观察。利润方面,纱线利润尚可,有助于产业链良性运转;

但从中长期数据看,随着市场放开,下游开工负荷提升,但订单恢复尚未持续,内需逐步恢复,但外需恢复有待验证。

四、逻辑与展望:区间震荡

逻辑梳理

短中期逻辑:目前产业链上下游有所分化,仅部分大型企业少量补库且存量订单持续至3月底,整体备货氛围较好,但外销较差,产业链整体观望心态相对更强,整体来看目前产业下游对棉价仍存较强支撑,不过目前盘面主要围绕消费现实偏弱运行,加上新疆棉过剩,预计短期维持14000-15500区间震荡运行态势;

长期逻辑:美联储加息利率接近顶点,后期会暂停加息以及降息,认为明年内外宏观会形成共振转暖,所以长线看涨棉花。

3月观点

皮棉加工企业:可逢高进行对冲套保;

纺织企业:建议积极在期货市场进行套期保值,可结合自身库存,可进行库存套保。

投资客户:建议暂时观望。

风险提示

新年度种植预期变化;需求恢复程度及持续性不及预期;宏观环境变化;

皖公网安备 34011102000225号

皖公网安备 34011102000225号