单日涨幅冲击6%!一个月三次涨跌超5%,缘何如此生猛

2023-02-23 11:32:35 牛钱网 不知名小钟 “欢迎关注牛钱网官微(niumoney_com),我们将每日为您提供专业及时、有价值的信息及交易服务。”

导读

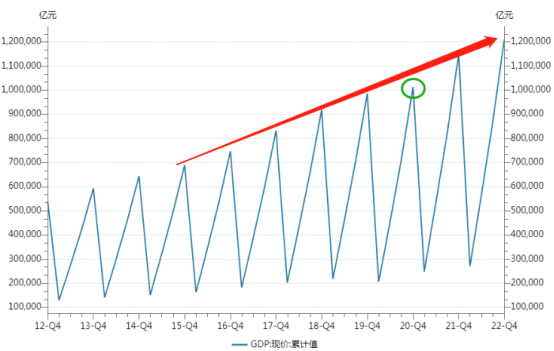

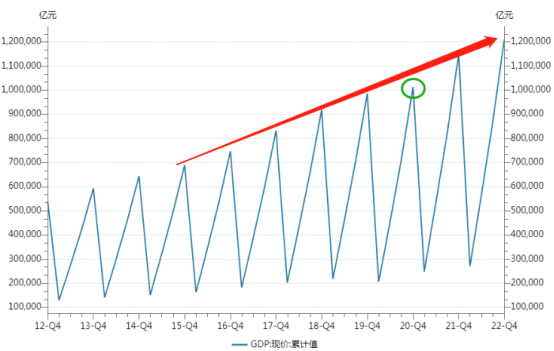

GDP现价累计值,18年全年增速10.5%,19年全年增速7.3%,20年全年增速2.4%,21年全年增速13.4%,22年全年增速5.3%。

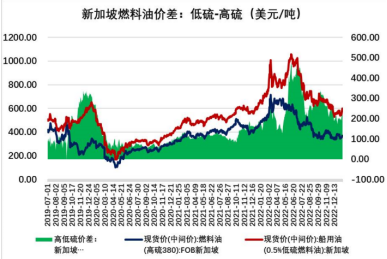

核心观点:中东、俄罗斯原油都是偏重质化,但OPEC坚持减产,全球原油重质化趋势受阻,高硫燃油产出下滑;俄罗斯高硫燃油出口西方受阻,到亚太新加坡的运抵量短期收缩。地缘问题的共振下,重质化、高硫化收缩,目前不排除是高低硫价差扩大的时点。

正文

燃料油是船用燃料,和原油的相关性极高,但近期波动巨大,溢价效应明显。

这让我们不得不联想到两个驱动:放开的效应延续性、国内GDP数据的公布。也许我们真该换个思路对待当下的经济格局……

自从我国放开之后,国际预期发生了巨大的转折,似乎全球经济复苏都在仰仗从中国获得领头的动力。

数据上,四季度国内生产总值同比实际增长2.9%(一、二、三季度同比增速分别为4.8%、0.4%、3.9%),全年经济增速为3%(前三季度经济同比增速为3.5%);

12月规模以上工业增加值同比增长1.3%,前值为2.2%;

1-12月固定资产投资同比增长5.1%,前值为5.3%;

12月社会消费品零售总额同比增长-1.8%,前值为-5.9%。

从季度来看,四季度经济恢复再次受阻但好于预期,后续将加快恢复。从2022年中国GDP增速达3%来看,足以使中国经济增长达到甚至略高于全球水平。

做个数据的对比:

GDP现价累计值,18年全年增速10.5%,19年全年增速7.3%,20年全年增速2.4%,21年全年增速13.4%,22年全年增速5.3%。也就是说20年因为疫情影响出现低值,21年因为20年的低基数而出现大幅反弹,22年增速尚可,整体呈现向上趋势,但增速压力仍在。

“六大口径”数据同比来看:制造业偏弱运行,消费回升明显,服务业生产指数回升,基建投资有所放缓,但单月同比仍在10%以上的高位,地产行业供给端有了起色,但数据依旧在处低位。

从分类上来看,地产的压力最大,但需求端还有支持刚性和改善性住房需求的政策。

地产的大周期跟随城市化进程,有两个数据非常重要,一个是人口出生率,一个是人口流动。

国家统计局:全年出生人口956万人,人口出生率为6.77‰;死亡人口1041万人,人口死亡率为7.37‰;人口自然增长率为-0.60‰。

国内首次出现人口负增长,加上回乡潮,地产的周期性压力较大。

撇开地产,需求预期高涨,在运输方面得到体现,放开之后,国内外供应链系统进一步加强,对燃料需求有不错的刺激作用。

燃油方面,随着市场情绪回暖,国际原油价格上涨,起到支撑作用。

供应端,中东大国减产,美国战略原油低库存,有补库预期。另外俄罗斯在欧盟制裁的情况下,原油有出口下降的预期。

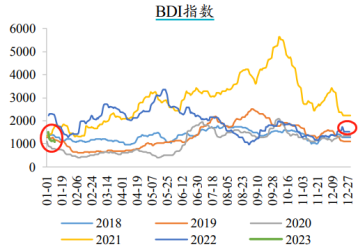

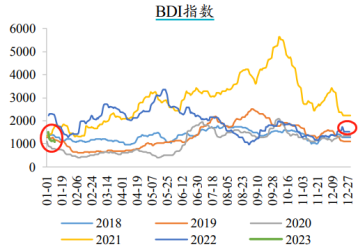

需求端,波罗的海BDI指数有回落。随着全球经济预期不佳,航运市场景气度回落,预计下游船商对原料现货继续备货积极性不高,继续刚需采购为主。

去年12月,中国新出口订单指数录得44.2,连续20周低于荣枯线,出口贸易形势十分严峻;中国物流景气指数出现连续三个月回落且深度低于荣枯线。2022年上海港集装箱吞吐量连续13年蝉联全球第一,但是相比2021年仅同比增长0.64%。

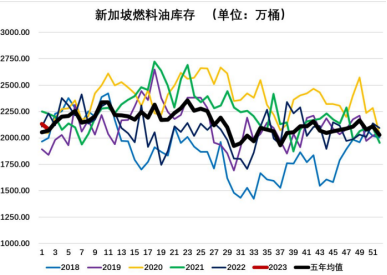

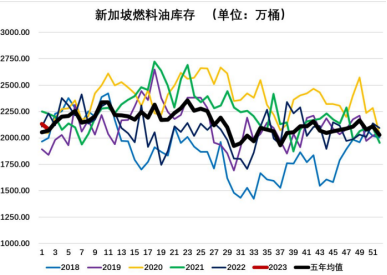

新加坡燃料油库存目前处于5年均值之上。

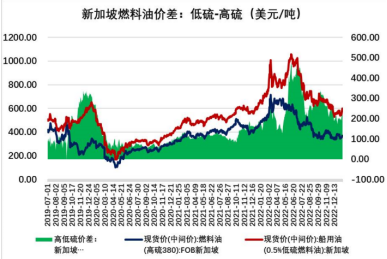

从基本面上来看,燃料油还没有趋势上涨的动力,但是我们看下图:

从新加坡上调燃油价格的数据上看,近月现货涨价在2.4%左右,高硫燃油远月的涨幅相对更高一些,这是今日国内燃油发力上行的主要动力。

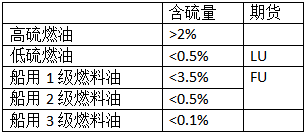

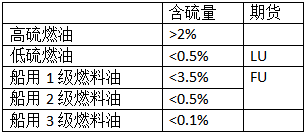

上期所的燃料油期货包含低硫燃油的等级,但也包含中高硫燃料油,价格偏低,由于外盘高硫的驱动,燃料油涨幅更大。

中东、俄罗斯原油都是偏重质,但OPEC坚持减产,全球原油重质化趋势受阻,高硫燃油产出下滑;俄罗斯高硫燃油出口西方受阻,到亚太新加坡的运抵量短期收缩。地缘问题的共振下,重质化、高硫化收缩,目前不排除是高低硫价差扩大的时点。

另外,随着国内需求强预期和国际原油供应端收缩的挤压,油品可能会出现触底反弹,但由于全球经济陷入滞涨,欧美经济衰退预期增强,需求下降明显,影响集装箱运量。如此暗淡的大背景下,不宜期待趋势性机会,需求端的数据需要持续跟踪。

■文章部分数据来源于方正中期期货、大越期货、新湖期货、wind、华尔街见闻、国家统计局、隆众资讯,仅供参考,不代表本平台及所在机构观点,据此入市风险自负。期货市场有风险,投资需谨慎!

来源:牛钱网编写,未经授权不得转载,获授权转载刊登时应标明作者及来源。添加客服微信:niumoney1,获得更多精彩财经资讯。

皖公网安备 34011102000225号

皖公网安备 34011102000225号