全球原油供给面临不确定性

2022-09-08 08:43:41 期货日报 方正中期期货 隋晓影“欢迎关注牛钱网官微(niumoney_com),我们将每日为您提供专业及时、有价值的信息及交易服务。”

全球经济持续走弱对原油消费形成负面冲击,但地缘政治风险对原油供给端形成持续扰动,而原油剩余产能下降令主要产油国增产受限,当前油市面临中长期宏观及需求的压制与短期地缘政治不确定性之间的博弈。

A 欧美通胀水平走高

全球通胀水平进一步走高。今年以来,俄乌冲突导致全球部分大宗商品出现供给紧缺,导致能源、金融、农产品等价格大幅上涨,并引发全球通胀水平持续走升。美国7月CPI同比上涨8.9%,而6月为9.6%,创近41年最高纪录。欧元区7月CPI同比上涨8.9%,而8月CPI初值同比上涨9.1%,续创历史新高。能源价格8月上涨逾38%,依旧是通胀走高的主要原因。

全球主要经济体“鹰”派加息,流动性持续收紧。为抑制通胀,全球多国货币政策持续收紧。美国今年3月进入加息周期以来,已连续4次加息,当前美联储在9月加息75个基点的概率仍然接近70%。欧洲央行在7月宣布加息50个基点,这是欧洲央行自2011年以来的首次加息,随着通胀进一步走高,其9月加息75个基点的概率大增,10月可能再加息50个基点。

全球经济衰退预期进一步增强。俄乌冲突带来的一系列制裁推高了大宗商品价格以及通胀水平,同时全球主要经济体加息导致金融环境收紧,全球经济增长面临显著压力。今年美国GDP已连续两个季度萎缩,长短期美债收益率出现倒挂,欧美主要经济体制造业PMI连续下行。而主要机构连续下调今年经济增速预期,国际货币基金组织(IMF)预计2022年全球经济将增长3.2%,较4月的预测值下调0.4个百分点;世界银行将2022年全球经济增长预期下调至2.9%,远低于今年1月预期的4.1%。

B 原油供给增量受限

全球油气上游投资低位,原油剩余产能有限。在能源转型压力下,过去10年全球油气上游资本支出整体呈现下滑趋势,这导致全球原油剩余产能持续减少。根据国际能源署(IEA)的统计,截至2022年7月,OPEC+原油剩余产能为370万桶/日,其中OPEC成员国原油剩余产能为340万桶/日,主要集中在沙特和阿联酋。由于俄罗斯受欧美制裁,原油供给受限,其产能未纳入统计。整体来看,由于全球油气上游投资受限,叠加地缘政治等因素影响,全球原油供给增长预计仍受限,但若原油消费进一步转弱,一定程度上会减弱供给增量不足的冲击。

OPEC+产量政策连续微调。9月初,OPEC+宣布减产10万桶/日,而在8月产油国会议上,OPEC+同意9月增产10万桶/日。从近两个月产量调整幅度来看,无论是减产还是增产,均远低于8月以前OPEC+的产量调整幅度,对原油供应端的影响可以忽略不计。OPEC+增产幅度较低主要源于对原油剩余产能不足的担忧,由于近几年全球油气上游投资下降导致原油剩余产能持续下滑,为应对非计划性供应中断,OPEC+在增产方面变得十分谨慎。为了应对伊朗供给回归,OPEC+减产予以对冲,但从减产量来看,对实际供应影响十分有限,更多是战略性减产。我们认为,年底前OPEC+产量调整幅度都不会太大,一方面,受制于剩余产能有限以及制裁的约束,未来OPEC+增产潜力将明显受限;另一方面,在经历了两年多的减产约束后,基于财政收入考虑,OPEC+再度大幅减产的可能性也比较低,但存在OPEC+根据市场情况对产量政策进行微调的可能性。

伊核协议仍无最终定论。近期,伊核协议进入关键时期,伊朗与欧美各方就协议文本做进一步协商,这是过去两年伊核协议最接近达成的一次,但仍存不确定性。伊核协议若达成,意味着伊朗原油供给将逐步回归市场。2018年二季度,伊朗原油产量达到380万桶/日的峰值水平,此后,由于美国等西方国家的石油禁运,伊朗原油产出大幅下滑,到2020年下半年降至不足200万桶/日。2021年以来,在美国对伊朗态度缓和后,伊朗原油供给有所恢复,目前产量恢复至250万桶/日左右,但较峰值水平仍然低130万桶/日。除此之外,伊朗仍有超过1亿桶在岸及浮仓原油、凝析油库存,一旦制裁解除,该部分原油及凝析油也将向市场释放。

七国集团(G7)对俄罗斯石油实施价格上限,俄罗斯石油供给或进一步受限。9月初,G7发表联合声明称,计划对俄罗斯石油实施价格上限,只有在石油和石油产品价格等于或低于所制定的价格上限时,才允许对其进行运送。对俄罗斯石油产品设置三个价格上限:一个针对原油,两个针对成品油。如果价格超过商定的上限,G7将禁止对装载俄罗斯石油的船只提供保险和融资等服务。另外,G7还将制定有针对性的缓解机制,以确保脆弱和受影响的国家保持进入能源市场的机会,包括俄罗斯。此外,G7也希望将俄罗斯石油价格上限扩大到G7以外的欧盟成员国。

俄乌冲突爆发后,欧美针对俄罗斯能源发起一系列制裁,除了此次价格上限外,欧盟将在12月5日前停止进口俄罗斯原油,明年2月5日前停止进口俄罗斯石油产品。虽然近几个月由于俄罗斯加大了对亚洲地区原油出口,使得俄罗斯原油出口量并未下降,而石油产品出口量虽然有所减少,但降幅低于市场此前预期。如果欧盟严格执行对俄罗斯石油的禁令,预计到年底对俄罗斯石油供给的影响会加大。整体来看,欧美的制裁或令俄罗斯石油供给受到持续制约,俄罗斯石油价格上限以及欧盟禁运过渡期的临近可能令俄罗斯能源对外供给进一步受限。

美国页岩油产量增长相对有限。受制于上游资本支出下降,叠加疫情后页岩油企业经营策略转变,北美页岩油产出持续受限。2020年上半年,疫情冲击使得页岩油上游投资活动跌入低谷,虽然自2020年下半年以来页岩油上游投资活动逐步恢复,但到目前为止,页岩油上游投资景气度仍然不高。截至9月初,反映美国油气上游勘探投资活动的活跃石油钻机数持续增长,但绝对水平仍处在历史偏低位置上。当前美国原油产量整体仍维持增长,一个重要的因素在于库存井的启用。2020年下半年以来,美国七大页岩油产区库存井在持续下降,截至7月底,库存井总量降至4277口,而在2020年年中最高达到8807口,降幅超过50%。按照当前的消耗速度,库存井可能会在两年后耗尽,若页岩油上游投资活动仍然维持低景气水平,届时可能导致页岩油产量下降。就当前来看,美国页岩油产量仍将维持缓慢增长,截至8月底,美国原油产量为1210万桶/日,较年初仅增长40万桶/日。

C 原油消费有所转弱

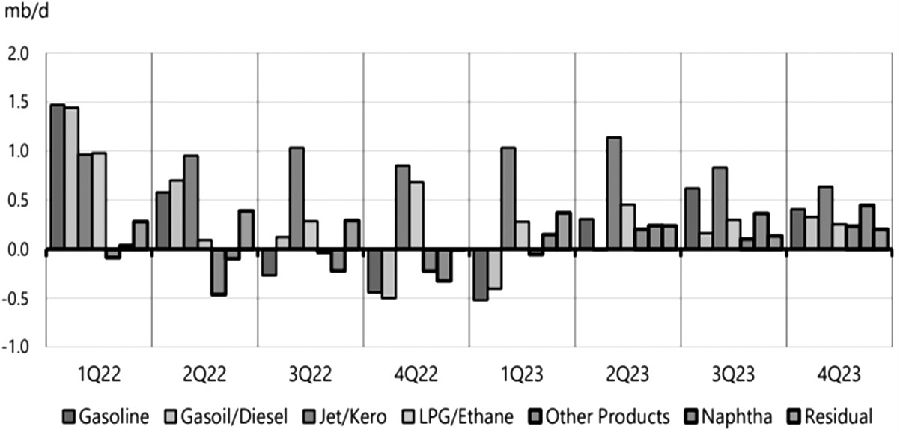

全球经济增长放缓打击石油消费。随着通胀水平的走高以及各国加息的深入,全球经济衰退预期开始逐步兑现,美国经济连续两个季度负增长,美债长短期收益率倒挂。作为全球第一大石油消费国的美国经济陷入“技术性衰退”。全球石油消费与经济增速有着较强的关联性,经济转弱会对石油消费形成明显的负面冲击。在全球经济增长转弱的大背景下,多家机构下调了对今年全球石油消费增长预期,美国能源信息署(EIA)、IEA、OPEC认为2022年全球石油消费增幅分别为208万、211万、310万桶/日,年内已多次下调该预期;与此同时,根据IEA的预测,今年三、四季度以及明年一季度,全球汽油、柴油等石油产品需求均将出现不同程度的下降,预计明年二季度以后需求将出现好转。

图为全球石油产品需求

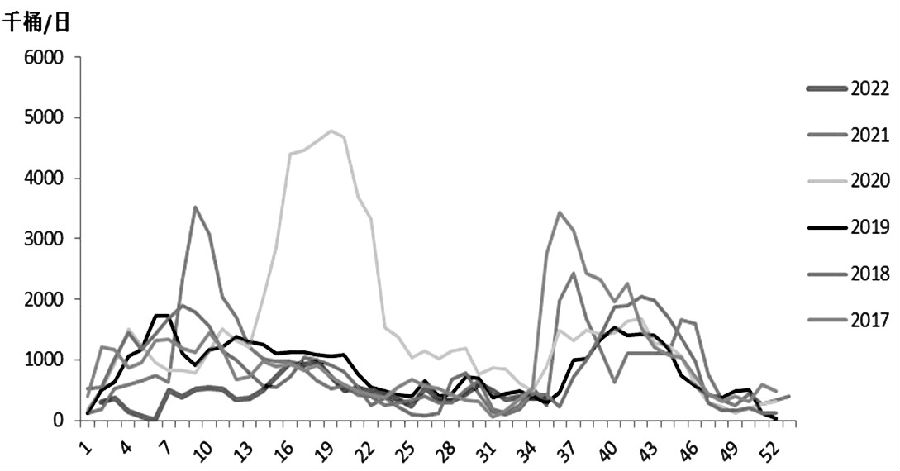

美国炼厂需求将季节性下降。今年二季度以来,由于经济走弱以及高油价的影响,美国终端石油消费受到一定打击,尤其是汽油需求表现明显偏弱。8月,美国汽油表观需求较2021年同期及5年均值水平均低9%,馏分油表观需求较2021年同期低8.8%,较过去5年同期均值水平低5%。从炼厂端来看,美国CDU检修仍处在低位。从季节性角度来看,9月以后,炼厂检修将增加,炼厂开工负荷逐步走低,原油加工需求也将下降。从终端市场来看,当前汽油需求表现疲软,但柴油需求相对旺盛,供应表现紧张,美国汽油裂解利润连续走跌,并回归至正常区间。但柴油裂解利润一度回到70美元/桶上方,当前仍处在历史高位区间。

图为大型原油蒸馏装置(CDU)检修量

国内原油进口及加工需求同比均下滑。2022年1—7月,国内原油进口量达到2.9亿吨,累计同比下降4%。2022年中国非国有原油进口配额总量为2.43亿吨,与2021年持平,6月底商务部下发的第二批原油非国营贸易进口允许量达到5269万吨,相比去年同期3524万吨的数量增加1745万吨或49.5%,今年前两批累计下发了16172万吨,比去年前两批15783万吨的额度增加了2.5%;但今年上半年地炼原油进口配额尚未完全使用,仍有剩余。

从炼厂需求来看,9月初国内主营炼厂开工率在70%左右,较正常水平仍然低10%左右,而地方炼厂开工负荷在前期达到70%后在近期也有所下滑。2022年1—7月,国内原油加工量累计达到3.8亿吨,同比下降6.3%,上半年终端石油消费低迷对炼油需求形成负反馈。8月中下旬以后,随着休渔期结束,叠加农用需求增加,柴油需求进入高峰时期,预计将持续到10月。

D 后市展望

宏观层面,随着全球主要经济体加息不断深入,全球经济逐步转弱,美国GDP连续两个季度负增长,欧美等主要经济体制造业PMI连续回落,未来宏观经济面临进一步下行压力。

原油供需层面,全球油气上游勘探企业资本支出下降令原油剩余产能不足,主要产油国增产潜力均受限,欧美制裁下俄罗斯供给将进一步受制约,OPEC+产量政策在年内做出重大调整的可能性较低;此外,伊朗供给回归仍无时间表,目前原油需求层面面临的最大压力源于经济的走弱。中长期来看,经济转弱对石油消费的负面冲击将逐步兑现,但欧洲能源危机一定程度上引发了石油产品需求的结构性问题,同时欧洲天然气价格大涨也产生了部分原油替代需求。从供需平衡角度来看,需求走弱相对确定,未来原油供需平衡表的变化主要将取决于供应端,伊朗供给能否回归以及俄罗斯供给受限程度对全球原油供给影响较大。

从油价走势来看,当前原油市场面临中长期的宏观及需求的压制与短期地缘政治不确定性之间的博弈,宏观经济走弱进而对原油消费形成打压是相对确定的,但短期地缘政治风险带来的不确定性因素较多,整体对油市形成利多提振。油价向上的驱动有限,一旦地缘政治因素缓解,油价向下的驱动将开始发力。油价短线预计维持高位区间波动,而地缘政治因素消退可能令油价运行区间再度下降。

皖公网安备 34011102000225号

皖公网安备 34011102000225号