弘业期货:疫情影响较大 铜价短线震荡

2022-04-18 08:55:27 新浪期货 弘业期货“欢迎关注牛钱网官微(niumoney_com),我们将每日为您提供专业及时、有价值的信息及交易服务。”

摘要:

3月国内经济受到疫情因素影响较大,官方和财新制造业PMI均大幅下滑跌破50的荣枯线,服务业PMI下滑幅度更大。对于一季度国内经济数据,市场普遍认为实际情况更弱于数据表现,房地产行业悲观情绪较浓,目前地方全面出台政策放松楼市,市场期待国家推出更多的基建投资。

3月15日美联储正式宣布加息25基点,符合预期,3月市场整体情绪较好。而美联储在面对高通胀数据时表示,下一轮加息可能应当加息50基点,市场受到短暂影响。

2022年铜价基本保持震荡中逐步温和上行的走势,目前铜价在73000上方小幅震荡。4月国内旺季即将到来,但目前受制于国内疫情,暂时未能展开。后市现货需求有望逐步走强,中期铜价延续小幅乐观。而美联储下次加息将会在5月上旬,预计4月铜价整体偏强。但需注意俄乌冲突及中美关系等事件因素,短线重点关注国内疫情情况。沪铜(74880, 330.00, 0.44%)上方压力78000,下方支撑72000。

一、行情回顾

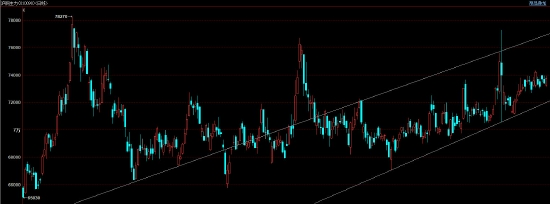

2021年6月至10月铜价一直在趋势线附近运行。8月下旬沪铜一度跌穿中期上行趋势线,10月冲高回落再度回到中期趋势线附近。2021年10月底至今,铜价延续7万点附近区间震荡走势。但在近期国际能源价格大涨和高通胀刺激之下,伦铜开始逐渐走出重心缓步上移的震荡上行格局,并创出新高。考虑到4月传统旺季到来,中期铜价小幅乐观。

春节后宏观基本面和供需情况整体并无明显变化,主要受到俄罗斯地缘政治因素的影响,能源价格大幅上升,铜价小幅上行。2022年3月15日美联储加息25基点符合预期,利空出尽后市场整体较强。技术上看,2022年铜价基本保持震荡中逐步温和上行的走势,目前铜价在73000上方小幅震荡。4月国内旺季即将到来,但目前受制于国内疫情,暂时未能展开。后市现货需求有望逐步走强,中期铜价延续小幅乐观。而美联储下次加息将会在5月上旬,预计4月铜价整体偏强。但需注意俄乌冲突及中美关系等事件因素,短线重点关注国内疫情情况。沪铜上方压力78000,下方支撑72000。

二、影响因素分析

1、宏观及基本面因素小幅乐观

2021年10月开始限电,国内铜产量小幅下降,10月能源问题缓解后国内铜产量小幅上升,但较20年同期仍显不足。2021年全年国内铜产量累计同比上升缩窄至7.4%。22年1-2月国内铜产量同比小幅上升4.5%,供需基本平衡。全球现货端铜供应存在一定的压力。

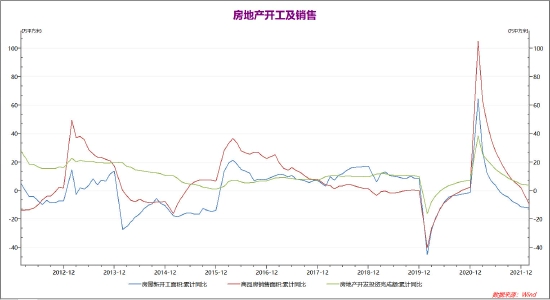

相对于2019年,2021年全年国内房地产新开工面积下降12.5%,房地产销售面积上升4.5%,房地产开发投资完成额上升11.7%,四季度国内房地产行业呈现出较为明显的景气度下降。22年1-2月,国内房地产新开工面积和销售均出现了同比明显下降,降幅在10%左右。房地产行业面临严峻局面,国内多地陆续出台政策支持房地产行业。房地产行业现状对国内铜现货需求产生一定影响。

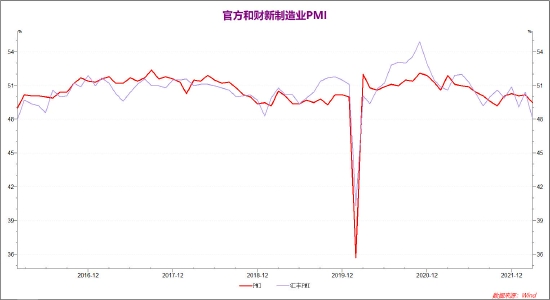

2022年一季度国内制造业PMI小幅反弹,2月官方制造业PMI小幅上升至50.2,财新制造业PMI反弹至50.4,均表现出积极走势。但3月受到疫情影响,官方制造业PMI大幅下降至49.5跌破临界点,财新制造业PMI也大幅下跌至48.1。国内制造业情况不佳,4月疫情仍未有明显好转,宏观基本面存在一定压力。

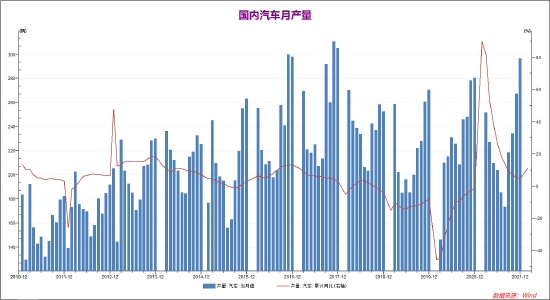

2021年全年国内汽车产量明显上升,同比2020年上升4.8%,较19年同期约上升3.3%。国内汽车行业整体情况小幅乐观。22年1-2月国内汽车产量同比上升11.1%,国内汽车行业景气度较高,尤其是新能源汽车产销延续大幅上升,汽车行业对有色金属基本面形成明显支撑。

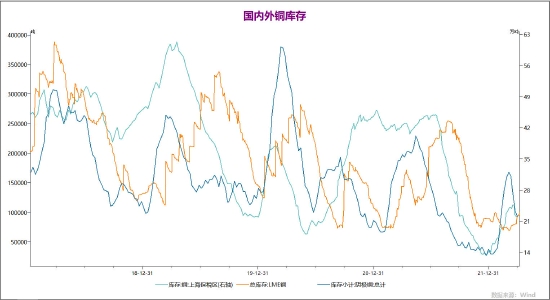

2022年1-2月国内进入淡季,国内外铜库存出现明显分化,伦铜库存小幅下降,而沪铜库存和保税区库存出现了较为明显的上升。3月国内现货出现明显回暖,沪铜和保税区铜库存均出现明显下降,伦铜库存小幅上升。考虑到3-4月是国内传统旺季,疫情过后国内铜消费可能延续旺盛,中期需求偏向乐观。

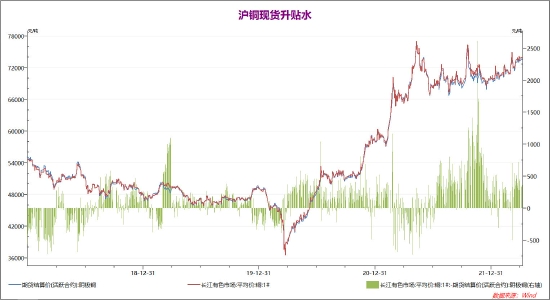

2021年12月底铜现货回到平水附近,表明随着国内市场逐步进入淡季,现货需求转弱。而2022年1-2月国内现货升水再度小幅上升,尤其是3月期现货端市场均表现强势,4月现货升水再度扩大至400点左右,现货端信心较强,对铜价形成支撑。

2、国家政策托底,国内经济稳定运行

统计局:2022年,中国1-2月工业增加值同比7.5%,预期4%,去年1-12月为9.6%。中国1-2月社会消费品零售总额同比6.7%,预期3%,去年1-12月为12.5%。中国1-2月城镇固定资产投资同比12.2%,预期5%,去年1-12月为4.9%。中国1-2月份房地产开发投资同比增长3.7%。

中国3月官方制造业PMI49.5,预期49.8,前值50.2。中国3月官方非制造业PMI48.4,预期50.3,前值51.6。中国3月官方综合PMI48.8,前值51.2。中国3月财新制造业PMI48.1,预期49.9,前值50.4。

1-2月国内经济走势延续增长,其中,工业增加值、消费品零售和固定资产投资数据均保持小幅增长,但增速低于2021年全年数据。而房地产相关数据不及预期,房地产开发投资小幅增长,而销售和新开工面积均同比下降超10%。3月国内经济受到疫情因素影响较大,官方和财新制造业PMI均大幅下滑跌破50的荣枯线,服务业PMI则受到疫情影响更大,下滑幅度更大。对于一季度国内经济数据,市场普遍认为实际情况更弱于数据表现,尤其是房地产行业悲观情绪较浓,目前地方全面出台政策放松楼市,市场更加期待国家推出更多的基建投资。目前国内疫情仍然严峻,旺季仍未到来,后市仍需关注国内疫情情况,中期基本面小幅乐观。

3、疫情影响逐步减退,宏观因素主导市场

美国2月核心PCE物价指数年率录得5.4%,刷新1983年以来新高。美国3月季调后非农就业人口增加43.1万,预期49万人,前值67.8万人。美国3月失业率录得3.6%,低于市场预期。美国3月ISM制造业PMI指数意外下滑至57.1,创2020年9月以来新低。美国3月Markit制造业PMI终值为58.8,预估为58.5,前值为58.5。

欧元区3月制造业PMI终值公布56.5,前值57,预期57。欧元区3月服务业PMI终值录得55.6,为去年11月以来新高。欧元区3月CPI同比上升7.5%,续创纪录新高,预期为6.6%,前值为5.9%。欧元区2月PPI月率录得1.1%,为2021年8月以来最小增幅。

由于疫情和假期因素,2022年1-2月欧美经济数据仍然承压。3月国际疫情下降后,欧美经济数据全面回暖。3月15日美联储正式宣布加息25基点,符合预期,3月市场整体情绪较好。而美联储在面对高通胀数据时表示,下一轮加息可能应当加息50基点,市场受到短暂影响。后市主要关注因素一方面是俄乌冲突导致的全球能源价格大幅上升能否快速解决,另一方面是旺季消费情况。下一轮美联储加息是在5月上旬,预计4月底开始市场情绪可能回归较为谨慎的状态,目前市场情绪偏向乐观。

三、后市展望

1-2月国内经济走势延续增长,其中,工业增加值、消费品零售和固定资产投资数据均保持小幅增长,但增速低于2021年全年数据。而房地产相关数据不及预期,房地产开发投资小幅增长,而销售和新开工面积均同比下降超10%。3月国内经济受到疫情因素影响较大,官方和财新制造业PMI均大幅下滑跌破50的荣枯线,服务业PMI则受到疫情影响更大,下滑幅度更大。对于一季度国内经济数据,市场普遍认为实际情况更弱于数据表现,尤其是房地产行业悲观情绪较浓,目前地方全面出台政策放松楼市,市场更加期待国家推出更多的基建投资。目前国内疫情仍然严峻,旺季仍未到来,后市仍需关注国内疫情情况,中期基本面小幅乐观。

由于疫情和假期因素,2022年1-2月欧美经济数据仍然承压。3月国际疫情下降后,欧美经济数据全面回暖。3月15日美联储正式宣布加息25基点,符合预期,3月市场整体情绪较好。而美联储在面对高通胀数据时表示,下一轮加息可能应当加息50基点,市场受到短暂影响。后市主要关注因素一方面是俄乌冲突导致的全球能源价格大幅上升能否快速解决,另一方面是旺季消费情况。下一轮美联储加息是在5月上旬,预计4月底开始市场情绪可能回归较为谨慎的状态,目前市场情绪偏向乐观。

春节后宏观基本面和供需情况整体并无明显变化,主要受到俄罗斯地缘政治因素的影响,能源价格大幅上升,铜价小幅上行。2022年3月15日美联储加息25基点符合预期,利空出尽后市场整体较强。技术上看,2022年铜价基本保持震荡中逐步温和上行的走势,目前铜价在73000上方小幅震荡。4月国内旺季即将到来,但目前受制于国内疫情,暂时未能展开。后市现货需求有望逐步走强,中期铜价延续小幅乐观。而美联储下次加息将会在5月上旬,预计4月铜价整体偏强。但需注意俄乌冲突及中美关系等事件因素,短线重点关注国内疫情情况。沪铜上方压力78000,下方支撑72000。

皖公网安备 34011102000225号

皖公网安备 34011102000225号