国信期货:供应稳固恢复 甲醇上行承压

2022-01-17 08:51:16 新浪财经 国信期货 郑淅予“欢迎关注牛钱网官微(niumoney_com),我们将每日为您提供专业及时、有价值的信息及交易服务。”

主要结论:

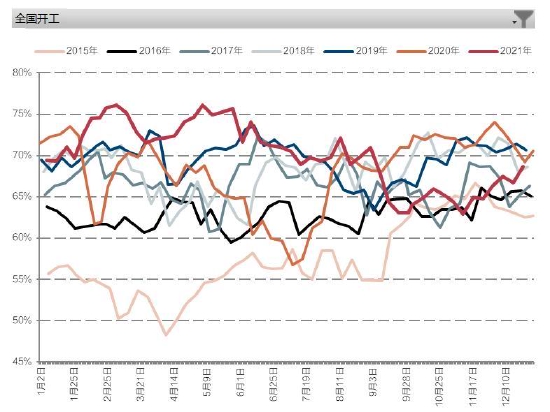

供应方面稳固恢复,产区开工持续上行,超越2020年同期水平。2021年12月国内甲醇(2700, 37.00, 1.39%)整体装置平均开工负荷67.3%,较11月份上涨3个百分点左右,12月甲醇产量维持在550万吨左右,较11月增量4%,全国甲醇供应略有恢复。冬季生产企业对库存控制也更为谨慎,同时由于北方冬季雨雪天气对物流影响较大,部分生产企业降价排库。

库存方面,沿海季节性去库,但1月到港预报显著增量。2021年12月中国进口利润大多在200元/吨以上的水平,转口东南亚窗口维持打开,不过转口利润中旬后逐步缩窄至50美元/吨附近。截止2021年12月底沿海甲醇库存在67.1万吨,同比2020年下降40.28%。沿海地区甲醇可流通货源预估在19.4万吨附近,短期压力不大。但12月底到1月初沿海地区进口船货到港预报量在67万吨左右,后期中东其它区域船货到港量明显增量,同时港口从下游工厂改港到公共仓储的船货增多,需关注沿海区域可流动性的货物数量,压力或有累积。

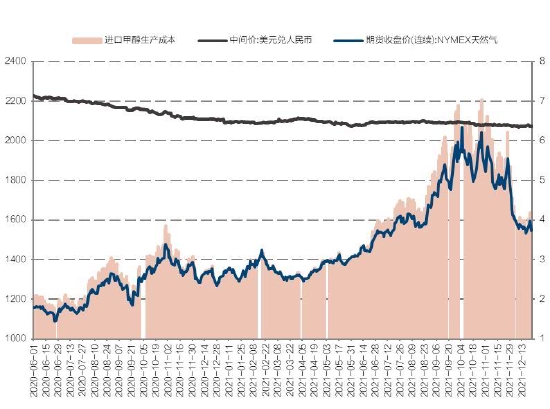

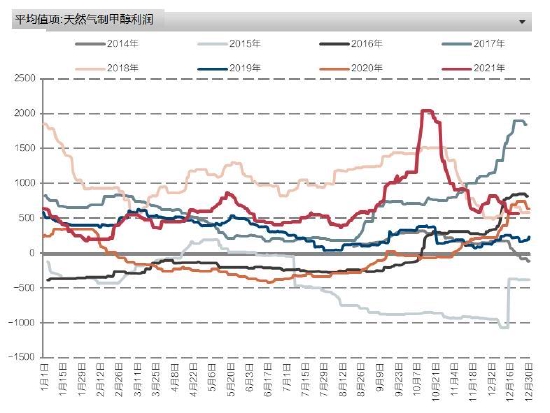

成本端,国内煤炭偏弱震荡,煤制甲醇利润略有修复。国际甲醇生产成本回落,港口支撑下行。动力煤(686, -2.00, -0.29%)价格受政策调控迅速回落,2021年12月煤炭价格偏弱震荡,截止月底内蒙古地区煤制甲醇理论盈利在-330元/吨左右,亏损继续收窄。2021年12月国际天然气价格高位回落至3.7美元/MMBtu左右,天然气制甲醇进口成本下行至1570元/吨左右,对沿海甲醇价格支撑减弱。

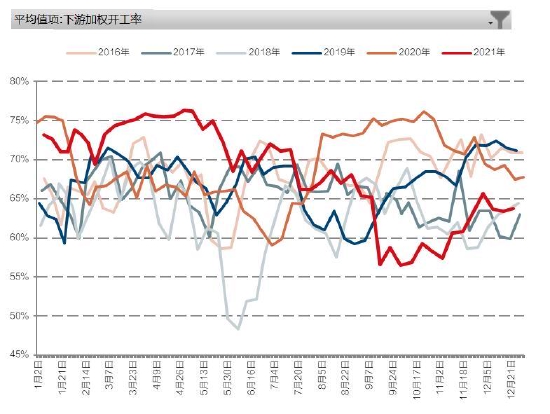

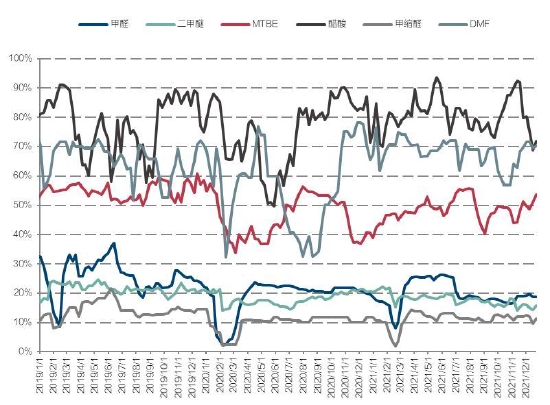

需求端,烯烃利润压缩严重,下游需求增量有限。2021年12月甲醇下游开工变化不大,甲醇整体下游加权开工率约为63%,与11月持平;传统下游加权开工率约41%,较11月下降2个百分点,处于往年同期平均水平。甲醇制烯烃12月亏损略有修复,但整体沿海外采装置亏损严重,年平均利润-390元/吨。12月宁波富德60万吨/年装置兑现检修,计划停车检修至1月底,国内MTO装置整体开工下滑,沿海需求缩量,但整体进口量依然难有增量,多空交织。

综上所述,2021年12月国内供应稳固恢复,产区开工持续上行,截止2021年年底已超越2020年同期水平,内地库存压力累积,冬季生产企业对库存控制也更为谨慎,同时由于北方冬季雨雪天气对物流影响较大,生产企业降价排库意愿较强,拖累国内现货市场价格。需求方面冬季提振有限,烯烃端,宁波富德装置停车检修中,暂无明确重启时间,南京诚志二期60万吨/年外采装置计划1月份重启。传统下游春节前空间有限。1月上旬或有小部分囤货需求,中下旬或震荡回落。

一、行情回顾

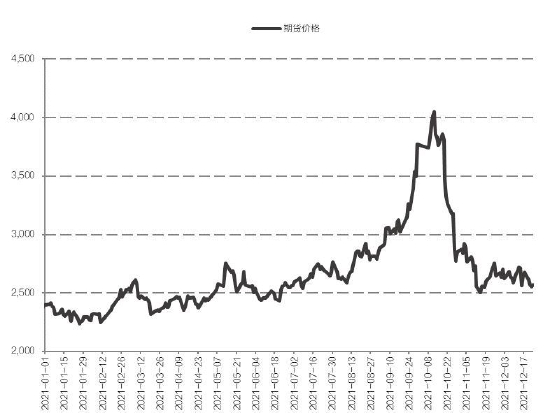

2021年12月份甲醇主力合约完成移仓换月,甲醇市场整体维持震荡走势,05合约补涨4%左右,01前主力合约月跌幅0.2%。现货端12月同样处于偏弱震荡走势,截止月底内蒙古回落至2125元/吨,较11月下跌12%;江苏2675元/吨,较11月下跌1.8%。

图:甲醇期货价格走势(单位:元/吨)

数据来源:Wind 国信期货

图:甲醇各地现货价格走势(单位:元/吨)

数据来源:Wind 国信期货

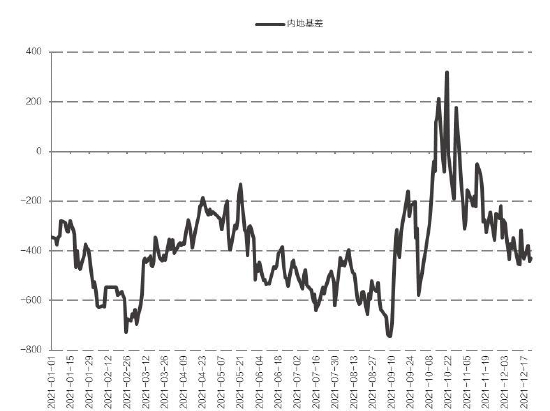

基差方面2021年12月逐渐走弱,截止12月底,港口基差升水100元/吨左右,较11月波动不大,内地基差受产区降价排库影响,迅速下行近200元/吨。产销区价差有打开趋势,倒流窗口深度关闭。

图:甲醇产销区价差(单位:元/吨)

数据来源:Wind 国信期货

图:甲醇基差走势(单位:元/吨)

数据来源:Wind 国信期货

图:甲醇港口基差(单位:元/吨)

数据来源:Wind 国信期货

图:甲醇内地基差(单位:元/吨)

数据来源:Wind 国信期货

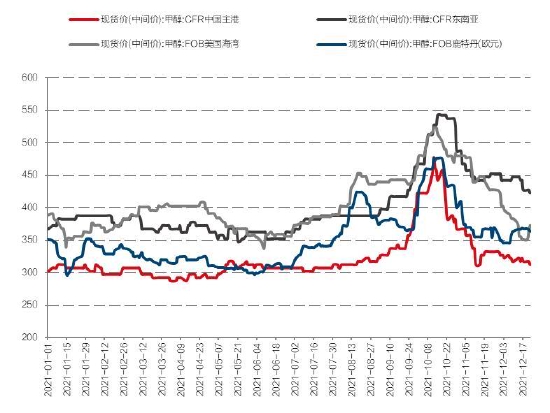

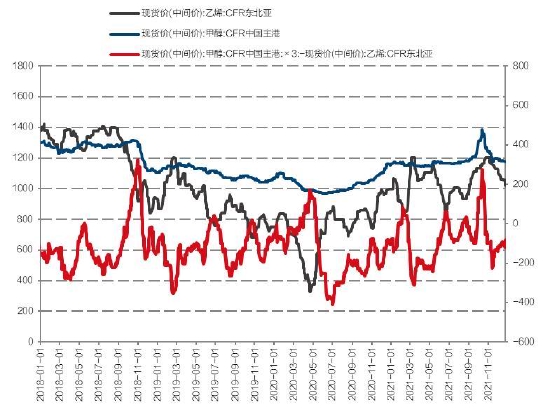

外盘方面,伊朗230万吨/年甲醇装置重启,东南亚一套85万吨/年甲醇装置重启恢复、一套170万吨/年甲醇装置重启。截止2021年12月底,远月到港的非伊甲醇船货报盘在343美元/吨,远月到港的伊朗船货参考商谈在+6-8.5%,长约谈判中,卖方低价惜售。欧美市场,欧洲甲醇市场止跌,参考价格在365-375欧元/吨,近月价格坚挺,远月价格下滑。美国甲醇市场趋稳运行,参考价格在108-110美分/加仑。多数中东非伊货源、南美洲和东南亚货源优先去往高价区域套利。

图:甲醇外盘价格走势(单位:美元/吨)

数据来源:Wind 国信期货

图:甲醇内外价差走势(单位:美元/吨)

数据来源:Wind 国信期货

二、甲醇供需情况分析

1.供应稳固恢复,产区开工持续上行,超越2020年同期水平

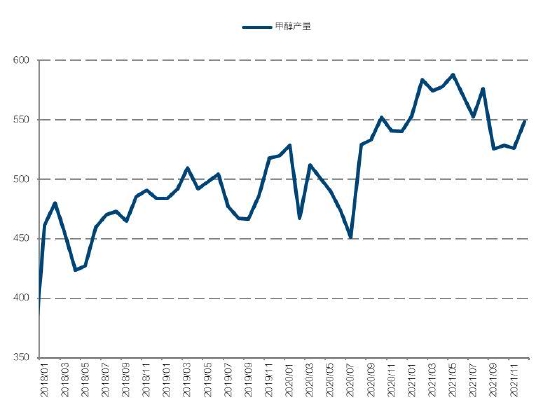

2021年12月国内甲醇整体装置平均开工负荷67.3%,较11月份上涨3个百分点左右,12月甲醇产量维持在550万吨左右,较11月增量4%,全国甲醇供应略有恢复。截至12月23日,国内甲醇整体装置开工负荷为68.64%,较2020年同期下降0.6个百分点;西北地区的开工负荷为83.83%,较2020年同期上涨2.86个百分点。

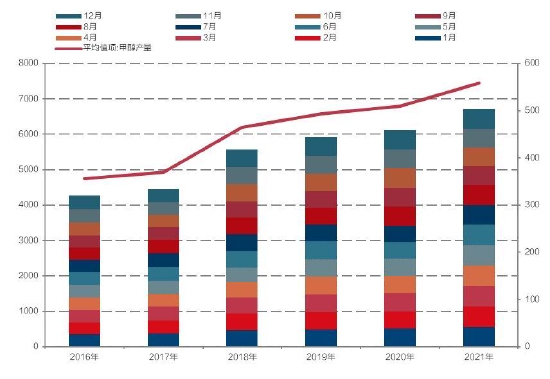

2021年甲醇装置开工率延续高位水平,年总产量接近6700万吨,全国平均开工率约七成,月均产量560万吨左右,较2020年涨幅9.6%。2022年投产计划放缓,固有新增约120万吨,加上延后的新增装置,2022年预计全年新增甲醇装置在470万吨左右,理论增速约4.6%。考虑到化工企业投产多有延迟,因此综合两年平均增速来看2021年两年均增速在8.5%,2022年两年均增速预计约5%,国内产能稳步扩张,但增速逐渐放缓。具体到一季度大约有300万吨的新增产能待投放。

表:一季度甲醇新增装置投产计划(单位:万吨/年)

数据来源:国信期货整理

图:甲醇装置开工率(单位:%)

数据来源:卓创 国信期货

图:甲醇西北开工率(单位:%)

数据来源:卓创 国信期货

图:甲醇月度产量(单位:万吨)

数据来源:卓创 国信期货

图:甲醇产量(单位:万吨)

数据来源:卓创 国信期货

图:甲醇代表企业库存(单位:万吨)

数据来源:Wind 国信期货

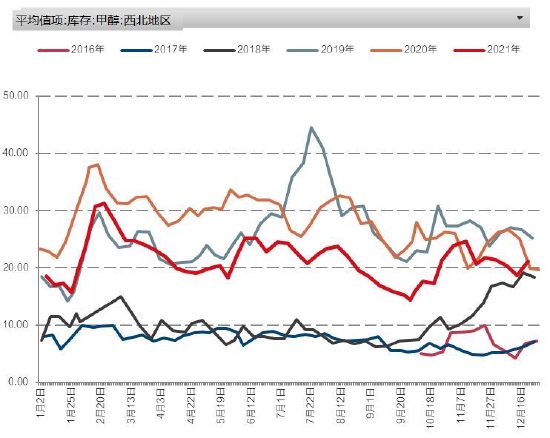

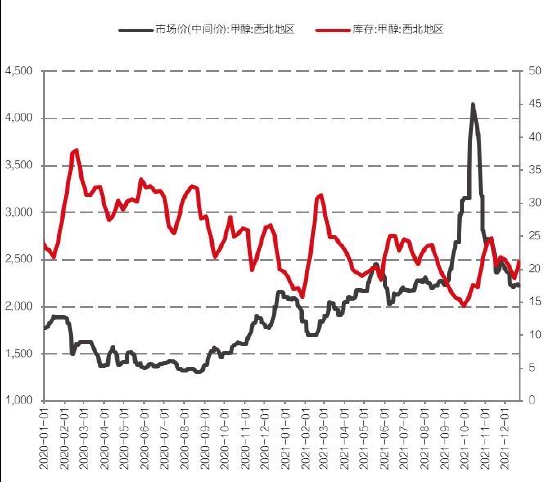

图:西北库存比价

数据来源:Wind 国信期货

2.沿海季节性去库,但1月到港预报显著增量

2021年12月中国进口利润大多在200元/吨以上的水平,转口东南亚窗口维持打开,不过转口利润中旬后逐步缩窄至50美元/吨附近。11月我国甲醇进口105.34万吨,进口量较10月环比上涨23.53%,同比减少4.82%。2021年累计总数量为1054.3万吨,累计进口较2020年同期数量同比减少11.42%。11月我国甲醇出口0.22万吨,出口量环比下降91.03%,同比下降87.45%。2021年累计总数量为37.29万吨,累计出口与2020年同期数量同比增加335.88%。

2021年中国甲醇进口量预计约1140万吨,环比2020年跌幅12%,月均进口量95万吨左右,远低于20年108万吨的水平。这主要是由于2021年我国进口价格一直处于全球价格较低水平,不过仍然维持顺挂,全年进口平均利润150元/吨左右,较2020年平均进口利润下滑14%。转口东南亚窗口大部分时间打开,且转口利润远高于往年。国外供应商可流通资源优先去往高价区域,国内进口商也会选择转口获利。2021年中国甲醇出口量预计将突破40万吨,同比增加230%。

截止2021年12月底沿海甲醇库存在67.1万吨,同比2020年下降40.28%。沿海地区甲醇可流通货源预估在19.4万吨附近,短期压力不大。2021年中国港口甲醇库存均值90万吨,较2020年库存水平大幅下降22%。但12月底到1月初沿海地区进口船货到港预报量在67万吨左右,后期中东其它区域船货到港量明显增量,同时港口从下游工厂改港到公共仓储的船货增多,需关注沿海区域可流动性的货物数量,压力或有累积。

内地库存方面,西北代表企业库存较2020年降幅25%。冬季生产企业对库存控制也更为谨慎,同时由于北方冬季雨雪天气对物流影响较大,部分生产企业降价排库。

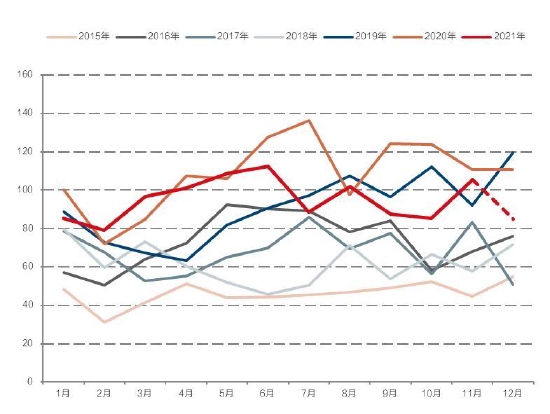

图:甲醇月度进口季节性(单位:万吨)

数据来源:wind 国信期货

图:甲醇进口利润(单位:元)

数据来源:wind 国信期货

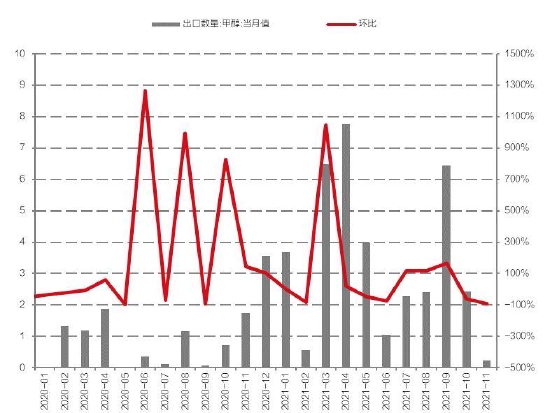

图:甲醇出口量(单位:万吨)

数据来源:wind 国信期货

图:中国转口利润(单位:美元)

数据来源:wind 国信期货

图:甲醇港口库存季节性(单位:万吨)

数据来源:卓创 国信期货

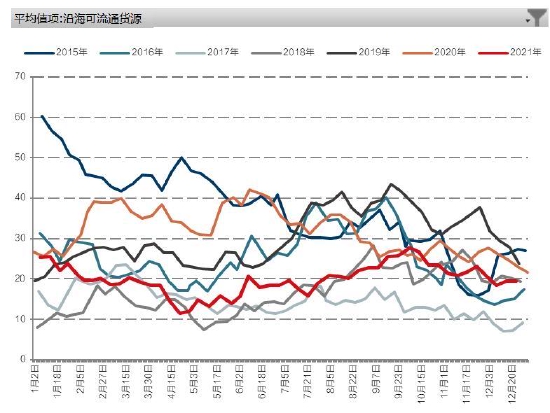

图:甲醇港口可流通货源季节性(单位:万吨)

数据来源:卓创 国信期货

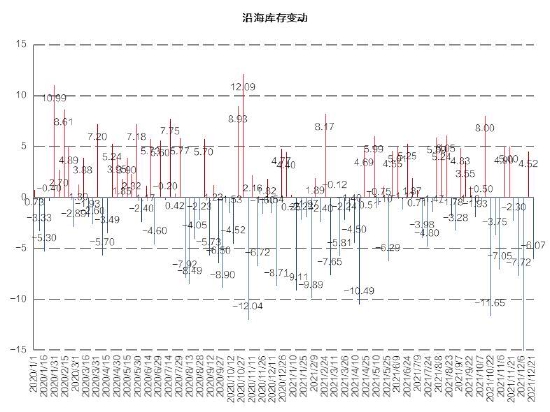

图:甲醇沿海库存变动(单位:万吨)

数据来源:卓创 国信期货

图:华东甲醇库存比价

数据来源:Wind 国信期货

3.产业链情况

甲醇作为中间工业品的特性决定了其价格上有顶下有底,价格底部受到国内煤制生产成本的支持,顶部受到下游烯烃利润的制约。2021年甲醇产业链上下游利润均大幅收缩,截止2021年12月底,甲醇理论运行底部2570元/吨,理论运行顶部2600元/吨,整体理论运行区间举步维艰。且受煤炭政策的影响,生产企业开工并不仅是受到利润的影响,因此下半年理论边界线略有失效。

图:国内外甲醇两大原料价格

数据来源:Wind 国信期货

图:甲醇理论价格运行区间(单位:元/吨)

数据来源:Wind 国信期货

(1)国际甲醇生产成本回落,港口支撑下行

12月国际天然气价格高位回落至3.7美元/MMBtu左右,国际原油在73美元附近震荡运行。天然气制甲醇进口成本下行至1570元/吨左右,对沿海甲醇价格支撑减弱。

图:甲醇与原油趋势

数据来源:Wind 国信期货

图:进口天然气制甲醇成本(单位:元/吨)

数据来源:Wind 国信期货

(2)煤炭偏弱震荡,煤制甲醇利润略有修复

动力煤价格受政策调控迅速回落,12月煤炭价格偏弱震荡,截止月底动力煤5500秦皇岛现货在950元/吨,内蒙古地区煤制甲醇理论盈利在-330元/吨左右,亏损继续收窄。2021年内地煤制利润年均值-120元/吨,生产企业已连续两年亏损,不复2019年以前煤制甲醇企业高利润的状态。

图:煤制甲醇(内蒙)利润(单位:元/吨)

数据来源:Wind 国信期货

图:天然气制甲醇(西南)利润(单位:元/吨)

数据来源:Wind 国信期货

(3)烯烃利润压缩严重,下游需求增量有限

12月甲醇下游开工变化不大,甲醇整体下游加权开工率约为63%,与11月持平;传统下游加权开工率约41%,较11月下降2个百分点,处于往年同期平均水平。

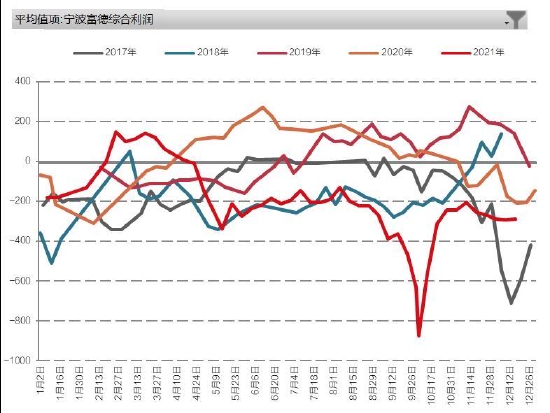

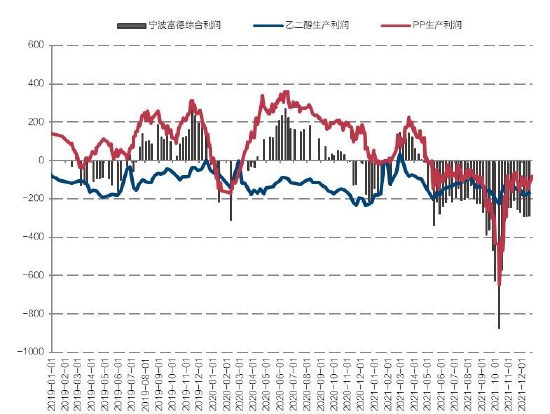

2021年甲醇的需求量超过也一半自于甲醇制烯烃,截止2021年底国内CTO/MTO总产能超过1700万吨,新增产能进程放缓。2021年甲醇制烯烃自5月份起理论现金流不断下滑,12月亏损略有修复,但整体沿海外采装置亏损严重,年平均利润-390元/吨。12月宁波富德60万吨/年装置兑现检修,计划停车检修至1月底,国内MTO装置整体开工下滑,沿海需求缩量,但整体进口量依然难有增量,多空交织。截止12月底,甲醇制烯烃装置平均开工负荷在73.82%,其中外采甲醇的MTO装置平均负荷56.76%。不过综合上半年的高负荷,2021年MTO装置平均开工将近80%,较2020年仅下滑不到2个百分点。关注沿海下游的重启进程。

传统需求方面波动不大,目前处于淡季。12月山东联亿48万吨/年甲醛装置投料运行,或将对山东地区及周边辐射区域的甲醇市场产生影响。不过收到山东严格的环保政策影响,运行情况需淡季结束后持续关注。

图:甲醇下游加权开工率(单位:%)

数据来源:卓创 国信期货

图:甲醇传统下游加权开工率(单位:%)

数据来源:卓创 国信期货

图:甲醇传统下游价格(单位:元/吨)

数据来源:Wind 国信期货

图:甲醇传统下游开工率(单位:%)

数据来源:卓创 国信期货

图:甲醛开工率(单位:%)

数据来源:卓创 国信期货

图:山东甲醛生产利润(单位:元/吨)

数据来源:Wind 国信期货

图:醋酸开工率(单位:%)

数据来源:卓创 国信期货

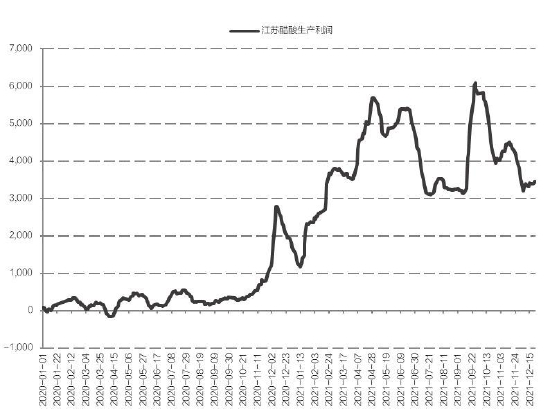

图:江苏醋酸生产利润(单位:元/吨)

数据来源:Wind 国信期货

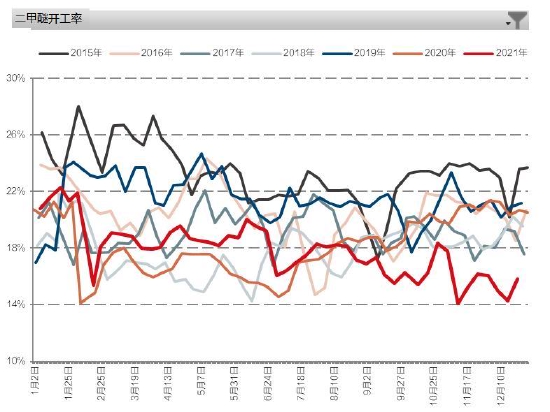

图:二甲醚开工率(单位:%)

数据来源:卓创 国信期货

图:华北二甲醚生产利润(单位:元)

数据来源:Wind 国信期货

图:MTO开工率(单位:%)

数据来源:卓创 国信期货

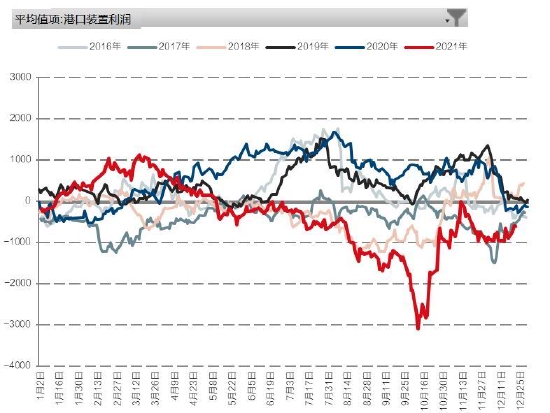

图:MTO港口装置利润(单位:元)

数据来源:Wind 国信期货

图:MA/PP库存比、负荷比

数据来源:Wind 国信期货

图:甲醇乙烯比价(单位:元)

数据来源:Wind 国信期货

图:模拟富德综合利润

数据来源:Wind 国信期货

图:模拟富德PP生产利润

数据来源:Wind 国信期货

三、结论及操作建议

综上所述,2021年12月国内供应稳固恢复,产区开工持续上行,截止2021年底已超越2020年同期水平,内地库存压力累积,冬季生产企业对库存控制也更为谨慎,同时由于北方冬季雨雪天气对物流影响较大,生产企业降价排库意愿较强,拖累国内现货市场价格。需求方面冬季提振有限,烯烃端,宁波富德装置停车检修中,暂无明确重启时间,南京诚志二期60万吨/年外采装置计划1月份重启。传统下游春节前空间有限。1月上旬或有小部分囤货需求,中下旬或震荡回落。

国信期货 郑淅予

皖公网安备 34011102000225号

皖公网安备 34011102000225号