华联期货:甲醇:产能充足 偏弱运行

2022-01-14 08:50:43 新浪财经 华联期货 黎照锋“欢迎关注牛钱网官微(niumoney_com),我们将每日为您提供专业及时、有价值的信息及交易服务。”

观点:

2021年9月前甲醇(2652, 38.00, 1.45%)受需求端驱动,温和上涨,9月后受供应与成本的双重驱动,先暴涨后暴跌,波动剧烈。目前,郑煤(692, -9.00, -1.28%)在800处止跌企稳,波动率下降,对甲醇的影响减弱,甲醇走势重回自身基本面。

2022年甲醇走势的波动率将降低,走出明显的向上趋势相对困难。主要原因如下,一、疫情、双控、能源危机、煤炭紧缺以及环保对供应端的影响将会减弱,甲醇的开工率将会回升至正常水平,供应压力高于2020年;二、经济下行压力较大,甲醇下游需求相对较弱;三、国内地产走弱,国外货币政策收缩,将使原油、开然气、煤炭等国际大宗商品承压;四、在稳价保供的政策下,煤炭供应增量明显,预计2022年煤炭库存充裕,煤价重心下移,届时甲醇成本支撑减弱。

2022年甲醇整体仍旧维持供大于求格局,以降价淘汰产能为主。目前甲醇的相对估值偏低,一季度受冬奥会引发环保限产预期、冬季煤炭保供电厂为主、港口进口不佳的影响,甲醇的短期供应端易受干扰,叠加下游MTO复工预期,估计甲醇有阶段性反弹的可能。但二季度后,进口方面,全球能源紧张问题将缓解,国外天然气制甲醇装置开工恢复稳定后更多的进口货源或压制港口价格。而国内方面,甲醇潜在产能充足,新增产能也较大,甲醇在煤炭供应转宽松后,产量及开工率有较大的回升动力。全年国内外充足的供应,估计会使价格偏弱运行。

操作建议:

趋势:一季度箱体震荡操作;一季度后逢高做空为主。

套利:关注空PP多3MA;关注空MA多2ZC。

重要监测点:

1)国内外检修情况;2)新增计划产能投放节奏;3)库存累库和进口货品到港情况;4)煤炭、天然气、原油价格走势。

风险提示:

1)宏观宽松政策超预期;2)煤化工双控再度趋严;3)国内外装置投产不及预期。

一、行情回顾

1.期货行情

2021年的甲醇行情走势,经历了四个不同时段,最低2226,最高4235,振幅高达90%,波澜起伏。

1-9月:国内外需求恢复,叠加国内疫情控制较好,出口强劲,温和上涨。

9月中旬-10月中旬:煤炭短缺,价格暴涨,另外,能耗双控政策,西化煤化工限产,供应端从原料紧张、成本上涨、产量受限三方面驱动甲醇加速上涨。

10月中旬-11月中旬:甲醇价格高企,下游亏损严重,弱需的矛盾显现;发改委利用价格法控制煤价下跌,叠加保供政策推行,煤价暴跌;能耗双控减弱,煤化工的供应逐步恢复。甲醇面临弱需求、估值与供应的三重压力,大跌40%,跌至2500的水平。

11月中旬到现在:郑煤在800(对应煤制甲醇的成本2540)处止跌后,走势震荡,甲醇自身缺乏明显驱动,随郑煤在(2550,2750)区间震荡。

图1:甲醇期货走势图

数据来源:文华财经,华联期货研究所

2.宏观经济

2020年,新冠疫情对全球经济结构、贸易投资、宏观调控框架产生了深远影响,全球经济严重衰退。2021年各经济体虽有所好转,但全球经济复苏仍面临较大不确定性。国外,美欧的经济增速预计在4%左右,处于疫后复苏的轨道之上,经济却面临高通胀的威胁。2021年11月美国的消费者物价指数为6.8%,欧元区的通胀率为4.9%,德国的通胀率达到5.2%,都处于过去40年的高位。与此同时,消费者的通胀预期也在逐渐升温,目前密歇根大学调查的美国1年期通胀预期约为5.0%,5年期通胀预期突破了3.0%,均远高于央行2%的通胀目标。在此背景下,美联储和欧央行的货币政策呈趋紧态势,加息预期不断升温。受政策收紧的影响,国际大宗商品恐将再难以出现2021年的大涨行情。

相较于国际,我国疫情防控得当,经济运行平稳,提前实施了偏紧的货币政策,2022年的通胀形势基本可控,大部分机构预估2022年消费者物价指数中枢在2%左右,然而,目前国内经济的主要矛盾是经济下行压力加大。2021年得益于国内疫情的有效控制,国外生产转至国内,导致中国上半年月出口同比大增,给中国经济注入了活力。叠加2020年同期低基数的影响,中国一季度GDP同比大增,达18.3%。但是,下半年开始,房产走弱对经济的拖累开始显现,中国三季度的GDP同比增速降至4.9%,市场预测中国四季度的GDP会进一步降至4.3%,经济下行的压力很大。要实现中央提出的2035年经济总量或人均收入翻一番的中长期经济发展目标,我国需在这15年间保持平均4.7%的增长。如果在“十四五”开局期间就跌到5%以下,对中长期发展目标的实现是不利的。因此,2022年我国经济增长的底线目标应在5%以上。基于这一判断,我国2022年的经济政策方向是保增长,货币政策趋于放松,财政政策保持积极。

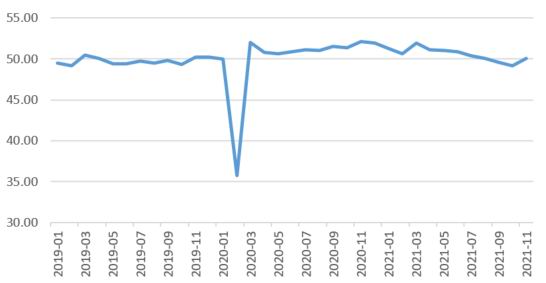

图2:PMI指数

数据来源:wind,华联期货研究所

图3:存货库存和PPI

数据来源:wind,华联期货研究所

图4:GDP

数据来源:wind,华联期货研究所

图5:出口金额

数据来源:wind,华联期货研究所

二、供应情况

1.国内产能

2020年,中国甲醇总产能合计在9853.5万吨,剔除失效产能417万吨,故合计有效产能为9436.5万吨,较2019年底产能数据增加547.5万吨,年增速6.16%;

2021年内甲醇新增产能统计约390万吨。但由于几套甲醇装置如延长中煤180万吨、神华榆林180万吨等在2020年12月下旬投产,稳定出料在2021年。若将这部分年底产能归于2021年增产能,故2021年实质新增产能偏多。

2022年新增产能约在400万吨,增幅约在4%,整体低于最近几年。因此我们可以初步判断,目前国内甲醇产能周期已经出现拐点,后续产能增速或较近几年有所放缓。

但是针对2022年,整体供应压力将远大于年度4%的增量。一是,200多万吨集中在上半年,投产多是焦化和电炉尾气甲醇为主,整体装置的竞争力偏强,因此一旦投放对国内供应影响压力较大。二是,受限电、双控以及煤炭短缺的影响,甲醇在2021年底的开工率维持在较低的水平,2022年随着双控的减弱,煤炭供应的转宽松开工率将回升,供应压力增大。

图6:国内甲醇年度产能

数据来源:公开信息,华联期货研究所

图7:2021-2022年新增产能装置

数据来源:公开信息,华联期货研究所

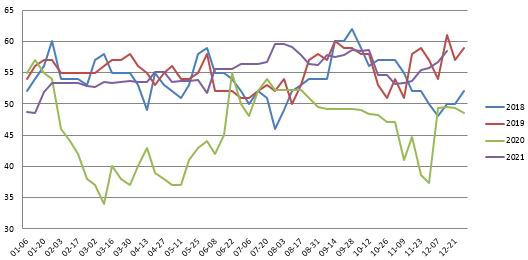

2.开工率

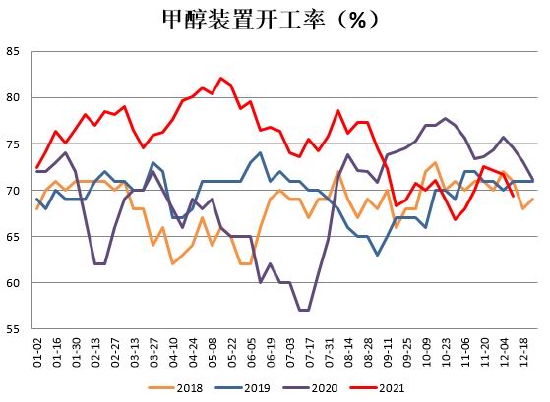

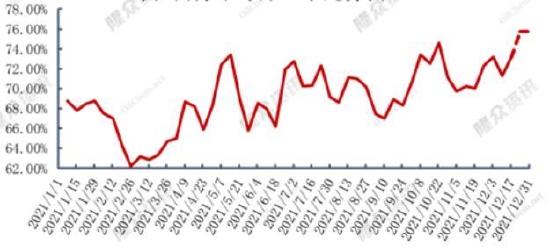

上半年国内出口强劲,甲醇在8月中旬前维持较高的开工率。

8月中旬后在限电、能耗双控以及煤炭紧缺价格高企等因素的影响下,甲醇下降至70%的水平,最低至66.78%。春节前因能源消费旺季,煤炭资源仍可能偏紧,煤炭保供电力,西南天然气限气,开工率受到压制,截止2021年12月中旬,国内甲醇开工率为69%。

2022年,能耗双控、限电、煤炭紧缺的影响大概率弱于2021年,在经历2021年下半年的长时间大面积的检修后,甲醇开工率回升潜力较大。春节后,国内开工率估计会恢复至75-80%的水平。

图8:国内甲醇装置开工率

数据来源:隆众资讯,华联期货研究所

3.国内产量

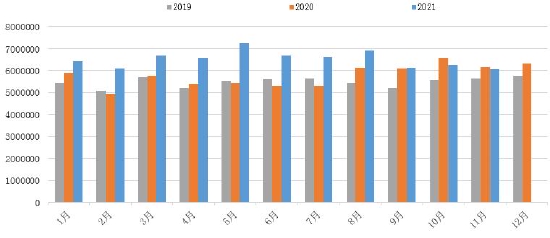

2021年,前8月国内甲醇开工率维持在较高的水平,开工率与产能均较2020年上升,产量明显高于往年同期水平。9月份开始,开工率回落,而2020年同期却升至高位,甲醇产量基本持平与2020年。1-11月,甲醇累计产量为7170万吨,同比2020年的6300万吨,增加13.8%。

2022年随着产能的增加与开工率的回升,国内产量有望再上一个台阶,预估增幅为5-7%。

图9:国内甲醇月度产量

数据来源:隆众资讯,华联期货研究所

4.进口情况

2021年,甲醇产能与产量增加幅度大于需求的增加幅度,对外依赖度下降,进口量为1130万吨,同比2020年的1301万吨,降13%。7、9、10月,甲醇由于台风天气,引航受限,卸货速度较慢,以及沿海烯烃开工不高,进口积极性不高,进口船货抵港量宽幅缩减。

2022年随着运费的下降,国外开工率与产量的回升,预计进口压力将大于2021年。

图10:国内甲醇进口量

数据来源:隆众资讯,华联期货研究所

5.国外产能

2022年海外投产主要集中在伊朗,但由于伊朗工业设施老旧问题,甲醇的投产进度可能受到影响,而且规划多集中在下半年,2022年全部兑现的概率比较低,所以海外压力并不大,但是伊朗新增的甲醇产能,后续在其投产运作后,产成品将多数运至中国消费。另外伊朗有廉价天然气资源,其甲醇成本非常有市场竞争力,因此伊朗产能的投放,以及产量的大小,对国内甲醇市场还是影响比较大的。可以预计,国外更大的压力在2023-2024年。

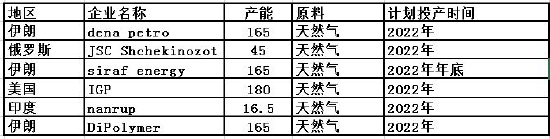

图11:国外新增产能

数据来源:公开信息,华联期货研究所

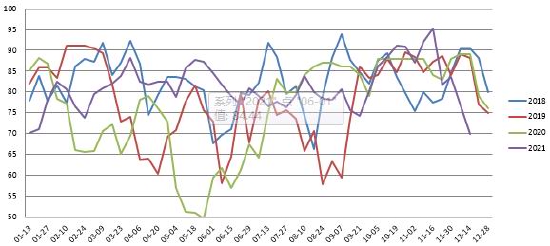

6.国际开工率

2021年海外开工水平也处于偏低水平,2月下旬,北美计划检修与寒潮带来的意外停车拉低国际开工负荷,国际开工率一度降至62.5%,3月底美国前期因寒潮停车的装置已全部重启,开工率回升至66%。从二季度开始,国际开工率逐步提升,目前为75.78%。展望2022年,一季度受限气与寒潮的影响,开工率估计会出现季节性回落,但预计全年会保持70%以上的开工率,国外供应较2021年充足,进口压力高于2021年。

图12:国际开工率

数据来源:隆众资讯,华联期货研究所

7.生产成本

国内76%的甲醇以煤炭为原料,煤炭的价格决定了甲醇的生产成本。2021年1-9月火力发电量累计增长为11.9%,煤炭需求增速为10%,而原煤累计产量为29.3亿吨,累计增长为3.7%,另外,进口同比下降15%,供需缺口达6%。供需矛盾的持续扩大使得煤炭价格持续上涨,10月中旬,动力煤盘面涨至1900高位,Q5500动力煤现货价格上涨至2600元/吨水平,煤炭从成本端及原料端推动甲醇涨至4200元/吨的历史高位。

从近期煤炭来看,在稳价保供的政策下,煤炭供应增量明显,11月原煤产量环比上涨3.8%,同比涨6.7%,港口及上游流通库存开始累积。预计2022年上半年煤炭库存充裕,在煤炭淡季时存量充足或存在煤价重心下移可能,届时甲醇受煤炭原料价格影响,成本支撑线仍有下移空间。

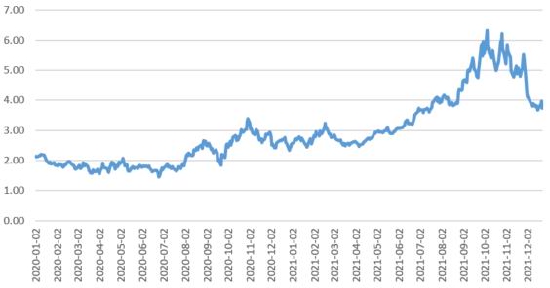

国际上(除中国)生产甲醇的原材料主要是天然气,99%以上的国际甲醇(除中国)是以天然气为原料进行生产的。中东、美洲等地区天然气资源丰富,价格低廉,是世界甲醇的主要产地。2021年,能源危机以及冷冬的炒作让国际天然气大起大落,相对年初,涨幅一度达143%,目前回落至43%。相比天然气的大幅波动,国际甲醇价格波动较小,相对年初,欧洲甲醇价格最高涨幅仅为36%,一定程度反映出国际甲醇的供应是比较充裕的。展望2022年,在国外货币政策收紧的背景下,若能源危机解决,国际天然气价格估计会承压,国际甲醇价格存下跌的可能。

图13:郑煤期货走势

数据来源:wind,华联期货研究所

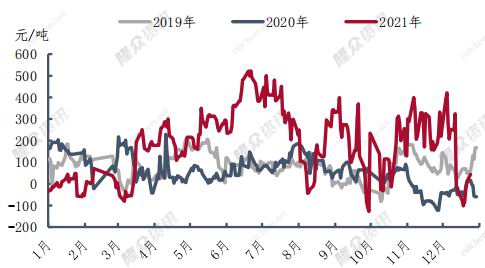

图14:煤制甲醇盘面利润

数据来源:wind,华联期货研究所

图15:国外天然气期货走势

数据来源:wind,华联期货研究所

图16:国际甲醇价格

数据来源:wind,华联期货研究所

三、需求情况

1.下游开工率

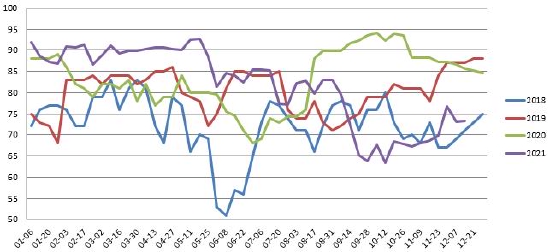

甲醇下游主要分两部分,一类为新型下游,即甲醇制烯烃,另外一类为传统下游,包括甲醛、醋酸和MTBE等。首先从聚烯烃开工率来看,MTO开工率与国内甲醇开工率相符。5月前,中国出口强劲,塑料(8849, 84.00, 0.96%)需求旺盛,MTO利润较好,开工率基于维持高位,90%的水平,5月到9月,MTO利润转差,开工率下降至80%,9月到11月,叠加限电、能耗双控、煤炭紧缺的影响,MTO开工率降至同期低位,最低至63%,11月后,MTO亏损缩小,限电、能耗双控、煤炭紧缺的影响减弱,开工率回升至73%的水平。展望2022年,MTO预期并不好,但华东和山东MTO由于下游产品丰富,抗风险能力较强,开工率预计能回升至80%的水平。

至于传统下游,2021年上半年,整体维持较高的开工率,但下半年开始,在地产走弱的背景下,受到能耗双控和能源危机的压抑,开工率有所下降,不过,由于原油的偏强运行,与原油相关较高的MTBE,开工率很快恢复至年内高位,而冰醋酸因为较高的利润一直维持较高的开工率。展望2022年,与原油有关的需求有望继续向好,甲醛、二甲醚的开工率有保证,而地产有关的需求则受到压制,甲醛的开工率估计易跌难升,最后,考虑到醋酸利润仍不错,估计会维持较高的开工率。

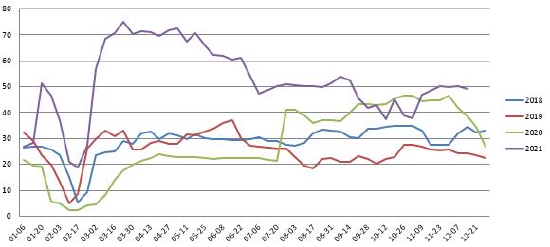

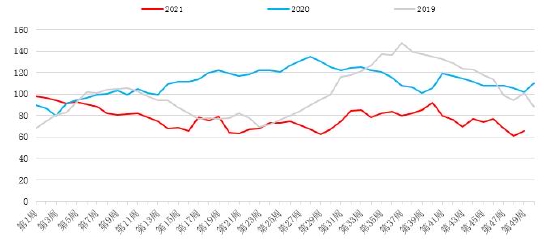

图17:煤(甲醇)制烯烃开工率

数据来源:隆众资讯,华联期货研究所

图18:甲醛周度开工率

数据来源:隆众资讯,华联期货研究所

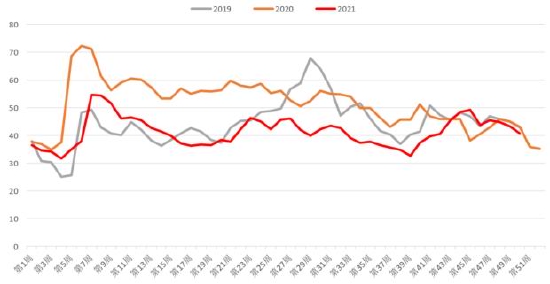

图19:冰醋酸周度开工率

数据来源:隆众资讯,华联期货研究所

图20:MTBE地炼装置周度开工率

数据来源:隆众资讯,华联期货研究所

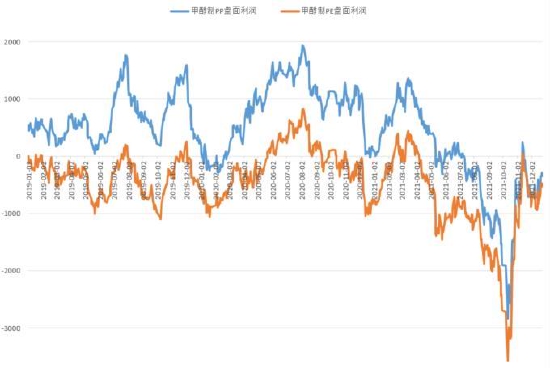

2.下游利润

2021年,甲醇制PP/PE的利润不佳,基本处于亏损的状态,10月中旬,甲醇跟随煤炭大涨,甲醇制PP/PE盘面利润亏损高达3000元/吨,导致烯烃企业出现外卖甲醇的反向操作。甲醇传统下游的利润整体好于2020年,冰醋酸更是因供不应求,利润一直维持在3000元/吨以上。

基于弱需求的判断,2022年甲醇下游的利润不容乐观,下游估计保持负利润去产能的基调。

图21:甲醇制PP/PE盘面利润

数据来源:wind,华联期货研究所

图22:甲醛利润

数据来源:隆众资讯,华联期货研究所

图23:冰醋酸利润

数据来源:隆众资讯,华联期货研究所

图24:MTBE利润

数据来源:隆众资讯,华联期货研究所

3.下游新增产能

甲醇下游的新增需求主要源于烯烃的终端消费,但随着烯烃产能进入过剩周期,并受能耗双控政策的影响,煤化工投产进入低谷期。从2022年甲醇下游新增产能投产情况看,上半年前主要以MTO、MTP产品为主,包括天津渤化60万吨MTO以及新疆广汇恒友20万吨MTP和甘肃华亭的20万吨MTP,另外还包括酸酸和甲醛装置,而下半年或相对有限。整体而言,甲醇下游的新增产能低于甲醇的新增产能。

图25:下游新增产能

数据来源:公开信息,华联期货研究所

4.库存情况

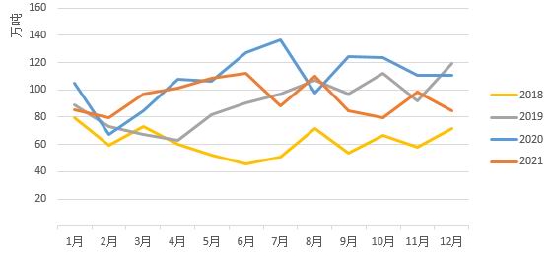

2021年甲醇企业库存走势比较平稳。港口库存在一季度下跌至近三年低位后,先是受需求较好的影响,后受进口受阻的影响,一直维持在低位。目前的库存处于较低的水平,企业库存与港口库存的总额为107.5万吨,相对年初的147万吨,下降27%。

2021年前11月,甲醇的进口与产量的总额为8215万吨,比2020年同期的7490万吨,涨9.6%,供应增量较大。甲醇供应充裕,下半年随着国内商品出口减弱,甲醇亦没出现被动累库的情况,一定程度上反映出甲醇下游较丰富,需求存韧性,能接受一定程度的亏损。

展望2022年,疫情、双控、能源危机、亏损以及环保对供应端的影响将会减弱,供应压力将高于2021年,而需求相对较弱,库存出现累库的可能性较大。

图26:国内甲醇库存

数据来源:隆众资讯,华联期货研究所

图27:国内港口库存

数据来源:隆众资讯,华联期货研究所

四、结论和操作策略

2022年甲醇投产增速依然较大,而需求增速小于供应,整体仍旧维持供大于求格局。目前甲醇的相对估值偏低,一季度受冬奥会引发的环保限产、冬季煤炭保供电厂为主、港口进口不佳的影响,甲醇的短期供应端易受干扰,叠加下游MTO复工预期,估计甲醇有阶段性反弹的可能,操作上以箱体震荡对待。但二季度后,进口方面,全球能源紧张问题将缓解,国外天然气制甲醇装置开工恢复稳定后更多的进口货源或压制港口价格。而国内方面,甲醇潜在产能充足,新增产能也较大,甲醇在煤炭供应转宽松后,产量及开工率有较大的回升动力。在国内地产拖累经济,国外货币政策收紧的背景下,甲醇国内外充足的供应,估计会使得价格偏弱运行为主。值得关注的是,下游产品PP的供应压力大于甲醇,而且,甲醇的下游需求韧性较大,房地产走弱对PP的需求的影响更大,所以估计2022年PP走势会继续弱于甲醇。基于以上判断,操作上,单边方面,可逢高做空MA,套利方面,逢高做空甲醇制烯烃利润,关注空PP多MA、空PE多MA的机会。

华联期货 黎照锋

皖公网安备 34011102000225号

皖公网安备 34011102000225号