国联期货:棉花:春季重心下移 秋季巨幅波动

2022-01-06 08:37:00 新浪财经 国联期货 徐远帆“欢迎关注牛钱网官微(niumoney_com),我们将每日为您提供专业及时、有价值的信息及交易服务。”

摘要:

因年底备货,消费逐步回暖,供需格局转好,预计2022年春节前的行情仍以偏强震荡为主。节后利多效应边际递减,宏观存在走弱预期,预计春节后棉价重心或波动式下移。

2021年9月下旬,郑棉(21045, 110.00, 0.53%)结束弱势调整,迎来抢收行情。由于2021年轧花厂大幅增产,抢收火热,籽棉收购价格快速上行,高企的成本助推期价涨至高位。而后籽棉收购价格有所下跌,政府出台多项措施稳定棉价,叠加下游需求旺季不旺,棉价高位回落。

大量新年度皮棉已上市,成本偏高,低端棉成本约23000元/吨,高端棉成本约25000元/吨。国内棉花需求弱与成本高的矛盾不会长期存在,当前下游需求因年底备货已略有好转。由于2021年新棉略有减产,如果2022年消费回升,期末库存下降,那么供需格局转好。目前货源主要集中在扎花厂,现在的期货盘面价格扎花厂仍无法做出套保。

期货方面,2201合约将要到期,空头须回补以兑现交割。进入交割月,如果棉花价格打压不下去,空头可能平仓离场,导致棉花主力期价抬涨。届时,价格升高会吸引2205套保盘资金介入。预计2201合约难有较大波动,2205合约节前偏强震荡,节后或重心下移。

策略建议:春节前稳中看多,可适时做多2205合约;节后棉价或重心下移,关注2205合约逢高做空机会。

风险提示:宏观风险、新冠疫情、疆棉禁令、中美关系

一、市场回顾

整体而言,2021年的郑棉因全球疫情的逐步控制而呈现波动式上涨格局。

一季度,郑棉冲高再回落,但总体重心保持上行。1、2月份,郑棉市场基本面情况较好,虽经历了国内外疫情反复,但消费保持良好。接着下游纺企生产旺季来临,海外疫情亦出现转好迹象,在美国货币宽松和经济刺激政策持续加码下,市场对全球消费复苏保持乐观。3月份,常说的“金三银四”是指产成品生产旺季,并非原材料采购旺季,棉花采购大部分已于节前完成。因此,郑棉在3月走出阶段性调整行情。

二季度,在经历了3月的大幅回落后,4月走出反弹行情,焦点落在外部环境和天气扰动上。5月盘面受较多利空因素影响而回落,纺企原料库存整体充裕,且供大于求的格局仍然存在。同时其它利空因素还有:美国主产区迎来降雨、产销大国印度深陷疫情危机、较大的注册仓单待消化、滑准税配额增发和待发布的国储棉轮出消息。进入六月份,前期利空大部分已有所反映,商业库存同比下降,宽松的供给端有所收紧,国内消费已经开始回升。于是6月走出震荡向上行情,保持在上行通道之中。

三季度,郑棉上行趋势不变。7、8月份,需求端呈现“淡季不淡”,供给端有收紧预期。储备棉拍卖火热,海外需求逐步复苏,国内下游纺企订单充足,走货快;8月中旬,国内消费出现一定转弱迹象,叠加9月初政策多发,煤炭用电成本高企,在双控政策影响下,江苏南通部分织造企业计划于9月10号到月底停工20天,盘面展开震荡调整。9月下旬,郑棉迎来一波快速上涨行情,主因来自新棉抢收。

四季度,籽棉抢收火热,新疆多地收购价较高,棉农惜售情绪较浓,收购均价在10.8元/公斤。高企的开秤价为成本提供支撑,成本区间持续上升,低端棉成本约23000元/吨,高端棉成本约25000元/吨。在旺季不旺的背景下,成本不断攀升带动棉价涨至高位。而后国家出台多项稳价措施,棉价被控制在一定区间。该区间的棉价对下游来说并不便宜,且全球疫情有恶化的可能,导致消费持续低迷。原本12月中旬进入下游企业的年底备货季,当下看来只是略有好转,导致需求弱与成本高的矛盾持续存在。

二、供给情况分析

2021/22年度因种植面积和单产下滑而存在减产预期,但政府为保证供给,国储投放充足,供应整体稳定。

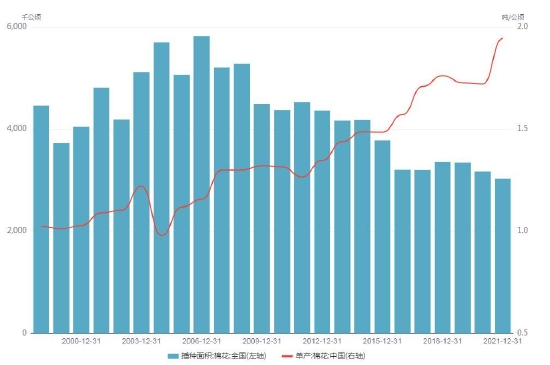

1、减产

据中纺新疆调研,2021年产量有所减少,减产数据大约相比去年减少约40万吨,新疆产量大概470万吨至480万吨。

据美国农业部预估,21/22年度中国棉花产量预计为582.3万吨,同比减少59.9万吨。

图1 我国棉花播种面积与单产

数据来源:同花顺、国联期货研究发展部

图2 全国棉花产量

数据来源:同花顺、国联期货研究发展部

图3 全球棉花产量

数据来源:同花顺、国联期货研究发展部

2、国储棉投放情况

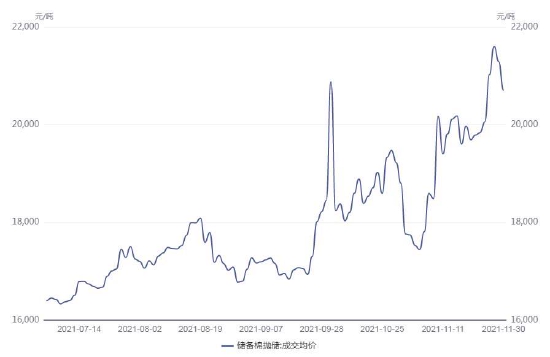

2021年政府为保证供给,储备轮出在时间和数量上均远超往年,分为三个阶段:

第一阶段:2021年7月5日至2021年9月30日,总量60万吨,成交率100%。

第二阶段:10月8日开始,时间长达两个月,日挂牌量上调至1.5万吨左右。10月11日起再追加1万吨,10月19日上调至3万吨附近,于是成交率开始下滑。

第三阶段:2021年11月10日开始投放,投放总量60万吨。每日投放量根据市场形势等情况合理安排,日挂牌量回落至2万吨附近。

截至2021年11月30日,市场上储备棉累计轮出成交120万吨储备棉,其中进口棉成交总量达3.84万吨,成交率达100%;新疆棉成交总量达62.53万吨,成交率达99.6%;地产棉成交总量达53.95万吨,成交率达61%。2021年抛储之前,中央储备棉库存预计100-160万吨左右,减去2021年轮出的120万吨,剩余库存已处于低位。

图4 储备棉抛储成交量

数据来源:同花顺、国联期货研究发展部

图5 储备棉抛储成交均价

数据来源:同花顺、国联期货研究发展部

3、进口情况

据海关统计数据,2021年11月我国棉花进口量10万吨,环比增加4万吨,增幅在66.7%;同比减少10万吨,减幅50%。2021年1-11月,我国累计进口棉花200.79万吨,同比增长11.34%。2021/22年度,我国累计进口棉花23.11万吨,同比下降62.43%。

2021年11月我国棉纱进口量15万吨,同比下降11.8%,环比持平。2021年1到11月我国累计进口棉纱198万吨,同比增加15.1%。2021/22年度(2021.9-2022.8)我国累计进口棉纱49万吨,同比减少5.8%。

图6 棉花进口数量

数据来源:同花顺、国联期货研究发展部

图7 棉纱线进口数量

数据来源:同花顺、国联期货研究发展部

三、需求情况分析

后疫情时代全球消费复苏是决定2021年郑棉重心持续上移的根本原因。疫情得到有效控制,消费复苏是一件大概率事件。整体上,“淡季不淡、旺季不旺”是2021年棉花需求端的情况。

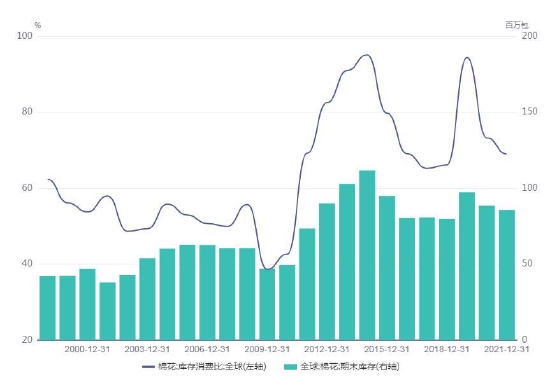

图8 全球库存消费比和期末库存情况

数据来源:同花顺、国联期货研究发展部

2021年8月中旬,消费开始出现转弱迹象。9月初,煤炭用电成本高企,在双限政策下,我国纺织主产区江苏南通部分织造企业于9月10号到月底停工20天。“金九银十”传统旺季,下游订单亦不乐观。下游纺企收棉情绪低迷,产成品库存累库。下游坯布市场备货积极性不高,基本上随用随买。

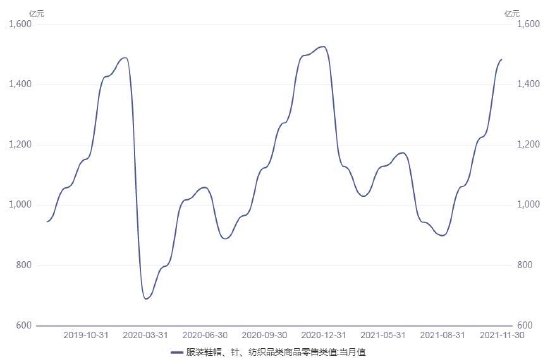

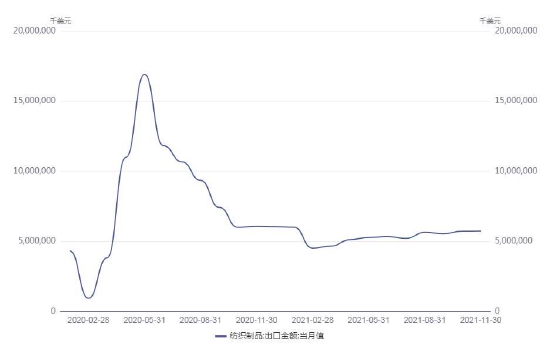

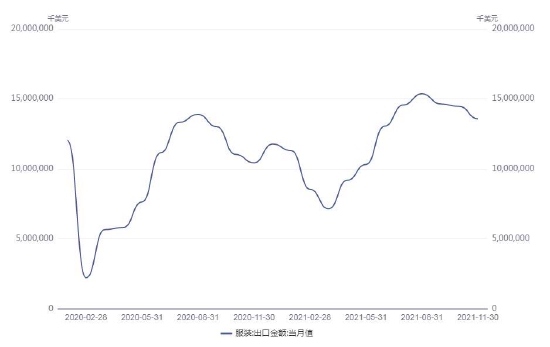

1、纺织品服装情况

据海关最新数据统计:9月我国纺织服装出口291.32亿美元,同比增加2.7%,其中纺织品出口124.09亿美元,同比下降5.7%,服装出口167.23亿美元,同比增长9.8%。2021年1-9月,纺织服装累计出口2278.9亿美元,同比增长5.6%,其中纺织品出口1052.3亿美元,同比下降10.8%,服装出口1226.6亿美元,同比增长25.4%。

图9 服装鞋帽、针、纺织品类零售当月值

数据来源:同花顺、国联期货研究发展部

图10 服装类商品零售类当月值

数据来源:同花顺、国联期货研究发展部

图11 国内纺织品出口额当月值

数据来源:同花顺、国联期货研究发展部

图12 国内服装出口额当月值

数据来源:同花顺、国联期货研究发展部

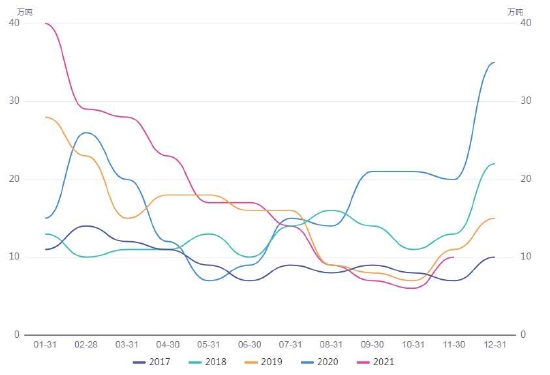

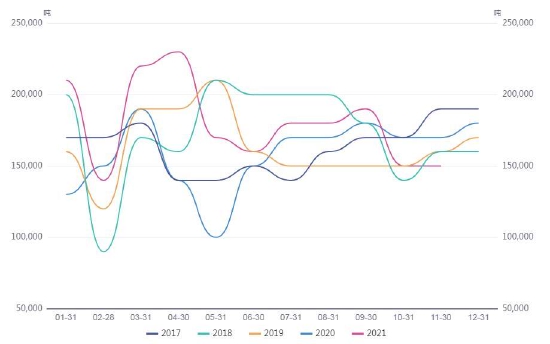

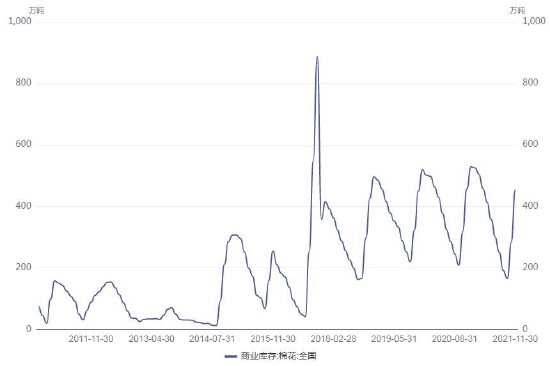

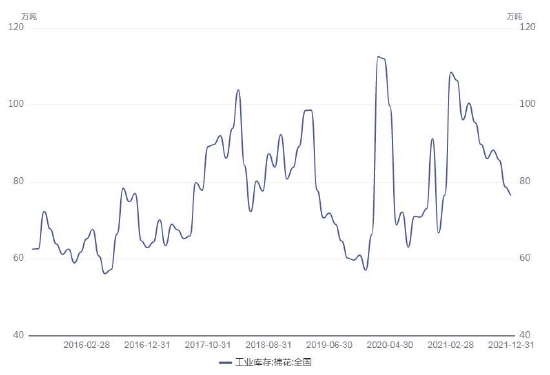

2、库存情况

下游补库并不积极,多为按需补库,全国棉花商业库存大幅增加。据Mysteel数据,截止2021年12月24日,棉花商业总库存419.32万吨,环比前周增加21.76万吨(+5.47%)。其中,新疆地区商品棉359.14万吨,周环比增加18.83万吨(增幅5.53%);内地地区国产商品棉31.37万吨,周环比增加3.19万吨(增幅11.32%)。

图13 商品棉周转库存当月值(内地库)

数据来源:同花顺、国联期货研究发展部

图14 全国棉花商业库存

数据来源:同花顺、国联期货研究发展部

图15 全国棉花工业库存

数据来源:同花顺、国联期货研究发展部

四、USDA供需报告

2021年12月USDA供需数据中性略偏多。

中国方面,预估2021/22年度新棉产量为582.3万吨,同比减产59.9万吨;消费总量同比无变化;产需缺口达288.5万吨,同比扩大约60万吨;期末库存调减66.4万吨至788.1万吨,相比11月预测值减少5.4万吨,库存/消费比达90.5%。

美国方面,预估2021/22年度新棉产量398万吨,环比下调约1.8万吨,同比上调约80万吨;出口环比无增减,期末库存环比无增减,同比增加5.4万吨。

全球方面,产量2646.6万吨,同比上调约214.8万吨,消费上调约73万吨,期末库存下调约62万吨。

图16 USDA12月中国棉花供需平衡表

数据来源:USDA 国联期货研究发展部

五、其它影响因素

1、中美关系对市场的影响

中美关系走向一直影响郑棉市场,2020年9月,特朗普政府宣布禁止进口新疆棉花,造成郑棉大跌。近期,据法新社报道,以所谓“强迫劳动”为由,美国总统拜登签署一项法案,禁止从中国新疆地区进口几乎所有商品。美国是中国重要的纺织服装出口国,亦是重要的棉花进口国,该法案无疑会给两国棉花市场增加不确定性。因中美第一征税的存在,2021年度中国进口美棉的数量增加。该协议将到期,关注中美贸易关系如何发展。

2、生长和天气问题

生长问题,4、5月份是北半球棉花的播种期与生长期。此阶段,主要关注播种面积和气候条件,面积决定总产,天气决定单产和质量,最终都会改变未来供给预期。

天气问题,2021年是“拉尼娜”冷冬,在拉尼娜冷冬预期下,市场对于冬季服装消费给予较高期待。

六、结论

国内棉花需求弱与成本高的矛盾不会长期存在,当前下游需求因年底备货已略有好转。由于2021年新棉存在减产,如果2022年疫情得到有效控制,棉花消费回升,期末库存下降,那么供需格局将会转好。2201合约将要到期,空头回补以兑现交割。即将进入交割月,如果棉花价格打压不下去,空头可能平仓离场,导致棉花主力期价抬涨。届时,价格升高会吸引2205套保盘资金介入。目前货源主要集中在扎花厂,以现在的期货盘面价格看,扎花厂仍无法做出套保。如果期价涨至23000元/吨以上,套保才有可能进行。

行情展望:我们分三个阶段来推测2022年度郑棉市场的演变进程。

第一阶段,春节前需求存在转好预期,消费回升,库存下降,库销比下降,郑棉将偏强运行。而后步入春季,下游纺企进入生产旺季,但备货已经完成,因此棉花展开调整。

第二阶段,4、5月份下游备货淡季叠加抛储压力,郑棉存在阶段性回调的可能。另外,4、5月份是北半球棉花的播种期,此阶段主要关注播种面积。至9月为生长期,需多关注天气情况。

第三阶段,因秋季旺季来临叠加新棉上市,大幅波动行情或在此时出现。

策略建议:春节前稳中看多,可适时做多2205合约;节后棉价或重心下移,关注2205合约逢高做空机会。

风险提示:宏观风险、新冠疫情、疆棉禁令、中美关系

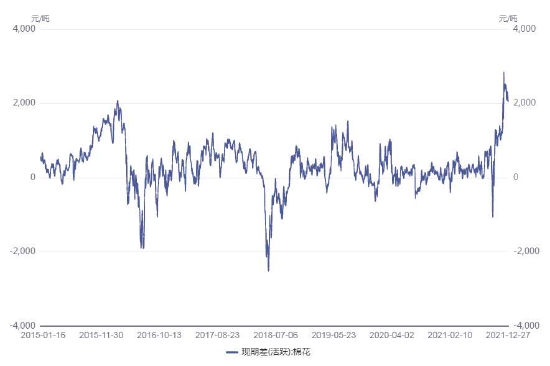

图17 NYBOT、CZCE棉花连续价格走势

数据来源:同花顺、国联期货研发部

图18 郑棉现期差(活跃)

数据来源:同花顺、国联期货研发部

国联期货 徐远帆

皖公网安备 34011102000225号

皖公网安备 34011102000225号