中银国际:白糖:巴西减产兑现 国内压榨开机

2021-10-21 08:28:37 新浪财经 中信国际期货欢迎关注牛钱网官微(niumoney_com),我们将每日为您提供专业及时、有价值的信息及交易服务。

巴西食糖产量基本确定,市场炒作减产接近尾声。印度糖厂协会数据显示,2021/22榨季,印度食糖产量3096万吨,同比增加355万吨。泰国上榨季因干旱食糖产量下降,新榨季预计重新恢复至1064万吨,同比增加300万吨左右。国际糖价预期焦点转向巴西之外的其它产糖区后,价格将高位承压。

国内进口方面,在实行进口备案制后,食糖进口量大幅增加。即使在目前配额外进口与国内价差倒挂的情况下,进口食糖增加的趋势不减。而糖浆在加征征税后进口数量大减。

供应方面,国内内蒙、新疆甜菜糖开机。同时,结转库存偏高。而食糖消费在夏季旺季后开始转淡。国内食糖接下来将面临供增需减的局面。

郑糖估值不高,且与配额外进口糖价倒挂。尽管基本面偏空,但糖价下行空间有限。操作上,维持SR2201合约5600-5900元/吨区间震荡思路。观点供参考。

一、行情回顾

图1:ICE原糖3月与郑糖1月月K线走势图

资料来源:博易大师 中银期货

资料来源:博易大师 中银期货

国际原糖价格第三季度呈现冲高回落走势,主力3月合约从18美分一线反弹至高点20.94美分,涨幅16%。9月原糖价格回落,重新回到20美分/磅下方。2021/22榨季在巴西确定减产的背景下,国际原糖价格节节攀高,七八月市场再次炒作巴西干旱和霜冻天气,同时各大机构陆续下调巴西甘蔗和食糖产量,国际原糖价格始终维持强势。9月巴西甘蔗压榨进入尾声,产量基本确定,市场焦点转向欧洲、印度和泰国,而这几个主要的产糖区产量均有不同幅度增长。

国内郑糖在第三季震荡为主,主力2201合约围绕5800元/吨一线窄幅波动,走势大幅弱于外糖,同时也弱于国内多数商品。尽管八月、九月为国内食糖消费旺季,但由于库存偏高,进口大增,郑糖反弹乏力。目前新榨季内蒙、新疆甜菜糖上市,消费转淡,郑糖再次转弱。

二、国际食糖市场

图2:全球供需平衡表(单位:万吨)

资料来源:WIND 中银期货

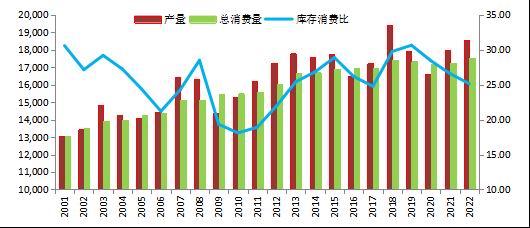

据USDA全球食糖供需报告显示,2021/22榨季全球食糖产量18554万吨,同比增加568万吨;消费17508万吨,同比增加59万吨;期末库存4398万吨,同比减少186万吨。

对于2021/22年度全球食糖供需情况,TRS预测缺口400万吨,ISO预测缺口将达380万吨,嘉利高预测缺口200万吨,KSM预计过剩70万吨。综合各家机构的情况来看,2021/22年度全球食糖总体处于紧平衡状态。

三、国内食糖市场

1.国内食糖平衡表

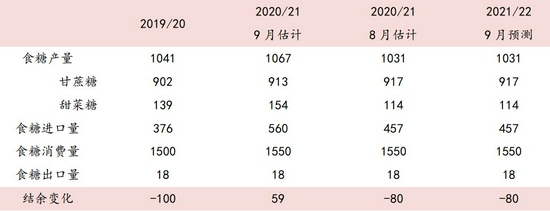

表1:国内食糖平衡表(单位:万吨)

资料来源:农业农村部 中银期货

2020年下半年以来,受国内外食糖价差等因素影响,企业进口积极性较高,加之食糖进口政策调整,食糖进口量增加超出预期。9月估计,2020/21年度我国食糖进口量560万吨,比上月调高70万吨。

9月对2021/22年度食糖生产和消费情况不作调整。7月下旬至8月中旬,广西出现三次明显降水过程,一定程度上缓解了前期高温干旱的影响,云南、广东甘蔗和北方甜菜生长基本正常。

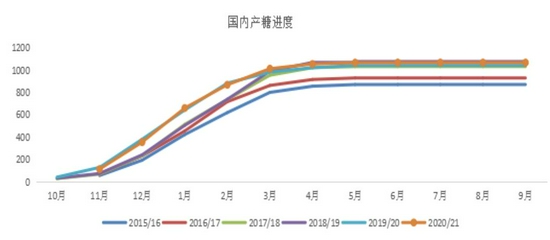

图3:国内白糖(5570, 6.00, 0.11%)产量(单位:万吨)

资料来源:WIND 中银期货

截至2021年8月底,本制糖期全国累计产糖1066.66万吨(上制糖期同期产糖1041.51万吨),其中,产甘蔗糖913.4万吨(上制糖期同期产甘蔗糖902.23万吨);产甜菜糖153.26万吨(上制糖期同期产甜菜糖139.28万吨)。

2.国内食糖销售情况

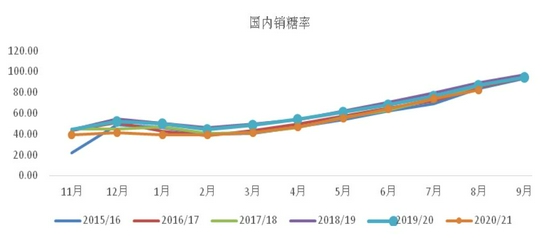

图4:全国食糖销糖率

资料来源:WIND 中银期货

截至8月底,本制糖期全国累计销售食糖876.45万吨(上制糖期同期902.14万吨),累计销糖率82.17%(上制糖期同期86.62%),其中,销售甘蔗糖735.49万吨(上制糖期同期774.16万吨),销糖率80.52%(上制糖期同期85.81%);销售甜菜糖140.96万吨(上制糖期同期127.98万吨),销糖率91.97%(上制糖期同期91.89%)。

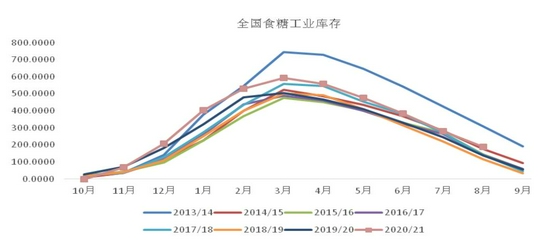

3.国内食糖库存

图5:国内食糖工业库存(单位:万吨)

资料来源:WIND 中银期货

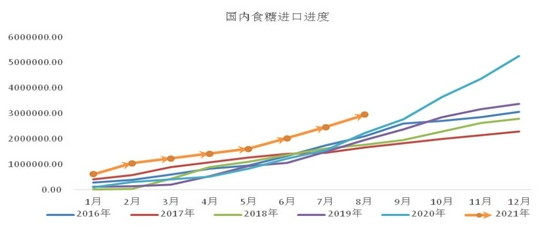

4.白糖进口

图6:国内食糖进口(单位:万吨)

资料来源:WIND 中银期货

海关总署公布的数据显示,中国8份进口食糖50万吨,环比+7万吨。1-8月累计进口糖296万吨,同比+73万吨。

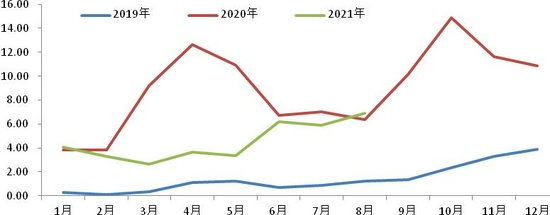

图7:国内糖浆进口(单位:万吨)

资料来源:WIND 中银期货

海关总署公布的数据显示,中国8月份进口糖浆6.88万吨,环比+0.98万吨。1-8月累计进口糖浆35.98万吨,同比-24.54万吨。

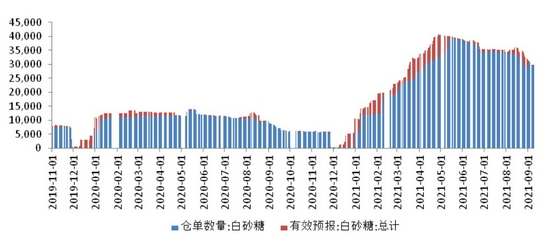

5.郑糖仓单统计

图8:郑糖仓单统计表

资料来源:郑州商品交易所 中银期货

四、综述及建议

巴西食糖产量基本确定,市场炒作减产接近尾声。印度糖厂协会数据显示,2021/22榨季,印度食糖产量3096万吨,同比增加355万吨。泰国上榨季因干旱食糖产量下降,新榨季预计重新恢复至1064万吨,同比增加300万吨左右。国际糖价预期焦点转向巴西之外的其它产糖区后,价格高位将承压。

国内进口方面,在实行进口备案制后,食糖进口量大幅增加。即使在目前配额外进口与国内价差倒挂的情况下,进口食糖增加的趋势不减。而糖浆在加征征税后进口数量大减。

供应方面,国内内蒙、新疆甜菜糖开机。同时,结转库存偏高。而食糖消费在夏季旺季后开始转淡。国内食糖接下来将面临供增需减的局面。

郑糖估值不高,且与配额外进口糖价倒挂。尽管基本面偏空,但糖价下行空间有限。操作上,维持SR2201合约5600-5900元/吨区间震荡思路。观点供参考。

皖公网安备 34011102000225号

皖公网安备 34011102000225号