银河期货:钢材需求存忧 去库速度缓慢

2021-10-08 08:43:02 新浪财经 银河期货 颜文超欢迎关注牛钱网官微(niumoney_com),我们将每日为您提供专业及时、有价值的信息及交易服务。

第一部分 行情复盘

8月钢材期货回调下行后小幅反弹,现货也同步先跌后小反弹

8月,螺纹主力合约变成RB2201,RB2201自8月2日直接低开在5630元后一路走低至8月20日的低点4890元,随后小幅反弹至的27号收盘价5222元。热卷(5713, 24.00, 0.42%)同样换月成hc2201合约为主力,自8月2日低开在5950元,随后一路下跌至8月20日低点5272元,随后小幅反弹至8月27日收盘的5495元。热卷表现相比螺纹先强后弱,主要原因是首先螺纹遭遇淡季,后面建材需求缓慢启动,而制造业需求的季节性没有这么明显。

现货价格也是基本同样的一个价格演变。上海螺纹市场价格从8月2日的5290元,下跌至8月19日的5090元,随后反弹至27日的5200元。上海热卷现货也由2日的5800元下跌至19日的5600元,随后小幅反弹到5620元。从南北价差看,螺纹从2日的北京比上海便宜100元,到当前便宜120元,地域差变化不大;热卷从2日的北京贵50元,到当前北京贵上海130元,变化相对很大。从基差走势来看,由于下跌基于远月需求预期,故期货跌的相比现货更多一些,基差走强,但自8月20号反弹后,基差又小幅走弱。

回看2021年1-7月,“碳中和,碳达峰”作为全年主题。基于这样的大背景,工信部释放优化产能置换以及降低粗钢产量的信号。限产仍是钢材上涨的主要驱动。但自8月以后,市场的矛盾开始转向需求,尤其在7月的宏观数据发布后,市场对地产、基建及制造业需求都有不同程度的担忧,需求的下滑速度超预期,导致后市在“供需双弱”的情况下,钢材前期一味的看涨情绪发生了变化。

图1:华东主流螺纹现货价格季节图

数据来源:银河期货、Mysteel

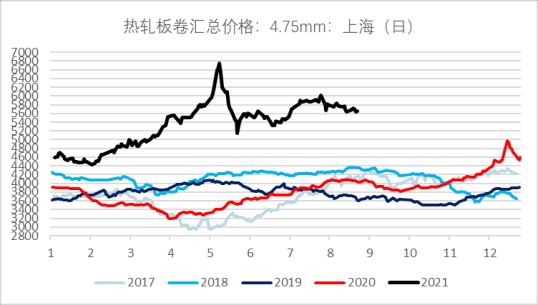

图2:华东主流热卷现货价格季节图

数据来源:银河期货、Mysteel

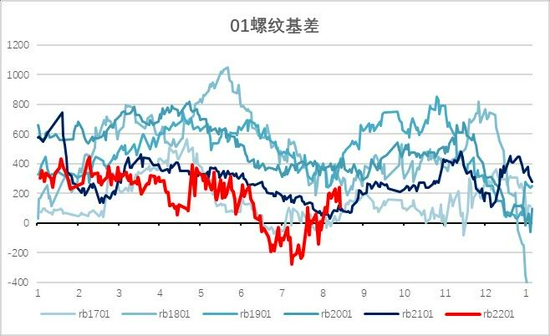

图3:螺纹01合约基差季节图

数据来源:银河期货、Mysteel

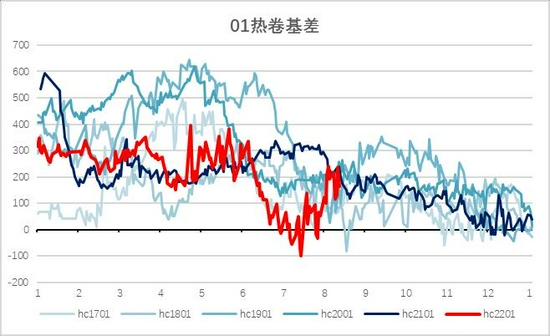

图4:热卷01合约基差季节图

数据来源:银河期货、Mysteel

图5:螺纹10-1价差

数据来源:银河期货、Wind

图6:热卷10-1价差

数据来源:银河期货、Wind

第二部分 钢材供需分析

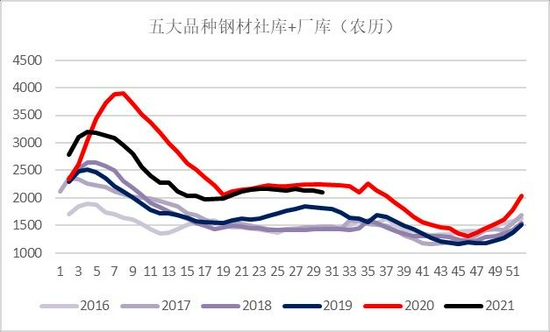

8月钢材产量下降不明显,库存降速缓慢

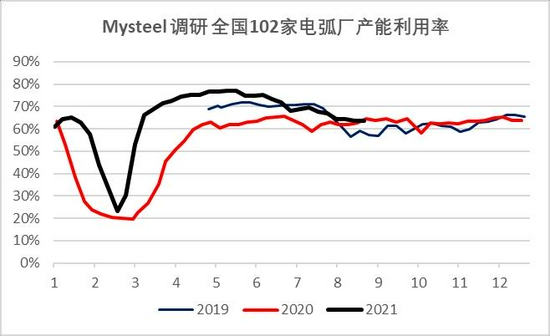

1.钢厂基于利润铁水产量下降明显,主要下降在转炉废钢端;电炉产能利用率仍受限电影响下降

供应端,8月,mysteel247家钢厂日均铁水产量预计在227万吨左右,环比7月,下降约2万吨。而电炉方面,产能利用率从高位略有下滑,Mysteel102家独立电弧炉最新产能利用率63.78%,7月平均68.16%,当前相比7月降了5个百分点左右。而废钢日耗方面,先增后降,8月废钢产钢方面环比7月会有减量,且减量主要来自长流程。从富宝方面数据可以看出,长流程中转炉废钢比例环比7月大概继续下降1%左右。

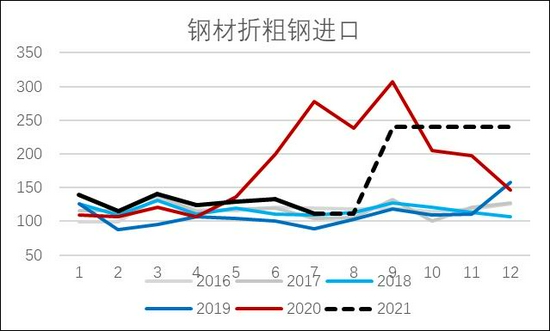

进口方面,从1-7月的钢材进出口数据看,钢材的进口量在正常区间,与我们平衡表预估相符,钢坯7月进口量101万吨左右,环比降近30万吨,预计后面随着压减粗钢产量的持续推进,国内价格高于海外价格,将打开进口利润窗口,预计进口量在9月份会有进一步的提升。

图7:247家钢厂日均铁水产量

数据来源:银河期货、Mysteel

图8:102家独立电弧炉产能利用率

数据来源:银河期货、Mysteel

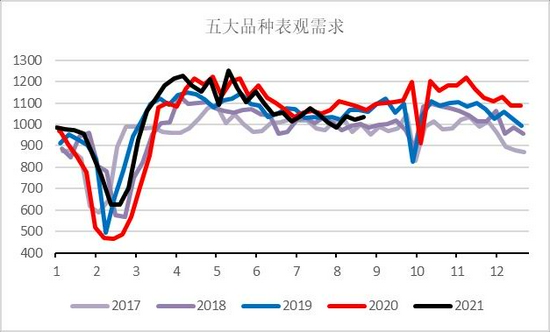

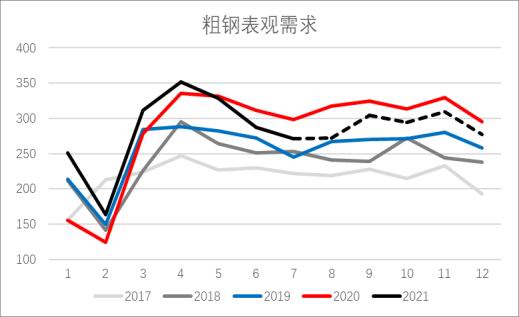

2.国内需求下半年走弱,7月降幅超预期,预计8月同比降幅上两位数

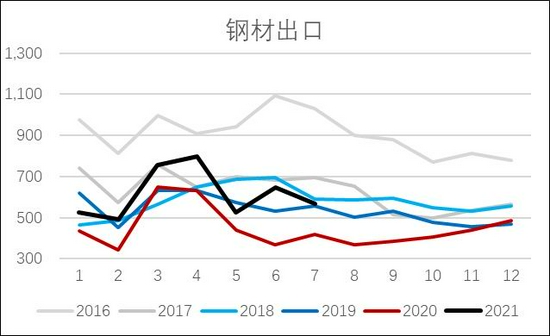

需求端,通过测算表观需求,7月粗钢整体需求在日均271万吨左右,环比下降明显,8月当月表观需求同比增速预计为-13%。1-7月累计表观消费与去年同期相比增长11-12%,与2019年1-7月相比增速为12-13%。出口方面,6月后的出口量预计会开始下滑主要原因有两点:一是国常会的消息明确指出,未来可能进一步取消出口征税,并有可能在9月增加出口征税。如果在需求走弱的情景下,这部分成本会逐渐加到国内,而不再像此之前,这部分成本都由海外买家承担。二是海外疫情反复,对未来需求仍有担忧。

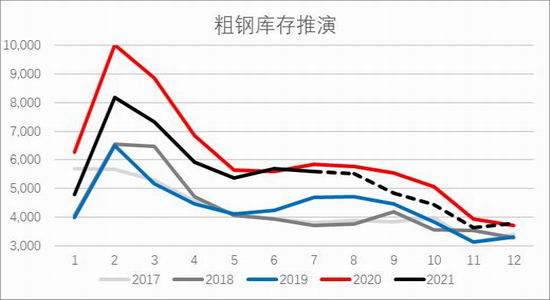

从库存看,当前8月底粗钢库存环比7月虽有下降,但降幅有限,基本与2020年同期持平。从库存水平看,后面若要库存达到去年底的水平,去库速度是关键。

图9:五大品种周度表观需求

数据来源:银河期货、Mysteel

图10:mysteel五大品种库存

数据来源:银河期货、Mysteel

3.7月宏观数据极差,地产新开工增速-21.5%,基建及制造业同样下滑严重

(1)资金及货币:

7月,社会融资规模增量为1.06万亿元,略低于预期,前值为3.66万亿元。7月份人民币贷款增加1.08万亿元,比上年同期多增905亿元。7月末社会融资规模存量为302.49万亿元,同比增长10.7%。货币供应方面,7月末,广义货币(M2)余额230.22万亿元,同比增长8.3%,增速比6月末低0.3个百分点,比上年同期低2个百分点。狭义货币(M1)余额62.04万亿元,同比增长4.9%,增速分别比6月末和上年同期分别低0.6个和2个百分点。流通中货币(M0)余额8.47万亿元,同比增长6.1%,增幅收窄0.1个百分点。

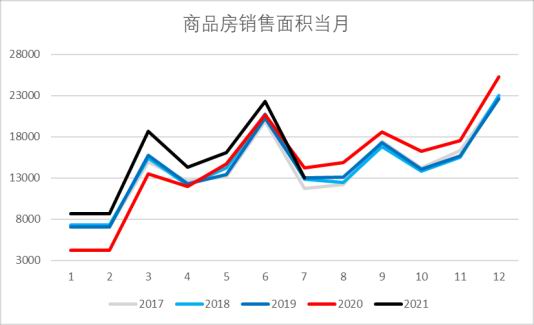

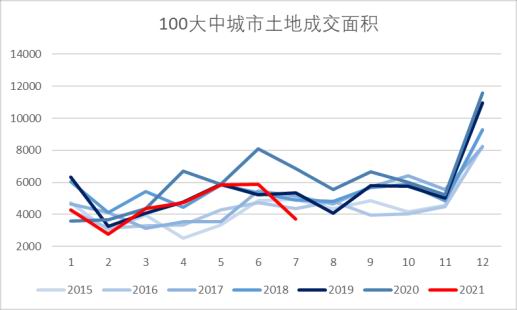

(2)地产:

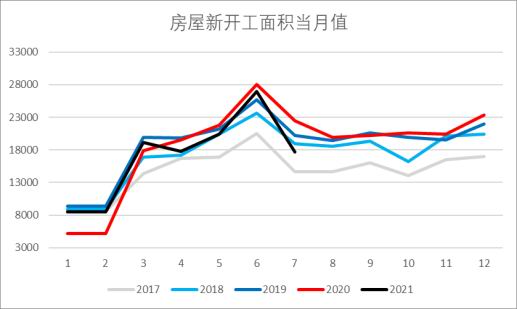

7月,房地产开发投资当月同比增速为1.37%;商品房销售面积当月同比增速为-8.54%,销售迅速走弱;100大中城市的土地成交面积当月同比为-46%;房屋新开工面积当月同比增速-21.5%,降幅显著增大。

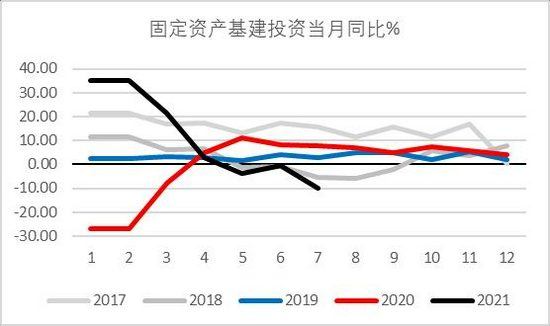

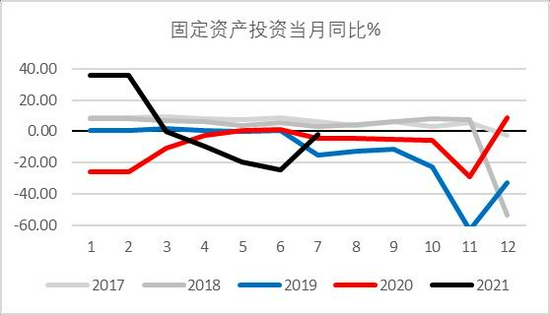

(3)基建:

7月,固定资产基建投资当月同比增速为-10.08%,当月增速降幅显著增大;固定资产投资当月同比增速为-2.05%,降幅收窄。

基建投资增速1-7月累计为4.19%,但今年建材价格普遍比去年平均上涨在25%以上,采购需求数量同比下滑是比较确定的。

图11:房地产开发投资

数据来源:银河期货、Wind、统计局

图12:商品房销售面积当月

数据来源:银河期货、Wind、统计局

图13:100大中城市土地成交占地面积

数据来源:银河期货、Wind、统计局

图14:房屋新开工面积当月

数据来源:银河期货、Wind、统计局

图15:固定资产基建投资当月同比

数据来源:银河期货、Wind、统计局

图16:固定资产投资当月同比

数据来源:银河期货、Wind、统计局

4.钢材下游分类表现情况

汽车:2021年7月,我国汽车产销量分别达186.3万辆和186.4万辆,环比分别下降4.1%和7.5%,同比分别下降15.5%和11.9%。1至7月,我国新能源汽车产销量分别达150.4万辆和147.8万辆,同比增长均为2倍。在新能源汽车主要品种中,与上年同期相比,纯电动和插电式混合动力汽车产销同样保持快速增长。

船舶:2021年1-7月,全国造船完工2418万载重吨,同比增长20.7%。承接新船订单4522万载重吨,同比增长223.2%。7月底,手持船舶订单8967万载重吨,同比增长18.6%,比2020年底手持订单增长26.1%。1-7月,全国完工出口船2265.3万载重吨,同比增长22.4%;承接出口船订单4031.2万载重吨,同比增长219.4%;7月末手持出口船订单7917.7万载重吨,同比增长13.7%。出口船舶分别占全国造船完工量、新接订单量、手持订单量的93.7%、89.1%和88.3%。1-7月,我国造船完工量、新接订单量、手持订单量分别占世界市场份额的46.1%、52.0%和46.0%。

家电:

产量:2021年7月,我国空调产量1801.8万台,同比增长2.8%;1-7月累计产量13768.6万台,同比增长17.3%。7月冰箱产量741万台,同比下降18.3%;1-7月累计产量5177.3万台,同比增长11.3%。7月洗衣机产量623.8万台,同比增长4.2%;1-7月累计产量4917.7万台,同比增长29.0%。7月彩电产量1338.7万台,同比下降24.6%;1-7月累计产量10018.0万台,同比增长0.2%。

出口:2021年7月出口空调347万台,同比下降13.5%;1-7月累计出口3986万台,同比增长13.1%。7月出口冰箱599万台,同比下降10.2%;1-7月累计出口4224万台,同比增长20.2%。7月出口洗衣机160万台,同比下降13.8%;1-7月累计出口1319万台,同比增长18.4%。7月出口液晶电视647万台,同比下降37.9%;1-7月累计出口4436万台,同比下降16.4%;7月进口液晶电视3万台,同比增长2167.9%;1-7月累计进口26万台,同比增长6287.6%。

机械:我们主要参考制造业的晴雨表:挖掘机。根据中国工程机械工业协会行业统计数据,2021年7月销售各类挖掘机17345台,同比下降9.24%;其中国内12329台,同比下降24.1%;出口5016台,同比增长75.6%。2021年1-7月,共销售挖掘机241178台,同比增长27.2%;其中国内206029台,同比增长19.7%;出口35149台,同比增长102%。

2021年7月挖掘机产量18357台,同比下降18.4%;1-7月累计产量232633台,同比增长22.7%。挖掘机产量同比增速已连续4个月下滑,但7月降幅较6月收窄7.3个百分点。

拖拉机方面,7月大中小型拖拉机产量分别为6011台、16803台、1.2万台,同比分别下降5.8%、16%、29.4%。1-7月大中小型拖拉机累计产量分别为5.7万台、18.9万台、10.9万台,同比分别增长46.6%、14.3%、16%。7月小拖产量大幅下降近三成,为今年来首次同比下滑。

总体来看,1-7月我国主要机械设备产量均同比增长。其中,大拖产量增长最快,同比增速达到46.6%;其次是金属切削机床,产量同比增长44.2%。

第三部分 未来行情展望

一、钢材供应及产量预期

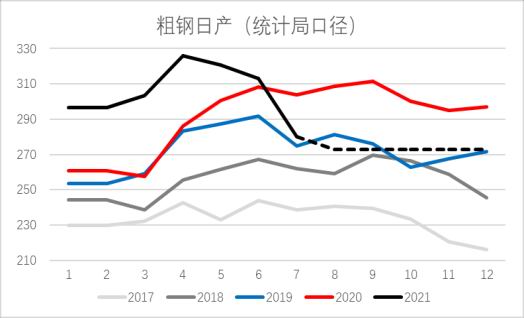

1.粗钢产量压减正在进行时,但减产节奏可能前松后紧

铁水端:近期市场限产停产消息仍有不断炒作,江苏、安徽、山东、甘肃、浙江、湖南、江西等地均提出2021年全年粗钢产量不超过2020年。市场对于限产已经达成共识,分歧在于什么时候限,具体能限多少。山东之前公布了限产细则,全年粗钢产量不超过7650万吨,则下半年粗钢产量要同比去年同期降1000万吨左右。河北省也公布了全年计划,全年河北省将同比去年减产2000万吨,减产压力多集中在非唐山地区。进入8月后,铁水产量下降明显速度不及预期,各地钢厂在长流程利润可观的情形下,在限产节奏上偏向于将限产放至年底。8月至目前,mysteel247家日均铁水产量预计在227万吨左右,预计统计局口径在235万吨左右。对于9-12月产量,我们暂时假设粗钢“平控”能完全实现,则具体产量分配情况可能如下:

废钢产钢端,假设未来9-12月维持7-8月的水平在16%左右,刚产量“平控”的铁水产量大致是日均228万吨,而废钢端的日产钢量在日均45万吨左右。(统计局口径)。同时,增加出口征税及进一步落实出口限税,将进一步使得中国钢材出口回流,将供应留在国内。

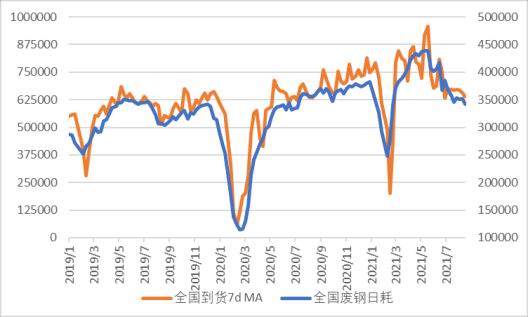

废钢端:

基于平控政策,我们对废钢端未来日耗进行推演。

需要注意的是,废钢日耗分为两个部分,一个是长流程端转炉里的废钢,另一个是短流端废钢的部分。当前钢厂因为经济性考虑,率先会压减转炉中废钢比例,假设从之前18-20%,降至10%,则下降比例高达50%。而短流程端尤其独立电弧炉影响会相对校小,甚至有可能小幅攀升。综合下来,废钢日耗到产钢大概日均42-45万吨。

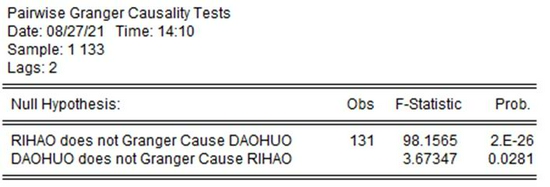

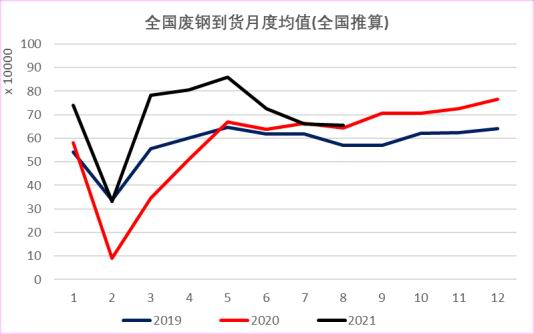

另一方面,从废钢供应端看:我们发现废钢的供应来源主要还是社会折旧废钢+加工废钢+自产废钢。废钢进口虽然已经放开,但1-7月的废钢(再生钢铁原料)进口量依然很少,据海关数据显示,2021年1-7月再生钢铁原料累计进口42.05万吨。涉及到的主要进口来源地有:日本(71.86%)、韩国(18.11%)、马来西亚(3.75%)等。然后,全年废钢增量仍将体现在废钢到货上。同时,通过研究19年至现在的到货和日耗数据,我们发现到货量基本是跟随日耗走的,背后原因主要还是因为钢厂在采购废钢时主要还是参考自身的消耗需求。(见图17,18,日耗为到货的格兰杰因果关系)。

所以废钢的价格的参考,其实更多的还是跟成材价格相关,自身供需对废钢价格的影响更多的体现在短期的错配节奏上,周期如果放长至两周或更长,走势还是与材的走势相近。

图17:全国废钢到货VS钢厂废钢日耗

数据来源:富宝、Eviews

图18:格兰杰因果关系检验

数据来源:富宝、Eviews

图19:华东电炉现金利润(平电)

数据来源:银河期货、Mysteel、富宝

图20:全国废钢到货

数据来源:银河期货、Mysteel、富宝

图21:废钢库存情况

数据来源:银河期货、Mysteel、富宝

图22:钢厂废钢日耗

数据来源:银河期货、Mysteel、富宝

图23:螺纹周产量

数据来源:银河期货、mysteel

图24:热卷周产量

数据来源:银河期货、mysteel

2.进口窗口暂未打开,出口钢材将在潜在加征税政策下大幅压缩

2021年1-7月份我国累计进口钢材839万吨,累计同比降157万吨。钢坯7月进口量在101万吨左右。钢坯进口窗口在4月底5月初开放过一段时间,现在随着国内价格回落,当前进口利润暂未打开,预计钢坯进口量后期上升,原因在于海外需求下降。

出口方面,2021年1-7月份我国出口钢材4305万吨,累计同比增1017万吨。海外的高价给了较好的出口利润,但从5.1开始,热系取消出口退税政策,8.1开始冷系取消出口退税。日后极有可能进一步增加出口征税。预计后面出口量在政策施压下会出现下滑。

图25:钢材出口利润窗口

数据来源:银河期货、海关

图26:钢材出口量

数据来源:银河期货、海关

二、需求端8月环比微增,7月宏观数据极差,9-12月需求不乐观

地产新开工推演

数据来源:银河期货、海关

8月除了进出口数据未出,其它数据基本明朗,我们对8月的粗钢表观消费进行测算,预计整体粗钢表观消费环比7月仅上升日均2-5万吨,同比2020年8月降幅将显著扩大。8月同比增速可能在-13%至-14%。

从钢材下游分行业看:

地产端:上图是用百城土地成交推算的新开工。从之前的一致性上可以看到,新开工增速拐点后开始显现加速下行。这与5、6、7月的地产开工增速能印证上。但需要注意的是,自“三道红线”和“房贷集中度管理”后,2021年2月,22个城市逐步试点“供地两集中”政策,即集中发布出让公告、集中组织出让活动,全年将分3批次集中统一发布住宅用地招拍挂公告及组织出让。

另外,今年的施工与竣工表现还行,正在施工面积同比去年约有10%以上的增速,可以部分弥补新开工走弱对钢材消费的影响。但全年地产消费仍将大概率走负。

基建端,当前基建的需求由之前的稳定转向不及预期,后期财政后置有望对基建端起到环比改善的作用。

从基建投资增速来看,1-7月基建投资额累计增速不及5%。但建材价格如螺纹去年3500-4000元的平均价格今年普遍上涨至5000元左右,价格上行25%以上,故全年的采购量大概率是负增长,即使后面投资增速回升,也还是影响有限。

而从汽车,家电,船舶和机械的分项数据上看,1-4月份依然还是需求比较强劲。但5-7,同比增速出现了大幅下降。我们在预测8-12月的需求预计也同样将维持弱势。但即使假设后面的增速能差到与5-7月的平均增速相当,即两位数以上的负增长,整个制造业仍将预计有1-2%的增速,原因在于1-4月的需求增速还是极其高的(去年疫情的基数低),拉平了全年的需求增速。

我们粗钢平衡表的粗钢产量口径使用Mysteel247家钢厂铁水产量样本以及富宝废钢日耗样本来作为基础数据测算。其中,由于mysteel的铁水产量口径明显偏小,我们自今年2月开始,对其进行修正(mysteel样子约占统计局口径的95%)。但从7月开始,我们觉得mysteel与统计局口径间这5%的差距在缩小,据了解,前期高炉中有部分钢厂也加入了约5%左右的废钢,随着限产的逐步落实,这部分量开始消减甚至完全没有,故当下统计局的粗钢产量仍能较好地与mysteel的产量相对应。以统计局口径来看,我们从产量、进出口和库存表观推算2020年国内粗钢需求累计同比增速为10%左右。对于2021年的整体需求表现,相比上次月报给出的需求预测,我们根据宏观数据表征的实际需求,下修了需求预期,我们预计2021年9-12月的内需同比2020年下半年增速在-6%。全年增幅在0-1%左右。

后期需要关注:

供应端:当前全国多省市陆续出台压减粗钢产量通知,部分地区已向钢企下达任务指标。江苏、安徽、山东、甘肃、浙江、湖南、江西等地均提出2021年全年粗钢产量不超过2020年。如山东省,已经下达全年粗钢产量不超7650万吨的文件。河北省也公布了全年计划,全年河北省将同比去年减产2000万吨,减产压力多集中在非唐山地区。得密切关注限产的节奏。

需求端:建材成交8月至今平均下来,仍然较差,季节性需求下滑明显,可以持续关注成交量及出库数据。在8月宏观数据出台前,重点关注库存的下降速度,如果mysteel周度去库水平平均在60万吨以下,可以认为需求比供应更弱。

从中长期看,成材在基本面上将出现供需双弱,但市场的矛盾点当前在需求。限产即使平控(如果河北严格执行,全年粗钢产量可能比平控更弱),需求的弱势也仍可能使得钢材全年累库,钢材的不确定性较之前更大。

具体策略:

由于供应与需求暂时没有明确的数据可以判断哪个更弱势,故钢材的利润中枢也将短期震荡表现,在8月的宏观数据出台前单边也将是同样的逻辑。相对稳定的可以考虑做多卷螺差。

年度平衡表:

图27:粗钢产量推演

数据来源:银河期货、上海钢联、Wind、海关

图28:粗钢表观需求推演

数据来源:银河期货、上海钢联、Wind

图29:粗钢库存推演

数据来源:银河期货、上海钢联、Wind

图30:粗钢进口推演

数据来源:银河期货、上海钢联、Wind

图31:粗钢出口推演

数据来源:银河期货、上海钢联、Wind

银河期货 颜文超

皖公网安备 34011102000225号

皖公网安备 34011102000225号