消费旺季预期犹存 铅价有望震荡上行

2021-08-25 08:57:11 和讯财经 瑞达期货欢迎关注牛钱网官微(niumoney_com),我们将每日为您提供专业及时、有价值的信息及交易服务。

摘要

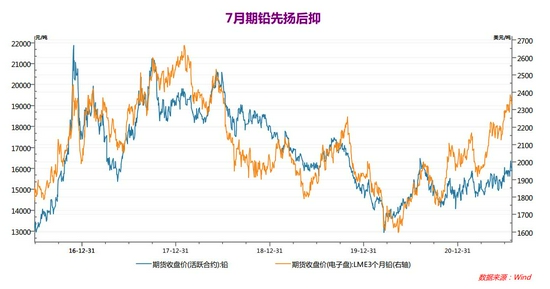

今年7月期铅先扬后抑,上行动能不足,在基本金属普涨下表现最弱,因其金融属性较低,受宏观利多因素影响有限,同时国内铅库存持续上升至记录以来高位,限制铅价上行动力。展望8月份,由于铅矿供应偏紧,且加工费延续回落,令精炼铅价格坚挺,同时铅市季节性消费旺季预期犹存,仍将给铅价带来上行动力,不过仍需警惕疫情避险情绪的反复对于多头氛围的打压。

第一部分 行情回顾

2021年7月期铅先扬后抑,一度触及近一年高位,但在基本金属当中仍表现最弱。期间宏观氛围多空交织,美联储会议纪要暗示可能要比预期更早缩减QE,美元指数高位维稳,随后鲍威尔发表鸽派言论缓和了通胀忧虑。同时中国国常会提出适时运用降准等货币政策工具,市场流动性充足,不过海外疫情避险情绪再起,国内股市重挫则限制基本金属多头氛围。基本面上,铅市下游消费未见明显好转,国内库存刷新纪录以来高点持续限制铅价上行动力,不过LME铅库存续降,加之季节性消费旺季预期支撑,则表现相对坚挺。截止7月30日,沪铅主力2109合约运行区间为16420-15610元/吨,较6月底跌1.61%,结束两连阳。相应的伦铅月度涨幅4.99%,因国内下游需求清淡,且美元指数高位回调。期限结构方面,即铅现货较期货维持贴水状态,升贴水的范围为贴水100-贴水305元/吨;伦铅方面,月内0-3个月LME铅现货较期货升水扩大,截止7月31日,报升水32.75美元/吨。

图表来源:WIND

第二部分 基本面分析与行情展望

一、铅市供需分析

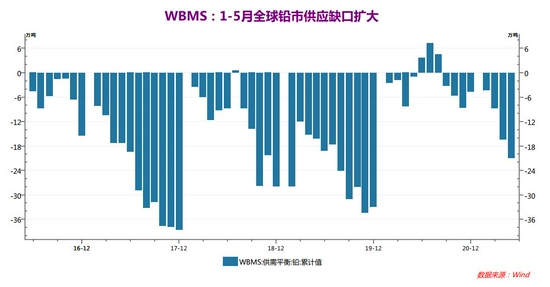

1、全球铅市供应缺口扩大

世界金属统计局(WBMS)公布最新报告显示,2021年1-5月全球铅市场供应短缺21万吨,而1-4月供应短缺16.4万吨,显示供应缺口有所扩大,2020年全年供应短缺12.3万吨。其中1-5月全球精炼铅产量为579.4万吨,同比增加80.2万吨。5月单月全球铅产量为116.98万吨,消费量为125.96万吨,供应短缺8.98万吨。国际铅锌研究小组(ILZSG)最新数据显示,今年1-5月铅市供应短缺4.2万吨,上年同期为短缺3.4万吨,供应缺口有所扩大。同时全球铅市场5月供应短缺1.34万吨,4月为供应短缺3.08吨。

图表来源:WIND

2、供需体现—铅两市库存外减内增

伦铅库存方面,截至7月28日,LME铅库存报61400吨,较6月末下滑19625吨,连降4个月至一年来低位,从季节性角度分析,当前库存较近五年相比维持在较低水平。国内方面,截止7月23日当周,上期所沪铅库存报158073吨,较6月末增加39465吨,连增6个月,累计增加122591吨,刷新历史记录以来最高位。数据显示铅两市库延续外减内增,国内铅市消费未能明显好转限制铅价上行动力。

图表来源:WIND

二、铅市供应

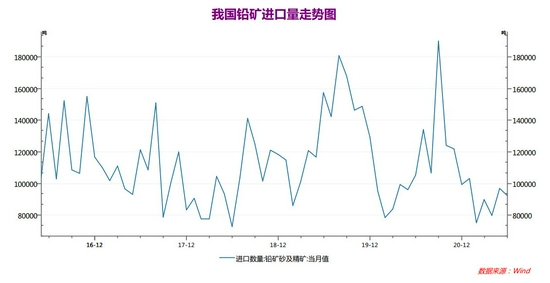

1、铅矿供应仍相对偏紧

我国的铅矿产地分布广泛,但大中型矿床占有储量多且矿山类型复杂,主要分布在内蒙古和云南。据中国海关公布数据显示,2021年6月中国铅矿砂及精矿进口量为9.22万吨,同比下滑12%,环比亦下滑4819.1吨或5%。其中进口自俄罗斯的铅矿为2.1万吨,环比下滑0.5万吨,同比下滑12%。其次是进口自秘鲁的铅矿为1.3万吨,同比下滑50%,环比增加0.7万吨。不过今年1-6月进口俄罗斯的铅矿总计为11.2万吨,同比增加2%,维持我国铅矿进口第一大国的地位。

图表来源:WIND

2、精炼铅-铅产量同比上升

据国家统计局数据显示,2021年6月中国铅产量为64万吨,同比上升11.3%,仍为历年来同期最高水平。1-6中国铅产量为360.9万吨,同比上升20.9%。此外SMM数据显示,2021年6月全国电解铅产量28.28万吨,环比上升7.15%,同比上升5.13%。2021年上半年产量累计同比上涨6.56%。6月份多数电解铅冶炼企业检修结束,同时云南、湖南地区限电影响解除。展望7月,SMM预计7月电解铅产量环比小增至28.4万吨。截止7月28日,长江有色市场1#铅锭均价报15800元/吨,较6月底持平。

图表来源:WIND

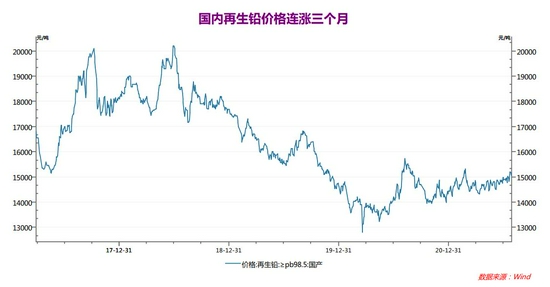

3、再生铅—再生铅产量同比上升

SMM报道,2021年6月全国再生铅产量31.92万吨,环比下滑3.62%,同比增24.43%,2021年上半年累计同比上升86.83%。6月再生铅冶炼企业检修与复产并行,另一方面6月初铅价一度跌破万五关口,打破再生铅成本线,部分炼厂下调生产计划。展望7月,较多冶炼企业检修后复产,预计7月全国再生铅产量增幅超3万吨,至35.62万吨。截止7月28日,再生铅价格为15050元/吨,较6月末上升75元/吨或0.5%,为连涨三个月。

图表来源:WIND

三、铅市消费领域

1、铅市初级消费表现一般

在中国最主要的铅初级消费领域是生产铅酸蓄电池,约占铅总消费的80%。因此铅酸蓄电池的产量很大程度影响了铅的消费量。据我的有色网报道,下游铅酸蓄电池市场消费表现一般,电动自行车铅酸蓄电池旺季消费仍未释放,电池价格上涨幅度有限。河南市场暴雨引发洪涝灾害,大量电动车和汽车浸水后需更换,存在部分需求预期。江浙市场大中型电动自行车铅酸蓄电池生产企业新增订单情况一般,经销商接货情绪不高,企业成品电池库存在30天左右,电池售价维持上涨预期,生产开工率在70%-80%,原料铅锭刚需接货为主。福建和广东市场部分电池出口生产企业订单情况暂无改善,开工率在70%左右,原料铅锭库存一周左右。此外据海关总署数据显示,2021年6月中国出口铅酸蓄电池1719.45万个,环比增18.85%,同比增12.90%;6月进口铅酸蓄电池49.53万个,环比增17.80%,同比增6.09%。

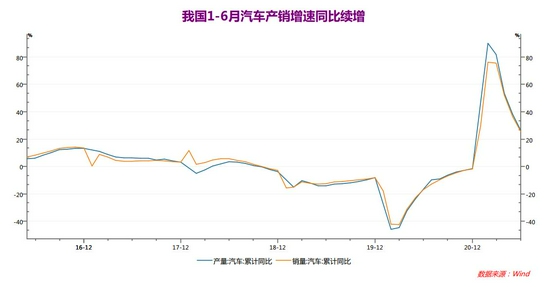

2、终端消费—1-6月汽车产销同比续增

汽车产销方面,中汽协数据显示,2021年6月国内汽车产销分别完成194.3万辆和201.5万辆,环比下降4.8%、5.3%,同比下降16.5%和12.4%。1-6月汽车累计产销分别完成1256.9万辆、1289.1万辆,同比分别增长24.2%和25.6%。中期协将2021年全年我国汽车销量预测调整为2700万辆。1-6月乘用车产销量为984万辆和1000.7万辆,同比增长26.8%和27%,增速高于汽车总体24.2%和25.6%。因受芯片短缺、原材料价格上涨影响。此外,6月新能源汽车产销分别完成为24.8辆和25.6万辆,同比增长1.3倍、1.4倍,环比增长14.3%和17.7%,国家政策层面明确提出至2025年我国新能源新车销量将占总销量20%的目标。1-6月新能源汽车累计产销分别完成121.5万辆、120.6万辆,同比增长均为2倍。

图表来源:WIND

四、8月份铅价展望

2021年8月全球经济增长需要关注的风险点仍在于海外疫情的进展,以及中美关系的不确定性,7月美国访华期间,中国外交部表示表示,中美关系目前陷入僵局,面临严重困难,要求美方停止干涉中国内政、损害中方利益。同时最新美联储会议决议虽不如预期鹰派,但美国经济仍延续复苏,货币缩紧预期犹存。短期经济增长方面,全球7月制造业PMI增速出现分化,尤其是中国制造业PMI延续回落,不利于基本金属延续涨势,不过铅市金融属性较弱,因此宏观方面的不确定性对铅价的冲击影响不大。

至于铅本身基本面而言,上游铅矿供应偏紧,但原生铅及再生铅产量仍高企,同时铅酸蓄电池季节性消费仍疲弱,令国内铅库存延续上升,成为限制铅价上行的原因,不过下游终端消费汽车产销延续攀升则对其构成一定支撑。此外随着天气逐步升温,铅市消费旺季预期来临,加之相较于其他基本金属的同期表现,目前铅价仍处较低位,仍有上行动力,沪铅运行区间关注15400-17400元/吨。

1、中期(1-2个月)操作策略:逢低多为主

具体操作策略

对象:沪铅2110合约

参考入场点位区间:建仓均价在15900元/吨附近。

止损设置:根据个人风格和风险报酬比进行设定,此处建议沪铅2110合约止损参考15400元/吨

后市预期目标:目标关注17400元/吨;最小预期风险报酬比:1:3之上。

2、套利策略:跨市套利—7月两市比值延续下滑,显示伦铅强于沪铅,因美元指数高位回调。随着美元指数止跌企稳,两市比值有望逐步回升,建议可买沪铅(2110合约)卖伦铅(3个月伦铅)。跨品种套利-鉴于期铅季节性消费旺季预期来临,将吸引资金入场,可尝试买铅卖锌(按同现金等额分配头寸)。

图表来源:WIND

3、套保策略:铅价跌至15400元/吨之下,则消费企业可继续为未来的消费进行买入套保,入场比例为20%,在日常经营中以随买随用为主。而沪铅若反弹至17300元/吨之上,持货商的空头保值意愿可上升,比例为20%。

风险防范

若国内铅市季节性消费旺季不旺,则铅价上行动力有限。

若疫情避险情绪升级,令基本金属承压,则铅价涨幅有限,多单注意减仓离场。

皖公网安备 34011102000225号

皖公网安备 34011102000225号