巴西霜冻 & 印度MSP上调20% 国际糖市或迎长期利好

2021-08-09 08:48:21 新浪财经 中信建投期货农产品事业部欢迎关注牛钱网官微(niumoney_com),我们将每日为您提供专业及时、有价值的信息及交易服务。

本报告完成时间 | 2021-08-06 20:35

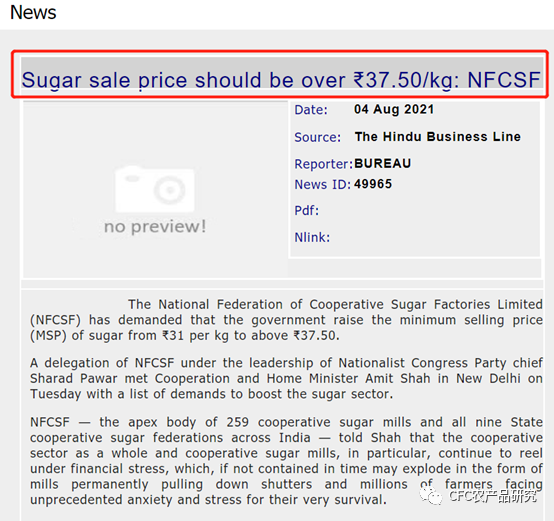

21/22榨季开始巴西干旱和霜冻的消息满城皆知,但是原糖的表现却差强人意,多头的甜蜜信号试图通过进口这根“管道”内盘传输,但是郑糖也始终不温不火;终于在印度合作糖厂联合会(NFCSF)要求政府将糖的最低售价(MSP)从每公斤31卢比提高至37.5卢比的消息出现后,意味着原糖的“天花板”将有机会从18美分/磅的位置上移至22.11美分/磅的位置,ICE原糖价格应声上涨3.9%至18.63美分/磅的高位。

CFC农产品认为霜冻对巴西甘蔗的影响尚未被市场认知。研究表明,霜冻将对下一年度的甘蔗糖分及单产有滞后影响,而食糖的需求端仍有望保持正增长。这将是未来1年的重要事实,且印度MSP或大幅上行20%,叠加后期印度糖出口转内销的政策预期,国际糖市的强势格局仍有望延续。

本文重点:

1-霜冻的影响并不会止步于21/22榨季

2-印度 MSP :37.5美分/磅的前因后果

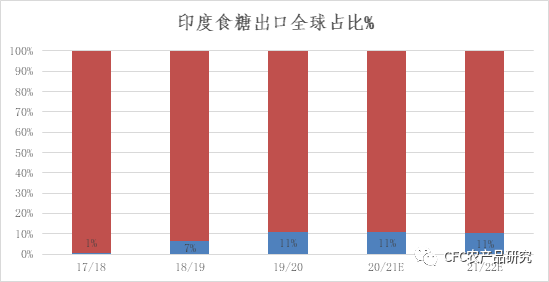

3-制醇的分流——印度不再是全球白糖(5693, 48.00, 0.85%)出口贸易流的贡献者

4-内盘库存压力虽大,但“消费旺季”有迹可循

数据:WIND,CFC农产品研究

大宗商品普遍在全球周期性的红利中释放多头的信号时,终于在巴西的减产、印度天花板压制上调、疫情之后消费回暖的预期下,糖显露出强劲的多头信号。

霜冻的“甜蜜信号”不会止步于21/22榨季,“甜蜜的保质期”或维持到22/23榨季

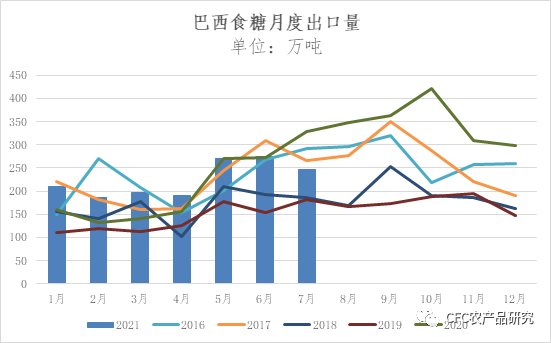

每年6月至9月是巴西霜冻的高发期,而21/22榨季至今为止,霜冻已在巴西大陆上以出现了三次,无疑让本就饱受干旱迫害的甘蔗地不堪一击,机构纷纷大幅下调巴西产量的预估,StoneX将本季巴西中南糖产量预估下调至 3,460 万吨,低于5月预测的 3,570 万吨,比20/21榨季的3,840万吨产量低 10%;丰益国际预计 2021/22 年度的糖产量仅为 2800 万吨左右;随着全球第一大食糖生产国的大幅减产,预计 2021/22 年度全球糖供应平衡将从 5 月份的 170 万吨过剩转向 100 万吨短缺。

此外减产的“实锤”预计会随着提前受榨更早的落锤,由于干旱和霜冻的影响,巴西中南部本季度的压榨周期要比往年短很多,预计会缩短30-60天,减产的真实数据将会在8-9月份或是更早的双周报中明显地反映出来。更有外媒表示,7月的巴西双周报无论是食糖还是乙醇的供给,都将是本榨季最后一次向上曲线。

然而,霜冻带来的影响并不止步于21/22榨季,连续的霜冻会导致除细胞、组织、器官受损和坏死,其体内的蔗糖分会逐渐降低,同时还会出现还原糖、胶体和蔗汁酸度增加的现象,降低产糖率和品质。其中,宿根蔗的蔗糖分、锤度比新植蔗下降多。

学者调研发现桂中自然冻害后的田间甘蔗蔗糖分,发现低温下蔗糖分均出现了不同程度的降低,降低了 0.21%~0.48%(绝对值),宿根蔗蔗糖分降幅比新植蔗大;简纯度降低了0.37%~1.48%(绝对值)

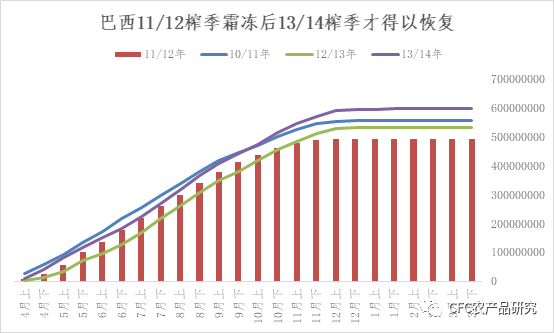

随着宿根受到影响,22/23榨季的产量也将深受其害,这种霜冻的滞后影响在历史情况中也能得到证实。

2011年巴西经历了21世纪最为严重的干旱,11/12榨季的甘蔗压榨量同比减少11.45%,12/13榨季产量有恢复但是依然未恢复至10/11榨季的水平(减少4.3%),直到霜冻发生的第三个榨季甘蔗的压榨量才得到恢复。

数据:UNICA,CFC农产品整理

因此,本年度的霜冻影响将不止影响21/22年度甘蔗的产量,22/23榨季的甘蔗产量也将受到影响,作为全球第一大食糖生产国,食糖产量将连续两年不及往年,在原本食糖消费稳定上升的过程中,留给市场的将是一张供给趋紧的供需平衡表,也给国际糖市奠定了偏多的基调。

印度——定价权的所有者有望抬高糖价的天花板

印度食糖供需平衡表 单位:万吨 | ||||||

榨季 | 期初库存 | 糖产量 | 进口量 | 出口量 | 消费量 | 期末库存 |

14/15 | 750 | 2830 | 0 | 110 | 2560 | 910 |

15/16 | 910 | 2510 | 0 | 166 | 2480 | 774 |

16/17 | 774 | 2030 | 50 | 0 | 2450 | 404 |

17/18 | 404 | 3261 | 0 | 45 | 2550 | 1070 |

18/19 | 1070 | 3316.1 | 0 | 380 | 2550 | 1456.1 |

19/20 | 1456.1 | 2890 | 0 | 580 | 2700 | 1066.1 |

20/21E | 1066.1 | 3376 | 0 | 700 | 2800 | 942.1 |

数据:CFC农产品研究

在供给偏紧的国际市场中,缺糖的巴西只能为糖下方提供支撑,谁有糖谁才具备定价的话语权,巴西由于减产和高昂的海运费,出口量远不及往年,但是印度得益于产量的上涨和高企的原糖价格,实现不依靠政府补贴即可实现出口获利的出口放量机会,但是也正是因为如此,18美分/磅的价格成为了原糖的天花板,巴西减产闹得如此风风火火,但是糖价一旦到18一线,就迅速回落。

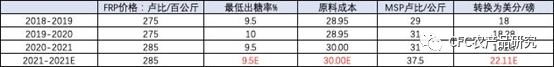

原糖价格攥在有糖的印度手中,而目前随着印度合作糖厂联合会(NFCSF)要求上调最低售价的呼声响起,来自天花板的压制有望上调至22.11美分/磅。

转换单位为MSP价格由18.28美分/磅涨至22.11美分/磅。

数据:CFC农产品研究

印度MSP:37.5美分/磅的前因后果

2018年,印度将糖的最低售价MSP和甘蔗的公平报酬价格FRP联系起来,2019年随着FRP的价格上调,MSP的价格也由29卢比/公斤上修至31卢比/公斤,随后MSP维持稳定并延续至今;20/21年FRP的价格进一步上修,但是MSP的价格并未得到上调。按照印度糖业和政府达成的共识,糖厂用于支付蔗款和糖厂的营业收入的比例应该为0.7:1,转化成MSP价格应该为37.5卢比/公斤,据了解印度目前的生产成本为36卢比/公斤,高于最低售价。

收购价格高、生产成本高、出厂价格低,糖厂拖欠高昂的蔗款,据悉在 2020-21 年的压榨季节,种植者向糖厂提供了价值 14,000 千万卢比的甘蔗,但蔗农只收到了4448 千万卢比的蔗款。而上调最低销售价格可以在不给政府带来任何财物的负担的情况下,立即提高仓库中糖库存的估值,帮助陷入困境的糖厂的现金流动性,进而有助于支付农民的甘蔗欠款。

印度的E20计划制醇的分流也为食糖的牛市埋下了伏笔

作为全球第三大石油进口国,印度80% 的原油依赖于进口,也成为了印度政府除了甘蔗过剩问题的另外一项负担,而大力发展将过剩甘蔗转制乙醇燃料,成为一举两得的方式。印度政府发表声明,计划在2025年之前将汽油中乙醇的比例提高20%,比之前设定的目标提前了五年。

数据:ISMA,USDA,CFC农产品整理

制醇的分流——印度不在成为全球白糖贸易流的贡献者

21/22年印度过剩的食糖预计为800-900万吨,而印度计划在2021/22榨季实现的E10计划需要乙醇40亿升,将分流近400万吨的食糖生产,进而可出口食糖量将逐渐减少,所以未来榨季随着印度乙醇产能的扩张,进而影响全球糖价的走势。

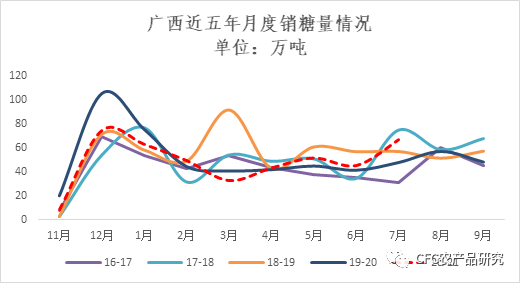

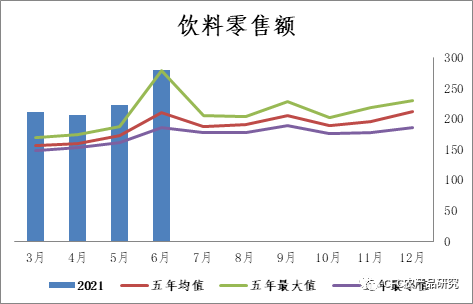

内盘库存压力虽大,但“消费旺季”有迹可循,内盘未来甜蜜可期

由于进口的放量,库存成为郑糖向上突破的制肘,全国7月的产销数据虽未发布,但是地方的销量数据显示出大众期待的“消费旺季”在露出端倪,下游的饮料生产情况也呈现出稳步上涨的趋势。

数据:ISMA,USDA,CFC农产品整理

因此,无论国际还是国内的基本面,留给市场的都是甜甜蜜蜜的多头信号,并且包括巴西霜冻、印度E20计划、印度最低销售价格的上调和国内食糖的减产带来的影响也绝非短期趋势行情,而是全球供需形势的改变,原糖20美分的期待或近在咫尺。

实习生:陈家谊对本文有重要贡献

身处信息过剩的时代,数据在不断轰炸本已高度疲惫的身心,噪音是需要被过滤的。豆粕(3557, 21.00, 0.59%)也并非一个类似鸡蛋(4577, -14.00, -0.30%)短周期的商品,因此笔者认为我们的报告和研判也应该是低频的,流水不争先,而争滔滔不绝。

CFC 农产品团队是一个由众多有趣、好奇、专注的脑细胞链接的思维网络,只是碰巧遇到了农产品和金融衍生品的范畴,希望能长期站在少数人的立场,还你一个经得起推敲的真相。量化只是我们的一个侧影,我们更多地活跃在田间 地头、机械车间、论文知网和观点的杯盏觥筹。加入我们,许诺随时与您来一场头脑风暴……

作者姓名:田亚雄

期货投资咨询证书号:Z0012209

皖公网安备 34011102000225号

皖公网安备 34011102000225号