需求改善产能投放预期并存 烯烃先扬后抑

2021-04-16 08:51:34 和讯期货 中信建投期货欢迎关注牛钱网官微(niumoney_com),我们将每日为您提供专业及时、有价值的信息及交易服务。

摘要:

聚烯烃经过一波回调后,利空因素已得到一定程度的反应。尽管新产能投放预期渐起,但检修也将进入高峰季,叠加3-4月国内净进口同比大概率明显下降,5月合约面临的供给增速相对偏中性。前期高价聚烯烃打压了下游采购积极性,随着近期聚烯烃价格的下调以及下游成本的逐渐向下传导,叠加传统“金三银四”的旺季预期,5月合约供需矛盾并不十分突出,不排除短期聚烯烃有一定反弹空间。中长期来看,二季度投产计划集中,若新产能顺利释放,远月合约压力相对较大。4月聚烯烃可能在需求改善以及新产能投产预期再起的过程中先扬后抑。

操作策略:

操作上,L2105/PP2105可尝试逢低短多,设置好止损,L2109/PP2109可关注反弹试空机会。

风险因素:油价大幅下跌,需求持续弱势,进口超预期等。

一、行情回顾

春节后聚烯烃大幅上涨,导致下游成本传导不畅,对高价原料接货力度减弱,聚烯烃经过一段时间区间震荡后回落下行。截止3月26日,L2105与PP2105分别收于8645和8953元/吨,收盘价较前一个月分别下跌2.70%和4.22%。国内聚烯烃现货价格也多有下跌,但外盘价格相对坚挺,导致国内进口利润窗口持续处于关闭状态。

图1:L2105盘面走势(日K线)

数据来源:博易云,中信建投期货

图2:PP2105盘面走势(日K线)

数据来源:博易云,中信建投期货

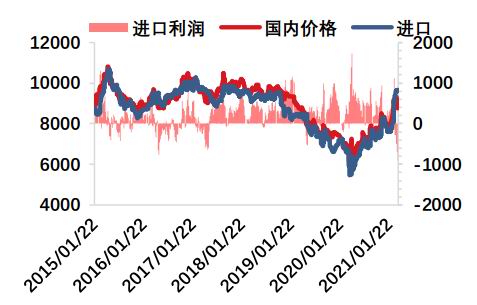

图3:PE内外盘价格及价差

数据来源:Wind,中信建投期货

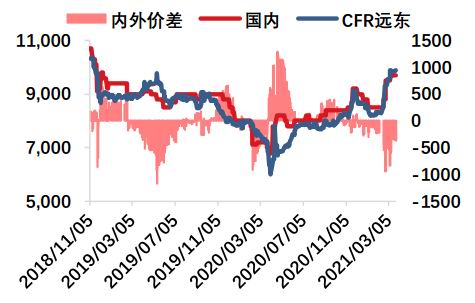

图4:PP内外盘价格及价差

数据来源:Wind,中信建投期货

二、价格影响因素分析

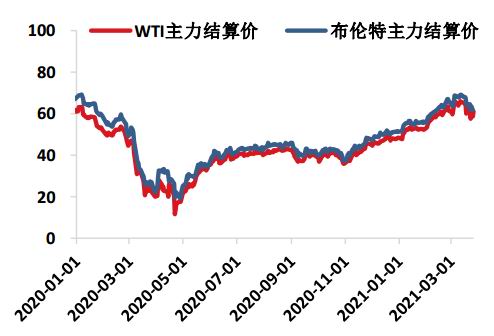

1、原油波动剧烈,关注OPEC+会议与疫情形势

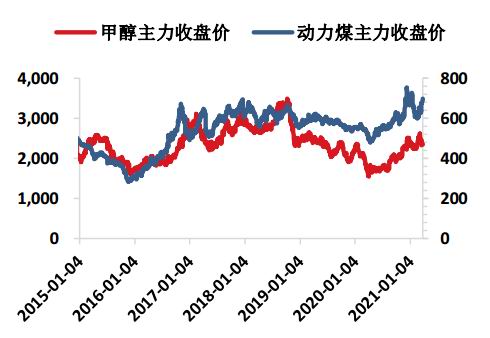

3月初OPEC+意外维持产量稳定,国际油价继续冲高,然而欧美疫情再度恶化叠加欧洲疫苗问题,叠加美国原油库存连续四周增长,需求担忧情绪再起,国际油价自高位回落。截止3月26日,WTI主力合约和Brent主力合约分别报收60.97美元/桶和64.57美元/桶,较上月底分别下跌0.53美元/桶和1.45美元/桶。近期OPEC+会议将讨论5月原油生产情况,考虑到近期欧洲疫情风险仍高,OPEC+大幅增产可能性不大,且前期协议将延续至4月底,因此短期油价出现深跌的概率偏小。3月甲醇冲高回落,随着价格下跌后下游接受力度有所增强,甲醇有止跌迹象。后期甲醇重点关注春检以及进口情况。

图5:国际原油价格

数据来源:Wind,中信建投期货

图6:甲醇和动力煤价格

数据来源:Wind,中信建投期货

2、05合约供给压力中性,新产能施压远月合约

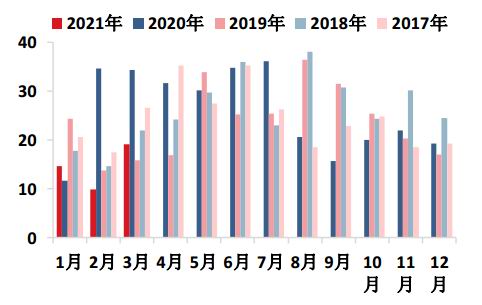

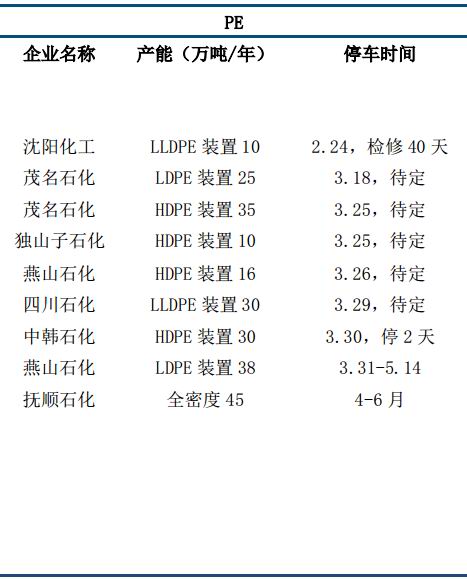

3月PE与PP检修力度环比有所加大。根据卓创资讯估测,3月PE停车检修损失产量在6万吨左右,PP损失量在19万吨左右,分别较2月增加约1.3万吨和9.3万吨。4月计划内检修将继续增加,预计损失产量也有进一步增长。

新装置方面,龙油石化55万吨/年聚丙烯装置均已出合格品。东明石化年产能20万吨的PP装置也已出产品。4月,连云港(601008,股吧)石化与龙油石化合计80万吨/年的PE装置计划投产;中韩石化、东华能源(002221,股吧)、青岛金能以及天津石化合计175万吨/年的PP装置计划开车。5-6月PE与PP分别有年产能超过200万吨和150万吨的装置计划投产。后期国内聚烯烃新产能释放压力将逐渐加大,由于新装置从开车到出产品还需一段时间,4月新装置带来的实际产品增量相对有限,具体需关注新装置实际释放节奏。

图7:聚乙烯月度损失量

数据来源:Wind,中信建投期货

图8:聚丙烯月度损失量

数据来源:Wind,中信建投期货

表1:PE和PP检修装置及计划检修

数据来源:卓创资讯,中信建投期货

2021年1-2月国内PE与PP累计进口量同比有所增长。隆众数据显示,1-2月PE总进口量256.29万吨,同比增加8.37%;PP进口量80.02万吨,同比增加2.04%。由于2月美国多家石化企业减停产,货源偏紧,国内出口利润窗口打开。尽管美国意外停车装置部分恢复,但货源偏紧状态暂未完全恢复,且中东聚烯烃检修装置将增加,截止3月底,外盘价格依旧坚挺,且国内进口利润持续关闭,预计4月国内净进口量依旧偏低,有利于缓解国内聚烯烃供给端带来的压力。

图9:PE进口量统计

数据来源:卓创资讯,中信建投期货

图10:PP进口量统计

数据来源:隆众资讯,中信建投期货

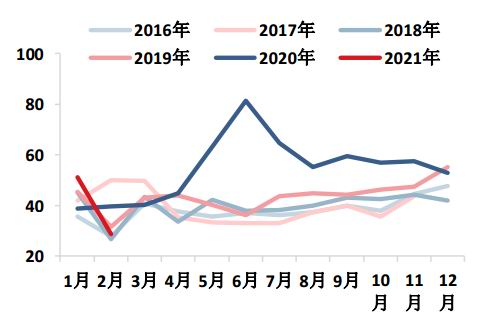

图11:PE线性生产比例

数据来源:卓创资讯,中信建投期货

图12:PP拉丝生产比例

数据来源:卓创资讯,中信建投期货

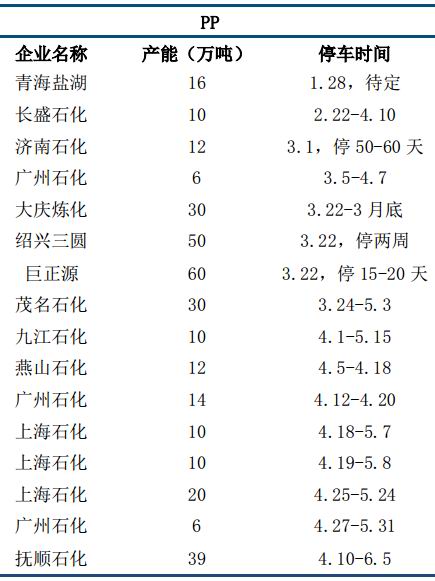

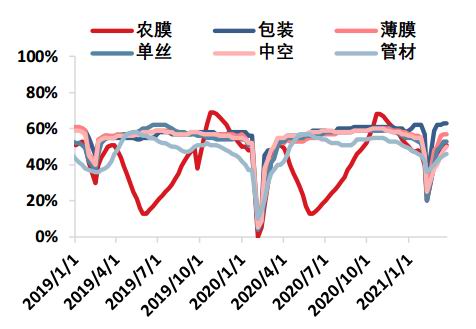

3月PE线性生产显著回升至相对高位,PP拉丝排产比例波动幅度较大。卓创数据显示,截止3月26日,LLDPE排产比例为42.6%,较2月底提高8.78个百分点;PP拉丝排产比例为33.35%,较2月底提升0.43个百分点。当前LLDPE排产比例处于同期高位,PP标品排产比例处于偏低水平。

3、原料高价抑制需求,4月暂不过分悲观

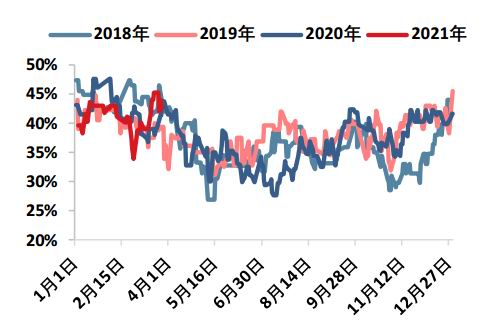

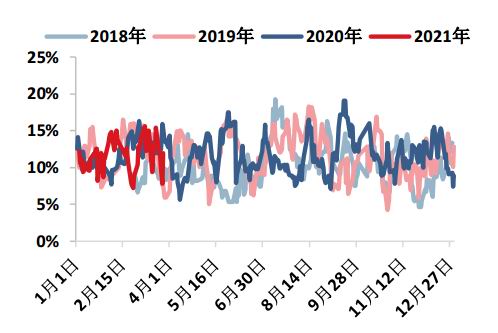

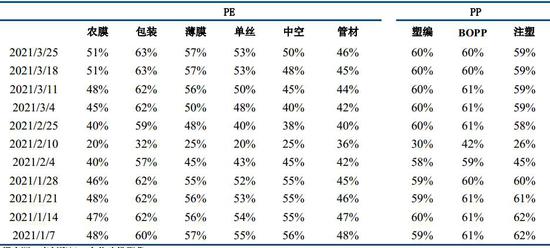

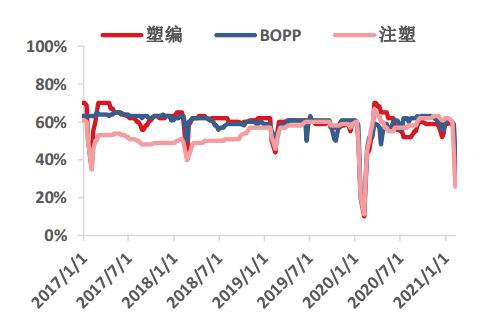

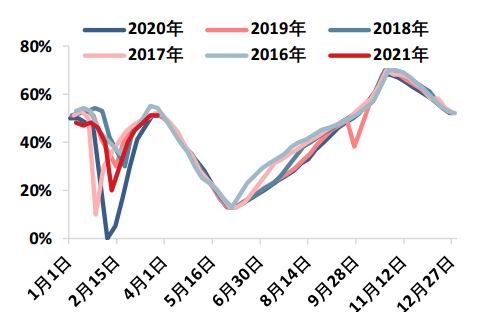

3月PE下游开工率继续回升,PP下游行业开工率多维持稳定,其中BOPP行业开工率月中出现小幅下滑。尽管聚烯烃下游开工率多稳定中有升,但工厂对高价原料接受有限,使得聚烯烃需求表现偏弱。据市场反应月底市场低价成交略有改善。考虑到前期下游刚需采购,原料库存并不高,同时传统“金三银四”旺季预期尚存,暂且对需求不过分悲观。不过,当前仍需继续关注市场成交积极性能否持续或者明显改善,若需求持续弱势,则聚烯烃价格反弹动力也将受限。

表2:PE和PP下游行业开工率

数据来源:卓创资讯,中信建投期货

图13:PE下游开工率

数据来源:卓创资讯,中信建投期货

图14:PP下游开工率

数据来源:卓创资讯,中信建投期货

图15:农膜行业开工率季节性

数据来源:卓创资讯,中信建投期货

图16:塑编行业开工率季节性

数据来源:卓创资讯,中信建投期货

4、库存消化速度偏慢,关注需求改善力度

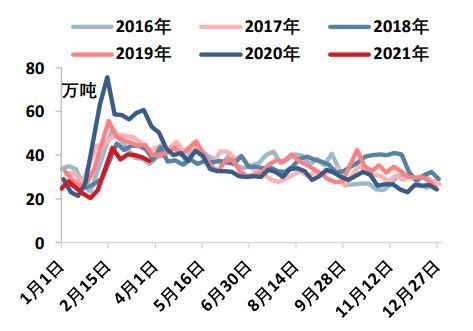

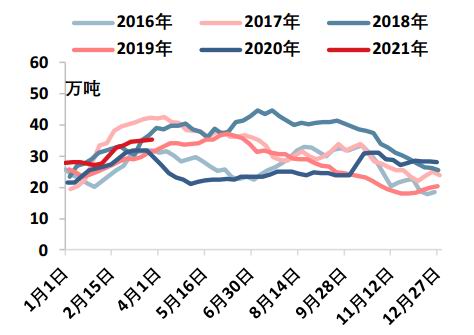

图17:国内PE石化库存

数据来源:卓创资讯,中信建投期货

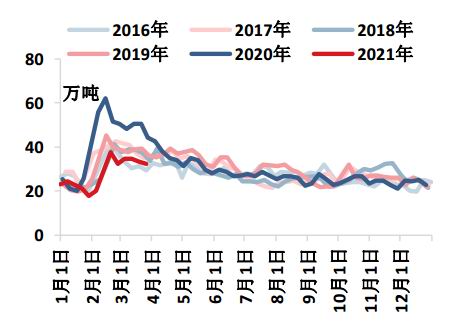

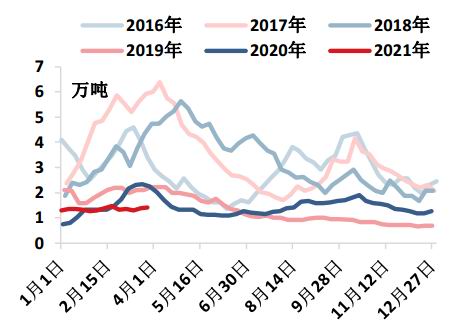

图18:国内PP石化库存

数据来源:卓创资讯,中信建投期货

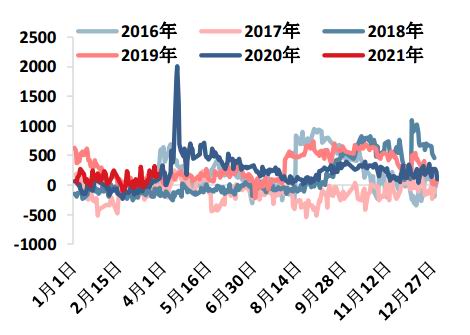

图19:PE港口库存

数据来源:卓创资讯,中信建投期货

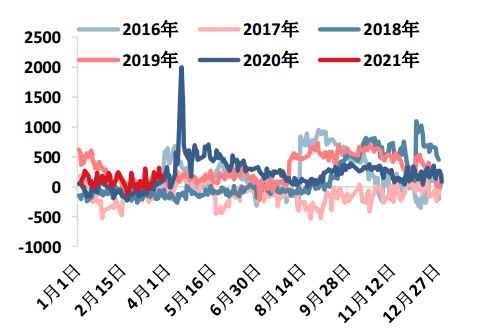

图20:PP港口库存

数据来源:卓创资讯,中信建投期货

尽管今年春节期间聚烯烃石化库存累积幅度并不高,但由于下游对高价原料抵触情绪较浓,节后石化库存消化速度较慢。卓创资讯统计,截止3月26日,PE和PP石化库存分别为37.5和32.5万吨,分别较2月底减少0.5万吨和增加0.1万吨;PE港口库存35.25万吨,较上月底增加1.75万吨;PP港口库存1.4万吨,较2月底增加0.07万吨。当前聚烯烃库存压力并不高,4月重点仍需关注需求端恢复情况。

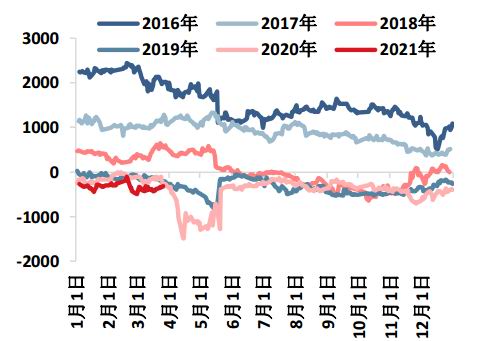

5、价差分析

期现价差:3月L与PP主力基差震荡走强后有所回调。截止3月26日,L主力华北基差为105(较上月底+15);PP华东主力基差为147(较上月底+144)。

图21:塑料主力合约基差

数据来源:Wind,中信建投期货

图22:PP主力合约基差

数据来源:Wind,中信建投期货

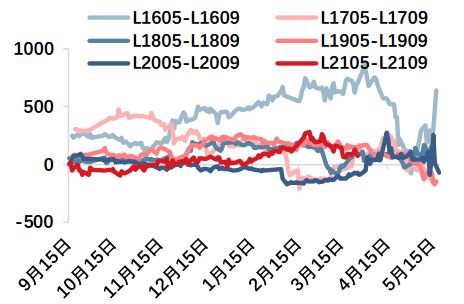

跨期价差:3月塑料和PP的5-9合约价差先扩大后收窄。截止3月26日,L2105-L2109与PP2105-PP2109价差分别为75(-120)和304(-120)。由于二季度计划投产的新产能较大,对远月合约压力更大,预计5月合约相对强于9月合约。

图23:塑料05合约与09合约价差

数据来源:Wind,中信建投期货

图24:PP05合约与09合约价差

数据来源:Wind,中信建投期货

跨品种价差:3月PP与L价差区间波动,截止3月26日,L2105-PP2105价差为-308(+154),L2109-PP2109价差-79(+154)。

图25:L05合约与PP05合约价差

数据来源:Wind,中信建投期货

图26:L09合约与PP09合约价差

数据来源:Wind,中信建投期货

三、行情展望与投资策略

综合而言,聚烯烃经过一波回调后,利空因素已得到一定程度的反应。尽管新产能投放预期渐起,但检修也将进入高峰季,叠加3-4月国内净进口同比大概率明显下降,5月合约面临的供给增速相对偏中性。前期高价聚烯烃打压了下游采购积极性,随着近期聚烯烃价格的下调以及下游成本的逐渐向下传导,叠加传统“金三银四”的旺季预期,5月合约供需矛盾并不十分突出,不排除短期聚烯烃有一定反弹空间。中长期来看,二季度投产计划集中,若新产能顺利释放,远月合约压力相对较大。4月聚烯烃可能在需求改善以及新产能投产预期再起的过程中先扬后抑。

操作上,L2105/PP2105可尝试逢低短多,设置好止损,L2109/PP2109可关注反弹试空机会。

皖公网安备 34011102000225号

皖公网安备 34011102000225号