镍长线看涨不变 短线需调整修复

2021-03-19 17:03:51 和讯期货 新浪网欢迎关注牛钱网官微(niumoney_com),我们将每日为您提供专业及时、有价值的信息及交易服务

研究结论

菲律宾仍处于雨季,镍矿资源紧缺招标价走高,海运费提升

国内电解镍生产相稳定,俄镍等进口比较充足,镍豆依然紧俏

国内镍铁产量增加,库存下降,说明整体需求并不是太差,这与不锈钢产量矛盾

不锈钢产量下降,但库存节后快速回升,300冷轧卷板库存创新高

全球精炼镍产量提升有限,不锈钢扩张以及新能源汽车提升精炼镍产量。硫酸镍短缺,通过镍豆需求提升来支撑镍价

风险点:

1、宏观面发生改变

2、新能源汽车政策改变以及产销数据不及预期

3、不锈钢产量异常变化

4、疫情影响

一、行情回顾

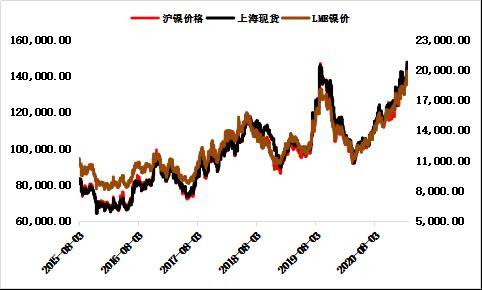

图1:最近走势回顾

资料来源:大越期货

2月份恰逢中国春节,节前价格有一定调整,主力资金月初减退价格下行,节前一周再次增仓拉升价格。节后有色整体走高,铜铝铅锌低库存周期受到资金短期青睐,镍价也被带动走高表现,加上外围有数亿美元的刺激,大综商品集体走强一波。LME与沪镍都创出了几年内新高,突破了印尼禁矿时价格的高点。由于镍在有色中库存并不低,自身的上涨推动力上一波已经有所消化,所以调整来得较快且幅度大,截止2月26日收盘,主力合约价格已调整至140490元/吨。

二、镍产业分析

1.镍矿:偏紧格局不变,矿资源紧缺招标价抬升

图2:红土镍矿价格

数据来源:我的有色

图3:镍矿库存(港口)

数据来源:我的有色

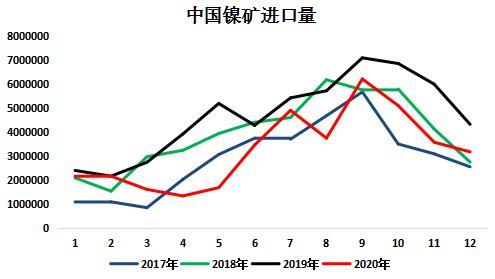

图4:镍矿砂及精矿进口量

数据来源:我的有色

镍矿价格:

2月矿价继续稳中有升,上半个月由于春节因素价格波不大,节后价快速反映,加上原油价格坚挺,海运费不断的的价,镍矿从可出现了较大幅上涨。菲律宾1.5%品味中高品镍矿价格比上月末上涨13美元/湿吨,报价于81美元/湿吨。菲律宾1.4%品味中品矿价格小幅上涨12美元/湿吨,报于74美元/湿吨。国内连云港(601008,股吧)报价上涨至821元/吨。

镍矿进口量:

海关数据,2020年1-12月中国镍矿进口总量3910.3万吨,同比减少30.27%。其中1-12月中国自菲律宾进口镍矿量3197.32万吨,同比增加188.81万吨,增幅6.28%。1-12月自印尼进口镍矿量339.44万吨,同比减少85.69%。1-12月自其他国家进口镍矿量373.54万吨,同比增加146.11万吨,增幅64.25%。

目前印尼禁矿持续,菲律宾矿仍处于雨季,3月雨季结束前正常的进口量会比较低。

镍矿库存:

2021年2月26日镍矿港口库存总量为756.68万湿吨,较上月末减少93.46万湿吨,降幅10.99%。其中菲律宾镍矿为719.68万湿吨,较上月末减少77.46万湿吨,降幅9.72%。从品味分类来看,截止2月26日低品镍矿库存为147.5万吨,中品镍矿库存454万吨,高品镍矿库存为155万吨。

目前仍处于雨季,菲律宾船运受到限制,今年镍矿资源比较紧张招标价格不断走高,加上原油坚挺,海运费上升,镍矿价格可能继续走高,直至雨季结束后再看供应情况而定。

2.镍铁:国内小幅增产,库存下降,与下游匹配度成疑

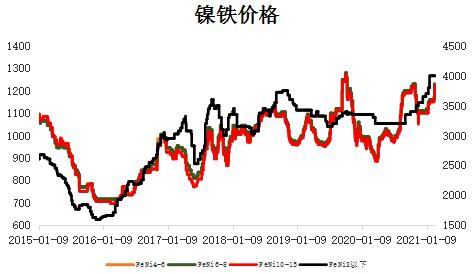

图5:镍铁价格

数据来源:我的有色

图6:镍铁产量

数据来源:上海有色

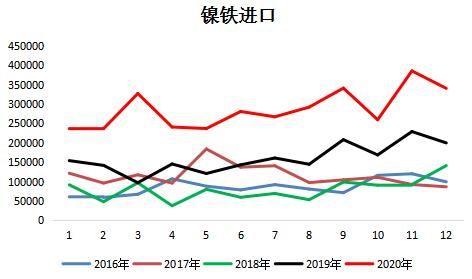

图7:镍铁进口量

数据来源:我的有色

图8:镍铁库存

数据来源:我的有色

图9:印尼外铁产量

数据来源:我的有色

图10:印尼新增产能计划

数据来源:我的有色

镍铁价格:

2月份价格稳中有涨,涨价主要集中在月末几天,也就是矿价上涨这几天,说明目前价格受成本支撑。截止2月26日,山东高镍铁报价1230元/镍,比1月末上涨了70元/镍。低镍铁报价4000元/吨,与1月末持平。

镍铁产量:

2020年1全国镍生铁产量环比增3.27%至3.86万镍吨。高镍铁1月产量为3.16万镍吨,环比增5.74%。低镍铁1月产量为0.7万镍吨,环比减6.58%。

2月全国镍生铁产量预期环比下降6.86%至3.59万镍吨,其中高镍生铁环比下降6.51%至2.95万镍吨,低镍生铁环比下降8.45%至0.64万镍吨,2月份产量的大幅下滑除了与自然天数有关外,高镍生铁2月份仍有铁厂产量继续下滑,低镍生铁因200系不锈钢厂2月减产仍续产量降幅要高于高镍生铁。

印尼镍铁产量1月再次回升,产量45.44万吨,折合6.25万吨,是有统计以来单月最高值。

镍铁进口量:

2020年12月中国镍铁进口量34.04万吨,环比减少4.49万吨,降幅11.66%;同比增加14.06万吨,增幅70.36%。其中,12月中国自印尼进口镍铁量25.60万吨,环比减少5.68万吨,降幅18.15%;同比增加11.94万吨,增幅87.47%。

2020年1-12月中国镍铁进口总量344.34万吨,同比增加79.89%。其中自印尼进口镍铁量272.80万吨,同比增加99.55%。

随着中国镍铁减产,而印尼大幅增产,从印尼进口镍铁的趋势已经非常清晰。镍铁的进口量可能会成为镍铁国内供给的重要变量。

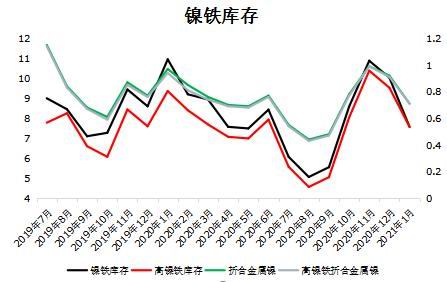

镍铁库存:

镍铁的库存1月份比12月份继续回落,下降了2.46万吨,折合金属镍0.21万吨。

1月的产量数据以及库存数据,说明目前镍铁下游不锈钢的消化不错,但从不锈钢的产量来看,300系产量下降,对镍铁需求并没有提振作用,这里产生一定矛盾,目前镍铁价格坚挺,主要还是成本因素支撑,并非供需面有好转,后期恐仍会有较大压力。

3.不锈钢:全球产能扩张持续,1月国内产量继续下降,节后库存大幅增加

图11:国内不锈钢粗钢产量

数据来源:我的有色

图12:全球不锈钢产量

数据来源:我的有色

图13:不锈钢库存

数据来源:我的有色

图14:不锈钢生产成本

数据来源:不锈钢交易中心

不锈钢价格:

不锈钢现货价格在2月份继续大幅上涨,无锡地区价格从15850元/吨,上涨至16600元/吨。佛山地区价格从15900元/吨,上涨至16700元/吨。上海与杭州地区的现货报价也分别上涨了750元/吨和800元/吨。

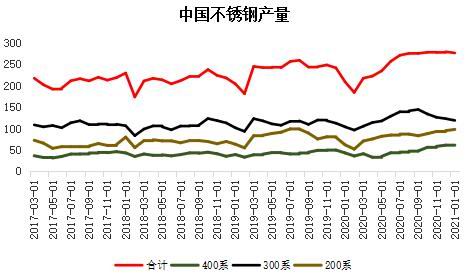

不锈钢产量:

12月份不锈钢粗钢产量278.69万吨,其中200系产量94.84万吨;400系产量61.03万吨;300系产量122.82万吨,环比下降2.51%。1月份不锈钢粗钢产量275.88万吨,其中200系产量97.67万吨;400系产量59.53万吨;300系产量118.68万吨,环比下降3.4%。

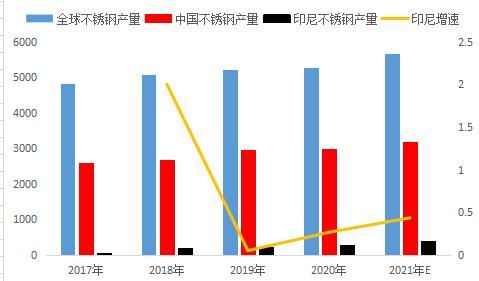

2020年中国和印尼不锈钢产量分别增长134万吨和59万吨,但因其他国家不锈钢产量受疫情影响下降,全球不锈钢产量预计增量仅为58万吨。2021年随着海外消费复苏,2021年预计中国和印尼不锈钢产量分别增长181万吨和122万吨,全球不锈钢产量预计较2020年增长370万吨。

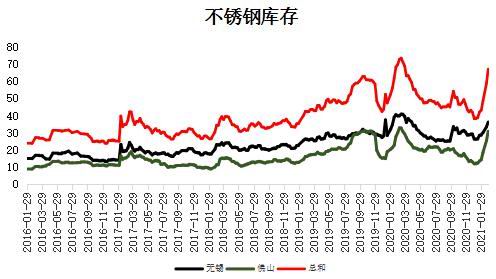

不锈钢库存

截止2月26日,无锡库存为36.19万吨,佛山库存30.79万吨,两地总和66.98万吨,环比上升8.27万吨。目前的库存再次达到偏高水平。300系冷轧卷板库存同样大涨,两地总和达到了27.38万吨,创近5年来新高。

从不锈钢来看,最大的矛盾就是库存太高,节后库存快速上升与预期的需求上升有很大差别,目前价格坚挺个人认为一方面有黑色系的因素,另一方面镍价上涨以及镍矿价格上涨的被动拉升,与基本面有一定背离。

4.电解镍:全球传统镍生产增幅有限,国内目前生产线纷纷转移至硫酸镍,进口增加供应,新能源汽车预期提升镍需求

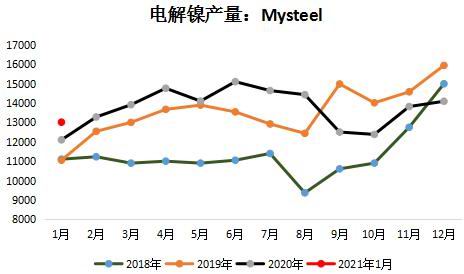

图15:电解镍月产量图

数据来源:我的有色

图16:精炼镍及合金进、出口量

数据来源:我的有色

图17:国内精炼镍库存

数据来源:我的有色

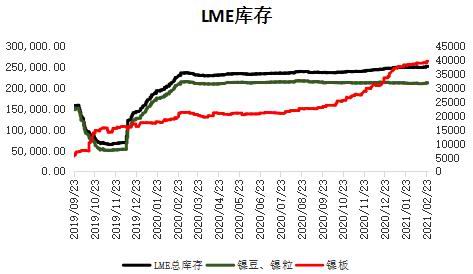

图18:LME库存变化

数据来源:大越期货

图19:进口镍盈亏情况

数据来源:大越期货

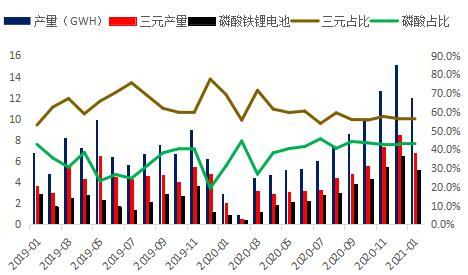

图20:新能源电池情况

数据来源:中汽协

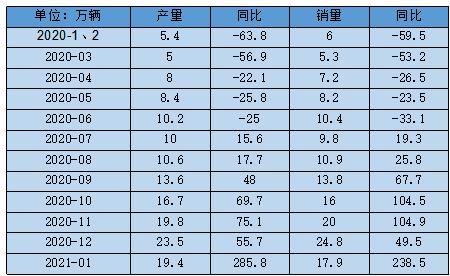

表1:新能源汽车产销情况

资料来源:大越期货中汽协

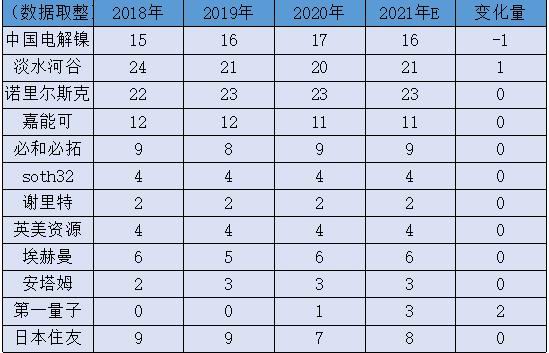

表2:全球传统镍生产企业情况

资料来源:大越期货 中汽协

电解镍产量:

2021年1月中国精炼镍产量13011吨,环比减少7.66%,同比增加7.53%。1月甘肃、新疆地区受常规季节性影响产量小幅减少;天津地区复产,目前产量较低;山东、吉林、广西等地区仍处于停产当中。预估:2021年2月产量预估13050吨,环比增加0.30%,同比减少1.73%。

从全球来看,2021年整体的增量并不大,自从2016年电解镍产量达到峰值以来,这五年来基本都是在调整,202年第一量子恢复了生产,但由于疫情整体产量不高,2021年可能会有一定上升。中国产量可能会小幅下降,因为一些产能都转移去生产硫酸镍,所以会有小幅下降。

精炼镍及合金进口:

2020年12月中国未锻轧非合金镍进口总量11881.603吨,环比11月进口量减少991.863吨,降幅7.7%;同比2019年12月增加1728.07吨,增幅17%。

2020年12月未锻轧非合金镍出口量2062.354吨,环比11月增加1622.103吨,增幅368.45%,同比2019年12月减少1090.766吨,降幅34.6%。

从进口利盈来看,2月份节后波动比较大,进口窗口有持续打开且利润比较可观,存在进口的可能性。这对于后期进口增加存在一定有利条件。

镍库存:

LME库存整体小幅上升,2月26日LME库存量为251130吨,比上月末增加了2244吨。其中镍豆库存211566吨,比上月末增加1068吨,镍板库存39564吨,比上月末增加1176吨。

国内库存筑底反弹,其中交易所库存转为仓单,保税区库存以及现货镍板库存有一定提升。保税区与现货镍板的库存增加,主要是近一个月有不少俄镍等进口镍到货,使得库存增加。截止2月26日,全国电解镍库存总和达到了4.15万吨,连续三周反弹。

下游消费:

从1月的下游数据来看,不锈钢产量仍呈现下降趋势,对镍的需求并没有太多的提振作用。

新能源汽车以及三元电池数据表现较佳。1月新能源汽车的产销数据同比大幅度上升,环比小幅下降,但大家要知道1月本就是汽车的消费淡季,能有这样的数据已经比较乐观。三元电池的数据也不错,1月产量6.8GWH,占比56.8%。

从二个产业链来看,目前仍然是新能源汽车产业链对镍需求有一定增速,特别是随着硫酸镍价格上涨之后,镍豆自溶的情况更加普遍,镍豆现货非常紧俏,甚至达到了一豆难求的地步,镍豆对镍价有强支撑。

个人认为接下来就是考验新能源汽车真正的时间点,汽车行业一般要到4、5月才会有消费旺季,1月份的惯性承接之后,2、3月能否继续维持比较关键。

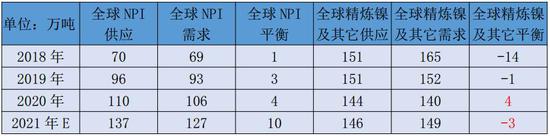

5.供需平衡表:原生镍过剩,精炼镍由过剩向转缺转变

图21:全球供需平衡图

资料来源:大越期货、国际镍业研究组织

国际镍业研究小组(INSG)公布的最新数据显示:2020年12月全球镍市供应过剩14,600吨,11月修正后为过剩7,400吨。2020年全年全球镍市供应过剩122,900吨,2019年供应短缺32,200吨。

表3:全球NPI与精炼镍供需平衡

资料来源:大越期货、国际镍业研究组织

2021年整体镍铁产量会有提升,而精炼镍的产量提升有限,相反不锈钢以及新能源汽车的需求提升使得精炼镍的供需由过剩向短缺转变,有利于电解镍价格长线上涨。

三、期货市场表现及技术面

1、节后资金增减明显,目前持仓量比较小,资金关注度下降

图22:沪镍指数持仓

资料来源:大越期货

从持仓来看,节后上涨时持仓大幅增加,回落时持仓明显下降。说明主力资金方向仍然以做多为主,但目前持仓水平并不高,说明资金关注度有所下降。

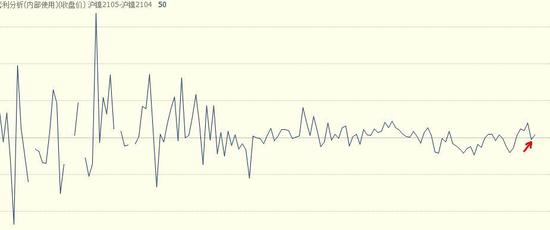

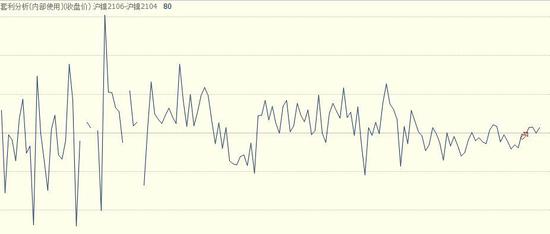

2、价差:远月升水主力合约,牛势格局不变

图23:05-04合约

数据来源:博易大师

图24:06-04合约

数据来源:博易大师

3、基差有所调整

图25:沪镍主力基差

资料来源:大越期货

2月26日,沪镍主力与上海现货基差达2370元/吨。节后金川有一定到货,基差向下有一定调整。

4、镍期货库存小幅增加,不锈钢仓单数量小幅回落

图26:沪镍仓单库存

数据来源:博易大师

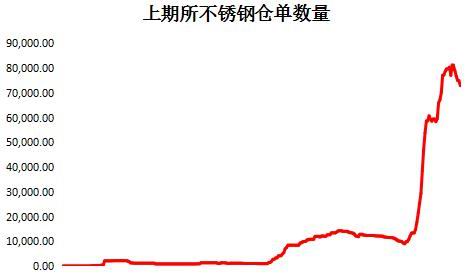

图27:不锈钢仓单库存

数据来源:博易大师

2月26日,上海期货交易所沪镍库存为13306吨,其中期货库存为12076吨。在2月份有较多库存转为仓单,目前仓单量再次回到万张以上,相对安全区间。

不锈钢节前大幅增加之后,节后有一定回落,截止2月26日仓单数量为72929吨。

5、技术面回到上行通道运行

图28:沪镍主力周K线

资料来源:大越期货 博易大师

目前价格回到了上行通道之中,MACD维持二个向上趋势运行信号,KDJ向下死叉短线有区间震荡调整的需求。

四、总结

综上所述,从基本面来看长线逻辑依然维持,新能源汽车的高速发展,带动了以硫酸镍、镍豆为代表的镍元素,使得整个镍价得到支撑。但从节后表现来看也有很大矛盾,第一,不锈钢库存如此高,目前来说不锈钢仍然是镍最大的下游产品,自身价格以及镍价并没有反映基本面的情况。第二,目前镍的持仓开始下降,说明前期一直在推高的资金在撤离;第三,节后的上涨高度有点超预期,虽然随着大宗有色一起上涨,但在有色板块中,镍并不是表现最好的,节后的上涨幅度基本把年前预期的半年幅度走完,空间拉大后有调整需求。

五、操作策略

单品种:

长期:2021/2-----2021/12

沪镍主力

重心抬升,回调逢低做多思路,由于三元电池需求仍需时间发酵,高度可能不会太高。

短期:3月份

沪镍主力可能会有一定调整,有可能会回补节后的跳空缺口,同时考验20均线支撑,140000一线可能作为中轴,上下4000点左右震荡,可以高抛低吸操作。

跨品种套利:

图29:沪镍-沪不锈钢比值

资料来源:大越期货 博易大师

长期:多镍空不锈钢

理由:镍铁压力对精炼镍影响明显小于不锈钢,不锈钢仍有新增产能持续扩增,精炼镍三元电池消费预期较好,镍比不锈钢的比值可能长期走强。

皖公网安备 34011102000225号

皖公网安备 34011102000225号