期市午盘:商品期货大面积下跌 沪铅重挫近3%

2020-07-16 14:14:51 东方财富研究中心 东方财富研究中心上半年受疫情影响,海内外矿山一度出现减产、停产,精矿产量缩减约5万吨,但这不足以改变铅精矿市场平衡。上半年全球铅精矿产量下滑5%,且国外影响大于国内,铅精矿加工费下调。下半年,矿端边际改善,秘鲁、玻利维亚、墨西哥等国放宽对采矿业的限制,矿山生产受疫情的干扰下降,供应边际改善。

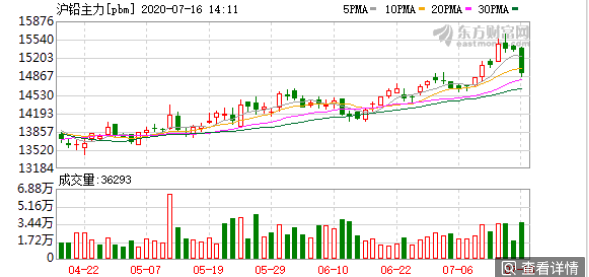

16日,国内商品期货日盘大面积下跌,沪铅、沪铝、沪铜及沪镍期货跌幅靠前,其中沪铅跌近3%。机构指出,在供需端均将恢复的背景下,铅市场将维持宽幅振荡格局。

延伸阅读:

影响因素错综复杂沪铅宽幅振荡运行

近期市场风险偏好整体回升,股市与商品共同走强,在基本金属共振带动下,铅价持续反弹。从上半年铅市场表现来看,铅价一方面受疫情冲击供应减量大于需求减量,另一方面是海内外疫情节奏不同造成阶段性供需错配。上半年铅市整体表现为去库1.5万吨,国内去库好于国外。目前全球库存水平不足10万吨,总体库存水平偏低。对于下半年,我们认为,在供需端均将恢复的背景下,铅市场将维持宽幅振荡格局。

铅精矿加工费下调

上半年受疫情影响,海内外矿山一度出现减产、停产,精矿产量缩减约5万吨,但这不足以改变铅精矿市场平衡。上半年全球铅精矿产量下滑5%,且国外影响大于国内,铅精矿加工费下调。下半年,矿端边际改善,秘鲁、玻利维亚、墨西哥等国放宽对采矿业的限制,矿山生产受疫情的干扰下降,供应边际改善。另外,从今年海外长单TC谈判结果看,铅精矿长单TC在175—182.5美元/吨区间,加工费上调也反映出未来矿市场宽松预期。

供应面临回升

我们预估2020年铅供应增速约0.5%。对于原生铅,预期因利润回升带动供应平稳回升,一方面,加工费升至三年来的高位;另一方面,副产品白银价格持续上涨,炼厂利润大幅改善。从数据表现看,原生炼厂上半年开工率平均60%,低于去年平均64%的水平,因此下半年还有提升空间。原生铅下半年国内产量同比预估增加5万吨。

对于再生铅,下半年逐渐转宽松,供应增量大于原生铅。上半年再生原料废铅酸电池一度成为供应瓶颈因素,长期来看,废料供应取决废电瓶理论报废量。根据测算,2020年废电瓶不考虑渠道折损理论报废量215万吨,相对再生总产能偏紧。短期来看,再生铅原料跟随消费转宽松,逻辑上电池消费越好,以旧换新、淘汰的废铅酸电池越多,再生铅原料越充足,所以铅酸电池企业开工与再生铅企业开工走势保持高度一致。下半年消费总体好于上半年,废铅酸电池报废率上升,再生铅原料紧张问题缓解,再生铅下半年产量同比预估增加10万吨。

关注累库矛盾

终端领域用铅分化,国内汽车领域用铅存在回升空间。6月以来,铅市累库并未见到价格明显调整,市场主要交易旺季需求预期与低库存。下半年需关注铅酸电池成品库存上升对旺季消费压制,目前铅酸电池产业利润走低,终端成品电池库存过高或导致今年季节性消费低于预期的可能。

总体上,基本面铅市供过于求,宏观预期与产业现实有所背离。不过,铅市场基本面对价格影响相对弱化,这也导致短期铅累库提速下铅价仅小幅调整。下半年再生铅恢复增长,供应增速快于消费增速,节奏上三季度因消费旺季国内去库1万—2万吨,价格维持偏强,但四季度累库压力大增,整体上铅价下半年将呈宽幅振荡格局。预计伦铅波动区间为1600—1900美元/吨,沪铅价格主要波动区间为13000—15800元/吨。投资策略关注back结构下的跨期正套,四季度累库,待价格运行至波动振荡上沿可逢高沽空。风险点关注宏观风险偏好持续及环保导致供应受阻问题。

皖公网安备 34011102000225号

皖公网安备 34011102000225号