油价缘何大跌,中国祸兮福兮?(姜超等)

2018-11-26 13:35:30 姜超 姜超上周(11.19-11.25)全球股市集体下挫,就连向来坚挺的美国股市、其道指年内涨幅也已经由正转负,但这一次真正引人注目的并不是股市,而是商品市场。油价大幅下跌,商品全线回落。

上周的WTI原油价格从57美元/桶跌至50美元/桶附近,一周跌幅达到11%,而且是连续第七周大幅下跌。自10月3日见顶以来,WTI油价累计跌幅高达34%。

而最近下跌的不止是原油,金属、化工、能源等商品价格悉数下跌。从年内的最高点起算,铜价下跌了16%,铝价下跌了29%,钢价下跌了18%,动力煤价格下跌了10%,橡胶价格下跌了23%。

这一轮油价下跌的幅度有多大?我们统计了过去40年的油价走势,发现油价从高点下跌超过30%的一共有只13次,其中跌幅达到75%的有两次,跌幅在50%左右的有4次,而跌幅在30%左右的一共有7次,可以说油价大跌并不常见。

观察油价下跌的原因,有的是因为需求下滑,比如说08年全球金融危机,油价跌幅高达77%。有的是因为供给扩张,比如1986年沙特放弃统一油价、而以原来限额的两倍日产量抛售原油。还有的是因为战争因素,比如1990年的伊拉克战争导致油价暴涨、但随后战争迅速结束使得油价暴跌。

那么,这一次油价下跌的原因是什么呢?

限产协议落空,全球供给增加。

特朗普说,这一次的油价下跌的主要功臣是他,因为他暂时豁免了8个国家和地区购买伊朗的石油,而且还要求沙特增产石油,使得全球石油供给增加。虽然他说的话让人感觉不靠谱,但确实这一轮油价下跌与全球石油供给的变化有关。

此前在16年末,欧佩克决定从17年开始限产,将其日产量减少120万桶,并限定总产量为每天3250万桶,其中占欧佩克产量40%的沙特削减约50万桶,将日产量保持在1006万桶。在随后的1年半,欧佩克和沙特都兑现了承兑,欧佩克的石油日产量从3300万桶降至3200万桶,而沙特的石油日产量也从1050万桶下降至990万桶,欧佩克的减产推动了之后的油价大幅上涨。

但是油价的大涨引发了新的矛盾,不仅有来自特朗普的压力、其在5月以后就时常发twitter要求欧佩克降油价;还有欧佩克内部的分化,在过去油价低的时候大家都希望限产保价,但在油价大涨之后又有增产抢份额的动力。结果就有了18年5月份,沙特和俄罗斯决定逐步退出石油限产。

彭博数据显示,6月份以后沙特和俄罗斯两国的石油产量明显上升,突破了限产协议的约束。沙特10月份的日均产量比3月份增加了70万桶,达到1060万桶,并推动欧佩克的石油日产量回升了100万桶,达到3290万桶,同样超过了约定的限额。而俄罗斯的石油日产量也在6月份以后增加了25万桶左右。

此外,美国石油产量的激增也为供给增加了最后一把稻草。在2017年,凭借着页岩油,美国的原油产量已经与沙特、俄罗斯相当。而根据EIA的数据,18年8月份美国原油日产量已经达到1135万桶,比17年末增加了130万桶,而美国10月份的新钻油井数达到1577口,比3月份增长了30%,这意味着美国的石油供给还在继续增加。

因此,本轮全球油价大跌的直接原因应该是全球石油供给预期的变化。本来市场预期由于特朗普对伊朗的制裁,加上欧佩克的限产,会导致全球石油供给进一步短缺。但是特朗普对八大伊朗石油买家的短期豁免使得伊朗减产幅度低于预期,其自3月份的峰值每天减产了50万桶,这完全被沙特、俄罗斯以及美国等国石油的大幅增产所消化,反而还使得全球石油供给大幅增加,这就改变了石油供给下降推高油价的逻辑。

但是,从长期来看,石油供给的不稳定预期一直都存在。例如特朗普对购买伊朗石油的豁免时间只有180天,而目前沙特由于麻烦缠身短期或会配合特朗普的要求增产,但欧佩克过去几年限产之后在油价上涨中尝到了甜头,在油价大跌之后其继续增产的动力其实值得怀疑。而美国本身是产油大国,其不存在让油价大跌的动机,而且页岩油的成本在50美元/桶左右,因而一旦油价跌破50美元/桶其实其石油供给也会有约束,因此从长期看没有人敢说石油供给会持续大幅增加。

所以,这一次油价下跌除了短期供给增加之外,另一重要推手其实还是需求的下滑。

全球经济减速,减少石油需求。

我们可以从好几个方面观察到全球经济代表的总需求对油价有着显著的影响:

首先,从低频的年度数据来看,我们观察到过去30年的全球GDP增速和油价年度涨幅之间存在着高度的正相关,其相关性高达60%,这说明油价涨跌能在很大程度上反映全球经济增速的变化方向。

其次,从高频的月度数据来看,我们观察到代表全球经济的OECD领先指标和油价月度涨幅之间也存在高度的正相关,其相关性也高达44%,这说明油价对短期的经济变化也很敏感。

从月度来看,OECD领先指标在17年末就见顶了,在18年以来其实是在持续回落。而从另一反映经济景气的制造业PMI指标来观察,摩根大通全球制造业PMI的峰值同样出现在17年年末,今年以来在持续放缓。我们观察到中国、欧洲、日本的制造业PMI均在18年以来持续回落,此前唯有美国的制造业PMI依然位于新高水平,但在最近两月,美国的制造业PMI也出现大幅回落,从8月的61.3降至10月的57.7。

从年度来看,IMF在其最新的《世界经济展望》当中,将18/19年的全球经济增速均由3.9%下调至3.7%,其中对几大主要经济体19年的经济增速都有明显下调,其中美国经济增速由2.9%降至2.5%,欧元区经济增速从2.9%降至1.9%,而中国经济增速从6.6%降至6.2%,理由是特朗普掀起的贸易战将在19年对全球经济发生实质性影响,而英国脱欧也会影响欧洲经济表现。这意味着全球经济在经历过去几年的缓慢回升之后,在18、19年已经开始重新放缓。

因此,无论当前的全球经济数据表现、还是主要机构对于未来经济的预期,都意味着19年的全球经济形势面临严峻挑战,这自然也会影响到市场对于未来石油消费的预期,从而影响油价表现。

通缩魅影再现,宽松预期延长。

因此,综合供需两方面的因素来看,在全球经济减速的背景下,除非欧佩克再度重启限产或者对伊朗的制裁全面加强来减少供给,但这都需要时间,因此在未来半年内油价大概率会继续维持当前的弱势。

由于原油是工业的血液,其价格下跌会对能源、化工等产业链的价格产生系统性的影响,进而也会影响到整体的工业品价格表现和通胀预期。

从美国来看,其CPI在近期明显下降,从7月的2.9%降至10月的2.5%,主要归功于能源价格涨幅的回落、从7月的12.1%降至8.9%,同时美国核心CPI也有明显下降。

通胀回落叠加经济减速预期,目前美国的加息预期出现了明显变化。期货市场显示12月加息概率已经从80%以上降至75%,此前市场预测19年还有2到3次加息,而目前预测还有1次左右加息。近期美联储官员纷纷表态美国已经接近中性利率水平,意味着本轮美国加息或在2019年提前结束。

对于中国而言,油价对中国通胀预期有着重要的影响。我们测算煤炭、钢铁和石油是影响中国PPI价格最重要的三大工业原料,其中石油价格影响等于另外两项之和。由于油价大跌,而煤炭、钢铁价格也在同步下跌,我们预测11、12月的中国PPI环比将出现连续大降,而2019年的PPI或将重现负增长,通缩魅影或再现。

对于中国央行的货币政策而言,一方面经济持续下行,支持央行货币政策维持宽松格局。另一方面此前由于美国持续加息,市场担心会对中国货币政策形成制约,但如果美国未来加息概率下降或者加息周期提前终结,那么来自外部的紧缩压力也会显著改善。

从这个意义上说,虽然近期国内货币市场利率连续两周回升,市场也有传言央行貌似在10月份进行了正回购操作从市场回笼货币,但由于全球经济通胀环境的变化,因此国内货币宽松的格局不会改变,甚至宽松持续的时间还有望延长。

进口金额下降,贸易担忧改善。

虽然油价下跌或预示着经济放缓,但是油价下跌本身对于中国经济或并非坏事。目前中美依然处于贸易冲突的角力阶段,而美国是产油国,而中国的石油存在大量进口,因此油价大涨其实对中国经济存在诸多不利。

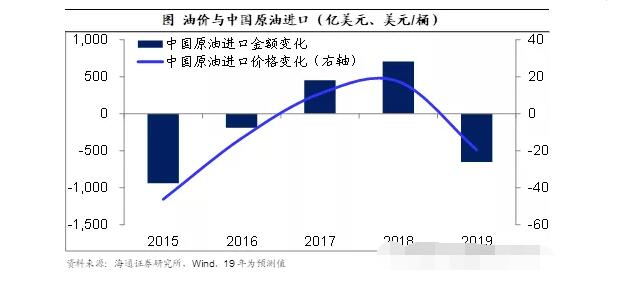

18年中国的原油进口量我们估计将达到4.5亿吨,折合33亿桶,比上一年增长了3亿桶,18年中国的进口原油均价约69美元/桶,比17年增加了17美元/桶,原油进口的量价齐升使得18年中国原油进口金额上升约700亿美元。我们预测18年中国的货物贸易顺差将减少1000亿美元,这其实主要来自于原油的涨价。

但如果19年的油价能够维持在当前的50美元/桶附近,假定19年中国的原油进口量保持不变,那么我们在原油进口这一项上预计就可以节省约700亿美元。

今年的中美贸易冲突对我们造成了巨大的压力,部分原因在于美国是我们的主要顺差来源国,市场担心美国大幅加关税会导致中国贸易顺差大幅下降,进而引发汇率贬值等一系列压力。

但我们可以测算一下,在最悲观的情况下,即便特朗普号称对5500亿美元的中国对美出口全部增收25%的关税税率,这相当于减少了1400亿美元的中国对美顺差,如果我们假定中国企业和美国消费者各承担一半的关税成本,那么相当于700亿美元的顺差下降,而这其实有希望被油价下降带来的成本节约完全弥补。

所以,油价下跌会让我们在中美贸易冲突中更有底气。而对美国而言,由于其已经成为重要产油国,所以石油开采对其经济有重要的影响,石油开采对其17年GDP增速的贡献为0.25%,接近GDP增速的1/10,因此油价下跌也会导致其经济减速,从而降低其忍受贸易冲突加剧的能力。

上游利润回落,下游成本下降。

从对国内各产业的影响来看,油价下跌是一把双刃剑。一方面,对于中上游行业而言,油价以及大宗商品价格的下跌会导致这些行业的收入大幅下降,利润减少。

比如石油开采业,中国目前每年的石油产量大约14亿桶,如果油价下跌20美元/桶,那么石油开采行业将减少约300亿美元,相当于2000亿人民币。

目前,中国每年的原煤产量约34亿吨,国内精炼铜产量约300万吨,铁矿石产量折合世界平均含铁量约1亿吨,如果煤价19年每吨下降100元,铜价每吨下降5000元,铁矿石价格每吨下降100元,那么这些行业将减少的收入超过3500亿元。

综合来看,单纯由于大宗商品价格下降,给上游行业带来的收入下降约5500亿。

但是从消费来看,中国每年的石油消费量为50亿桶,煤炭消费37亿吨,精炼铜消费量约1000万吨,铁矿石消费量约为11亿吨。按照上述价格下降幅度,将给下游行业分别带来7000亿、3700亿、500亿和1100亿元的成本节约,合计约12300亿元,这远远超过了上游行业的收入下降。

因此,由于我国是原材料进口大国,原材料价格下跌对下游行业的成本改善将远大于对上游行业的收入下降。

过去几年,由于上游商品价格上涨,使得中国工业企业的利润分布极不合理。18年前9个月,中国规模以上工业企业利润增长14.7%,其中石油开采、钢铁、建材、石油加工、化工等五大行业对工业企业总利润增速的贡献率达到75%,而这5大行业的利润占比仅为27.5%。这说明中上游行业几乎享受了所有的利润增长。

反过来说,如果未来上游商品价格回落,那么中上游行业高企的利润将明显下滑,但是下游行业将受益于成本下降,其利润下滑也未必有那么可怕。综合来说,我们认为油价下跌反映出全球石油供给增加以及全球经济下滑的共同影响。对于中国而言,虽然油价及商品价格下跌会带来通缩风险的担忧,也会导致中上游行业收入下滑的压力。但油价下跌反映的美国经济减速意味着其加息放缓,将减少对国内货币宽松的制约。与此同时油价下跌将改善中国的外贸环境,在增加贸易顺差的同时增加对美贸易冲突的应对能力。而且商品价格下跌带来的下游行业成本下降远大于中上游行业的收入下降,综合来看油价下跌其实对我们整体而言利大于弊。

皖公网安备 34011102000225号

皖公网安备 34011102000225号