品种聚焦 | PTA又要开启一轮大涨?

2018-08-16 09:00:14 任俊弛7月PTA期现货大幅攀升,最终PTA期现价格刷新了44个月以来新高。月内PTA装置检修使得PTA供应延续紧张格局,且下游聚酯新增86万吨产能有效提升了PTA的消费量,这使得PTA整体供需处于偏紧的状态下。

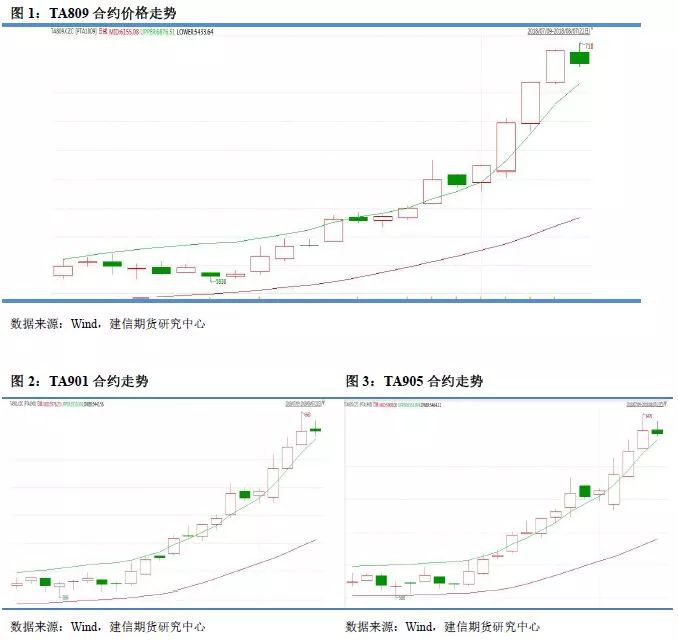

一、近期行情回顾

7月PTA期现货大幅攀升,最终PTA期现价格刷新了44个月以来新高。月内PTA装置检修使得PTA供应延续紧张格局,且下游聚酯新增86万吨产能有效提升了PTA的消费量,这使得PTA整体供需处于偏紧的状态下。

因此虽然月内中美贸易摩擦升温导致商品市场以及原油遭受资金抛售价格下跌,但因供需格局支撑下PTA承受住来自成本及宏观带来的利空影响。PX连续反弹以及人民币进一步贬值推高PTA成本线因而价格攀升;特别是供应商高基差采购现货使得市场的基差大幅提升,同时收紧了PTA现货的流动性,进一步推高了PTA的价格。

二、近期PTA上涨的主要驱动力浅析

1、宏观方面:人民币的持续贬值和央行货币政策的放松

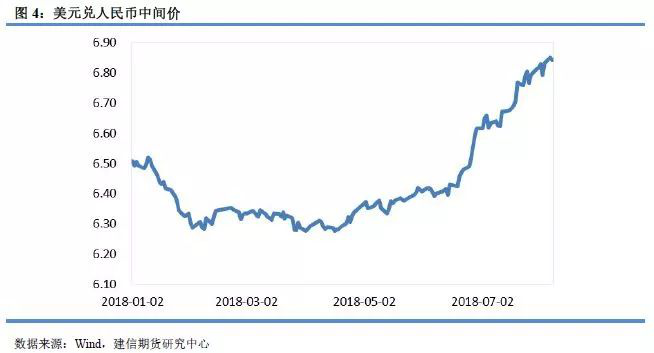

各种现有的人民币负面驱动因素仍然存在,而且大多已经有所加剧。这些因素包括美联储进一步加息的预期、美中贸易关系恶化、中国收益率曲线下降以及人民币贸易加权篮子疲软等。均导致人民币持续贬值。

截止到7月31日人民币汇率中间价6.8165,较月初相比上涨了2189个基点。人民币贬值力度相当于PTA生产成本增加了近150元/吨。同时央行货币政策的放松也使得大宗商品具备上涨的基础。

2、PX端:PX持续去库存,较为强势

二季度以来,亚洲PX供应偏紧。一方面由于PX社会库存下滑,PX4月进口量128.5万吨。5月进口在130万吨附近。6月进口降至115.4万吨附近,7-8月可能适度回升。

截至6月底,国内PX社会库存(包括PTA工厂、PX工厂和在途的已经报关的货)大约在253万吨;而7月底该库存降至242万吨附近。另一方面是四川石化75万吨/年PX装置11日因天然气供气管道泄露而全厂意外停车,后于23日正式升温重启,故7月份PX产量仅增加5.57吨,沙特和越南新设备运行不稳定,沙特停车、越南低产。

但7月份国内PTA装置检修力度较上月相比出现下滑,受其影响平均开工负荷在80.72%的高位,场内供需紧俏局面明显加剧,PX整体处于去库状态。

到了三季度,亚洲地区又新增了许多预期外的装置检修,主要涉及印度OMPL92万吨、日本JX82万吨和韩国韩华115万吨,而且腾龙芳烃的开工推迟到4季度,而且韩国PX装置因凝析油供应紧张,部分存在负荷下调的可能性使得亚洲PX供应更加趋紧。同时国内PTA工厂恒力、逸盛、BP纷纷爆出检修进程,进而带动对PX需求能力的下降,故8月份PX将延续去库存进程,但整体力度将有所放缓。整体三季度PX供需依然处于偏紧状态。

同时,市场乐观预期较强导致卖盘的惜售以及递盘的攀升,从而带动PX脱离原油出现大幅度的上涨。由于PX ACP为1060美元/吨,较月初环比上涨67.33美元/吨,涨幅达6.78%。这个涨幅,相当于PTA生产成本增加了近295元/吨。

人民币持续贬值进一步推高PTA采购成本。截止到7月31日人民币汇率中间价6.8165,较月初相比上涨了2189个基点。人民币贬值力度相当于PTA生产成本增加了近150元/吨。基于PX的上涨以及人民币贬值使得PTA生产成本增加了近450元/吨,使得PX在成本端对PTA价格上涨的驱动作用较为明显。

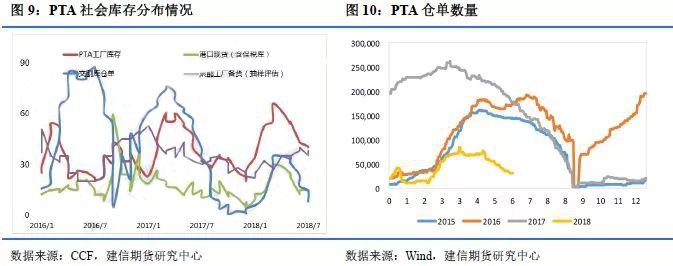

3、PTA端:供需偏紧,持续去库存

上半年新增聚酯产能总计305万吨,聚酯产能基数也因此递增至5787万吨,产能增幅达5.56%;而2018年上半年PTA无新增产能投放。这导致PTA供需差进一步扩大,不过由于2017年下半年PTA存在新增产能投产以及重启产能的增量,因此在一季度累库过程中导致PTA价格受到承压。伴随着聚酯需求的提升,PTA配合集中检修使得供应呈现紧平衡的状态,经过二季度去库存后,市场最终迎来上涨契机。

上半年PTA的库存先增后减,春节后PTA负荷较高而聚酯负荷提升较慢使得PTA出现了较为明显的累库,之后PTA装置逐渐进入检修,负荷维持在60%左右。而下游聚酯的负荷近期一直稳定维持在97%附近,对PTA产生稳定的需求。使得PTA进入了去库的行情,5月底PTA社会库存维持在110万吨附近。

到了6-7月,虽然PTA大型装置检修逐渐完成,但在下游传统上的淡季之际,下游产销依然较为通畅,虽然PTA处在较高负荷,但PTA仍未出现累库的行情。7月份PTA月均负荷在85%附近,环比上月增加四个百分点。7月份国内PTA装置涉及检修的主要有利万、佳龙、汉邦等。7月份全月PTA产量在354万吨,进口预估在4万吨左右,因此7月份国内PTA总供应量预计在358万吨。

7月份国内PTA装置涉及检修的主要有利万、佳龙、汉邦等。7月份全月聚酯月均负荷在95%附近,聚酯总产量在411万吨,折合PTA消耗量约在351.4万吨左右,其他领域方面PTA消耗量约13万吨。

出口方面7月份预估在8万吨附近,因此7月份国内PTA总需求量约在364.4万吨左右。综合来看,7月份国内PTA去库存约在14万吨左右。根据上半年PTA装置检修来看,下半年仍将有1400多万吨的产能尚未检修,根据目前检修计划来看,8-10月份均存在装置检修计划,因此供应端或维持稳中偏紧的格局。

根据未来装置检修计划来看,8月份PTA检修产能590万吨、9月份检修产能345万吨,10月份检修产能260万吨,而且腾龙芳烃的开车存在不确定性,开车时间一推再推。如若聚酯工厂维持当前开工水平,那么PTA在低库存状态下或将维持去库存行情。

值得一提的是,前期PTA流动性紧张多停留在贸易商端口,而接下来PTA装置故障检修进一步收紧的便是聚酯工厂的流动性。虽然经历2017年下半年紧张格局后,国内聚酯工厂加大了自身合约比例,但供应商也难在偏紧格局下保证合约供应,因此短期来看PTA紧张局面将进一步扩大至消费市场。但腾龙芳烃在四季度的复产恐怕将迎来PTA社会库存的拐点。

PTA仓单数量的变化与社会库存变化较为相似,在4月达到峰值,之后持续下降,至7月的11000多张,说明在交割库中的PTA不足6万吨,而且交易所完善信用仓单制度后,信用仓单的数量也持续减少,目前趋近于0。仓单的数量远低于历史同期,从一个侧面说明了PTA现货的紧张程度。

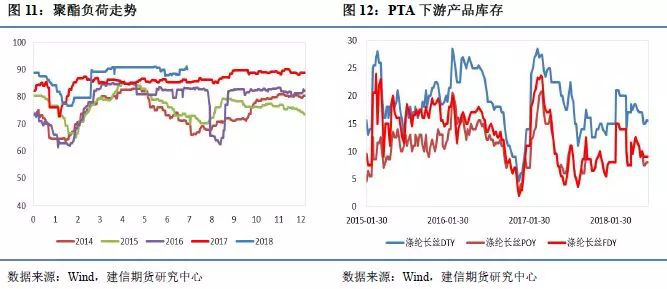

4、消费端:聚酯库存较低,负荷较高

当前聚酯的负荷依然处在较高的水平,同时聚酯新装置投产较多,整个7月新增产能近86万吨。截至7月27日,聚酯负荷仍有90.14%,织机负荷小幅回落至72%左右,均属于近几年来的较高水平。

从下半年来看,聚酯仍有进一步提升的空间,投产包括中欣以及经纬等总计233万吨投放计划,届时聚酯产能将达到5520万吨。目前按照89%开工水平来看,聚酯月度产量已经达到390万吨,折合PTA消费量在333万吨附近;若新增产能达产后,聚酯月度产量或突破400万吨,届时对PTA消费需求将在340万吨附近。

聚酯成本端和涤丝均处于上升通道中,库存升值预期下终端投机性需求坚挺,且随着成本大幅拉涨后备货库存陆续追加。

因此,涤丝库存陆续下降。截至7月底,涤纶短纤、DTY、POY及FDY的库存天数分别为7天、15.5天、8天及9天,库存天数相较于6月底基本持平还稍有下降。涤纶短纤、DTY、POY及FDY的库存天数分别上涨1天、下降0.5天、上涨0.5天和5天,库存基本持平。

5、突发性因素

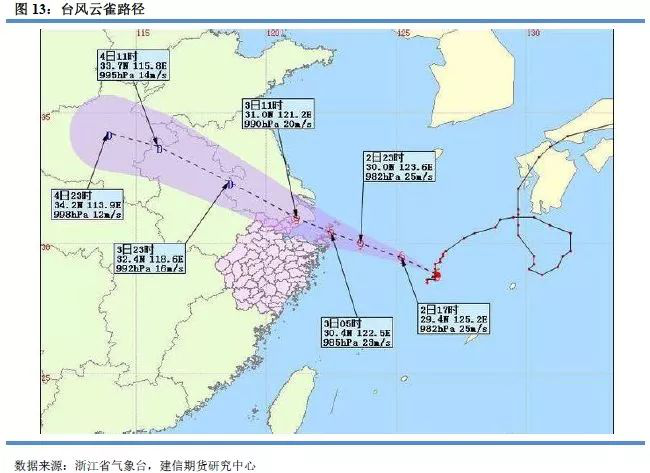

第12号台风“云雀”于3日上午在浙江舟山到上海一带沿海登陆(热带风暴级)。2日浙江省省防指将防台风应急响应提升为Ⅲ级。要求各地要认真贯彻落实,特别是沿海地区一定要按照要求,组织海上作业的渔船进港避风或驶往安全水域,并按照“定人联船”责任制,实时掌握避风渔船动态。省气象台提醒过往船只回港避风或驶到安全水域。

突如其来的台风使得嘉兴港相关的PTA装船和运输受到了一定的影响,原本可流通货源偏紧的PTA或将更加紧张,现货升水再度拉大。

三、PTA未来行情的探究

宏观方面:中国人民银行上周五晚间表示,将对一些外汇远期合约的交易设置20%的风险准备金率,实际上会使做空人民币的成本变得更加昂贵。中国央行在2015年人民币贬值后也采取了同样的做法。在一定程度上会减缓人民币的贬值,使得人民币的汇率维持在相对稳定的状态。这也使得PTA企业采购PX时由于人民币贬值造成的成本增加速度放缓,但是人民币贬值造成PX采购成本增加的影响依然存在。

上游方面:虽然国内PX的社会库存持续减少,但由于PX对外依存度超过50%,社会库存对于PX的影响小于PTA。但8月时PTA检修计划较少,PTA的产量维持在高位,对PX的消耗较为明显。PX目前公布的检修主要在9月初。而且PX-石脑油的加工差难以继续扩大,PX价格的上涨驱动不足。而且之前PX价格上涨过快,在PX设备检修落实之前,短期内有回吐部分获利的需求。但PX本身供应偏紧,在设备检修逐步确认后,或再次上涨。

PTA方面:目前PTA8月检修较少保持较高的符合,但仍处在去库存的阶段,下游聚酯负荷较高,对PTA的消耗明显。但PTA加工区间已逐步攀升至1200元/吨,进一步吞噬下游聚酯工厂现金流。这将对PTA形成利空,而且在大涨后也存在回调风险。

目前行业加工费扩大,终端继续追高心态疲乏以及部分聚酯工厂可能减产等因素或限制PTA进一步上涨空间。但PTA本身库存较低,现货偏紧,8月后很多PTA工厂将进入年度检修,下游聚酯新设备逐步投产,维持在较高负荷,将使得PTA的去库行情延续,或再次迎来上涨行情。但腾龙芳烃在四季度的复产恐怕将迎来PTA社会库存的拐点。

下游方面:PTA继续飙涨。受此影响,聚酯成本端大幅度抬升,按照PTA现货7300元/吨,MEG8000元/吨左右,预计当前聚酯原料成本将达到8900元/吨以上。聚酯产品盈利空间微薄,目前除POY产品尚有现金流盈利,其余产品均处于盈亏线或以下,所以成本端支撑下,聚酯产品只能不违逆大势,跟进原料为主。

但终端价格跟进速度慢于成本价格时,终端抵触情绪已经开始蔓延,部分地区编织厂已经出现因现金流被压缩而联合减产倒逼PTA市场的现象。所以短期内下游对于PTA的支撑作用也有所减弱,限制了PTA的上涨。但下游产品跟涨,逐步接受原料价格后,或迎来新一轮行情。

短期内人民币贬值速度将有所放缓,之前PX价格上涨过快,在PX设备检修落实之前,短期内有回吐部分获利的需求。目前行业加工费扩大,终端继续追高心态疲乏以及部分聚酯工厂可能减产等因素或限制PTA进一步上涨空间。短期内PTA存在回调的风险,但PTA本身库存较低,供需偏好,在下游产品跟涨,逐步接受原料价格和PX检修逐步落实后,或迎来新一轮上涨。

来源于:建信期货产业研究服务,任俊弛

皖公网安备 34011102000225号

皖公网安备 34011102000225号