需求处于传统淡季 期棉暂为宽幅震荡

2018-08-09 09:35:57 瑞达期货 瑞达期货1、郑棉仓单不断刷新高位,对于棉价有所承压截止目前郑棉仓单高达40万吨以上,随着旧年度棉花交售完毕后,市场将焦点转移至仓单库存上,对于近月合约而言,仓单库存高企以及市场多种可选择性的棉花呈现多样性,也就意味着市场棉花仍充裕,对棉价是上涨有所压制的预期。2、储备棉成交热

1、郑棉仓单不断刷新高位,对于棉价有所承压

截止目前郑棉仓单高达40万吨以上,随着旧年度棉花交售完毕后,市场将焦点转移至仓单库存上,对于近月合约而言,仓单库存高企以及市场多种可选择性的棉花呈现多样性,也就意味着市场棉花仍充裕,对棉价是上涨有所压制的预期。

2、储备棉成交热情回暖,纺企采购积极性提高

随着储备棉库存的消化,其中100万吨储备棉为五级以下棉花,叠加剩下最后一个月的储备棉轮出时间,与新棉相比价比较高,低库存棉市激发了纺织企业采购的意愿。

3、下游纺企需求进入淡季期

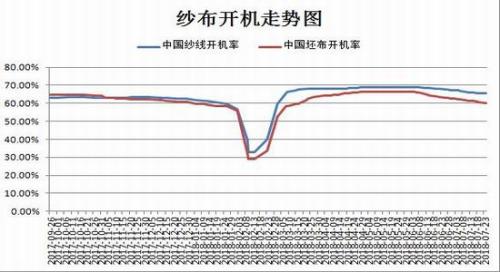

截止目前企业纺纱及坯布开机率延续下滑,叠加纱线及坯布库存不断累积,从而可见,下游需求有所减弱的预期,但是替代品涤纶短纤受到原料端的提振,产销出现回暖的现象;总体而言,传统需求淡季期,短期对需求有所承压的可能。

策略方案:

风险提示:

1.新疆天气状况及棉苗生长情况

2.美棉产区干旱的缓解

3.储备棉轮出情况

7月份,郑棉主力合约呈现下探回升趋势,主要受到中美贸易摩擦弱化棉花需求的预期,随后在全球棉市供需偏紧的格局影响下,棉价逐步回暖的态势。展望8月,供应压力不减而需求疲软的情形下,叠加储备棉临近结束,去库存效应将凸显,预计郑棉下方跌幅有限。总体上,鉴于中下游纱处于传统需求淡季期,加上美对中纺织等加征关税的实施阶段,预计郑棉期价将宽幅震荡。

一、基本面因素分析

(一)USDA报告:2017/18年度全球产量、消费量均上调

对于7月USDA报告而言,美国农业部发布了全球棉花供需预测月报,美国2018/19年度棉花产量、出口量和期末库存环比均有所下调。产量调减100万包的原因是根据目前的情况美国弃收率上升。美国期初库存环比调减20万包,原因是2017/18年度的出口量增加。美国国内消费量没有变化,2018/19年度期末库存预计为400万包,环比减少70万包,和调整后的2017/18年度期末库存持平。美国2018/19年度农场均价中间值为75美分,环比上调5美分。

关于2018/19年度美棉数据:是对2018/19年度全球期初库存下降330万包,全球消费量环比调增160万包,其中100万包来自对中国消费量历史数据的修正。除中国以外,孟加拉国、巴基斯坦、巴西和越南的消费量也有所调增。全球棉花产量下调290万包,原因是美国和澳大利亚产量抵消了巴西、印度和墨西哥的增产。全球棉花进口量环比调增16.5万包,原因是美国出口量大幅减少被巴西和中国进口量增加抵消。全球期末库存环比调减520万包,主要减少来自中国(460万包)和美国。印度和巴西的期末库存环比调增。

数据来源:USDA、瑞达研究院

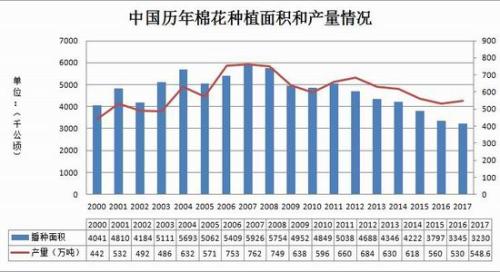

(二)全国棉花交售完毕,新棉进入关键生长期

据国家棉花市场监测系统对14省区65县市1300户农户调查数据显示,全国新棉采摘和交售基本结束。

另据对80家大中型棉花加工企业的调查,截至7月20日,全国加工率为99.4%,同比增长0.1个百分点,较过去四年均值加快0.6个百分点,其中新疆加工100%;全国销售率2为85.9%,同比下降7.2个百分点,较过去四年均值减缓5.0个百分点,其中新疆销售87.2%。

按照国内棉花预计产量612.7万吨(国家棉花市场监测系统2018年1月份预测)测算,截至7月20日,全国累计加工皮棉608.2万吨,同比增加104.0万吨,较过去四年均值增加24.6万吨,其中新疆加工皮棉501.3万吨;累计销售皮棉525.6万吨,同比增加50.2万吨,较过去四年均值减少18.7万吨,其中新疆销售437.0万吨。

数据来源:WIND、瑞达研究院

国家棉花市场监测系统于6月中下旬就中国棉花长势展开调查,样本涉及15个省(自治区)、50个植棉县(市、团场)、2300多个定点植棉信息联系户。调查显示,截至6月底,全国大部分棉区棉花长势较好,棉花果枝数量持平,现蕾数量和成铃数量略有增加,预计规模采摘时间正常或有所延迟,主要因新疆部分地区前期受灾进行补种等预计采摘时间延迟较多。若后期天气正常,预计2018年新棉单产119.7公斤/亩,同比降低2.7%。相比于去年同期,新棉现蕾数增加2.4%,成铃数增加8.2%。78.1%的受访农户预计规模采摘时间基本正常,同比提高3.4个百分点;预计采摘提前的农户占2.1%,同比下降13.1个百分点;预计延迟的占31.9%,同比增加25.2个百分点。

从上面的数据可以看出,今年新棉的现蕾数、成铃数都略有增加,预计今年采摘棉花的时间将正常或者有所延迟,主要因新疆部分地区前期受灾进行补种等预计采摘时间延迟较多。加上7-8月棉花生长的关键期,需要关注棉花产区天气状况;总体而言,市场对次年度棉花供需面相对乐观,并且目前产区的天气尤为重要,在新棉的现蕾期将影响其棉花的产量的多少,关注8月下旬第二次对棉花生长情况的调查。

数据来源:USDA、瑞达研究院

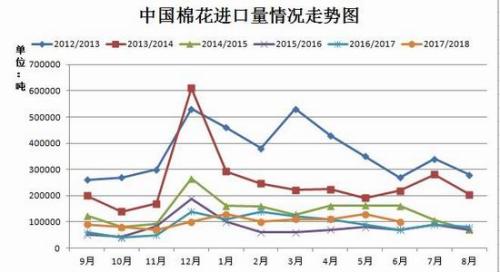

(三)进口量增长的预期

最新海关总署公布的数据显示,据海关统计,2018年6月我国累计进口棉花10万吨,较上月环比减少23%,同比增加38%。2018年1-6月我国累计进口棉花68万吨,同比增加7%。2017/18年度以来(2017.9-2018.6)累计进口棉花103万吨,同比增加9%。与往年不同的是,本年度棉花进口量维持平稳运行,保持在10万吨附近。静待政策上对于进口配额是否有调整。此外,截止2018年7月24日棉花滑准税计税进口利润处于倒挂现象,滑准税配额进口利润为-300元/吨,配额计税方式的进口利润较上个月大幅下滑至390元/吨附近。总体上而言,滑准税计税方式的进口利润延续倒挂而配额计税方式的进口利润处于缩窄的趋势中,主要是受助于国内棉花3128B现货价格延续下挫而外盘仍强势上涨的局势,使得缩窄了外棉价格的价差。综合看,按照棉花的进口周期性原理可推算历年的12月棉花进口为全年的高峰位置随后将进入递减周期,然而本年的进口月度高峰出现反转现象,目前棉花进口量相对往年较小,月均进口量维持在10万吨附近,无出现明显的变化趋势,这也是与往年棉花月度进口的区别之一。那么追究其原因不外乎于今年国内棉花的质量等不及往年的好,另外储备棉库存逐渐消化,市场对于国内高品质棉量的担忧加大;2018年棉花进口关税配额量为89.4万吨,其中国营贸易比例为33%,而进口配额外的增加80万吨,与去年增加80万吨的额度。但是目前来看,在棉花进口配额政策保持不变的情况下,后期我国的棉花进口量将发生较大的变化的概率不会太大。

数据来源:海关总署、瑞达研究院

数据来源:WIND、瑞达研究院

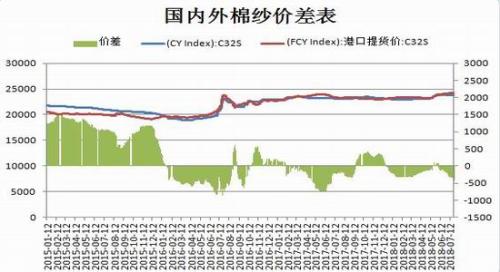

另外据海关总署最新统计显示,2018年6月我国进口棉纱线20万吨,同比增加30.5%。2018年1-6月我国累计进口棉纱线102万吨,同比增加6.1%。6月棉纱进口量创下近7年以来的历史高位,预计纺织品加征关税后,棉纱进口量将延续增长趋势。6月国产纱价格稳中有升,而进口纱却由于港口库存充裕成交价持续下滑,国内外纱线价差收窄甚至出现倒挂,国产纱价格优势有所提升。

数据来源:WIND、瑞达研究院

数据来源:WIND、瑞达研究院

(四)中下游需求状况

纱布产销方面,截至7月11日,被抽样调查企业纱产销率为101.8%,较上月下降3.0个百分点,同比提高6.6个百分点,比近三年同期平均水平高6.3个百分点;库存为13.8天销售量,环比增加0.1天,同比减少2.9天,比近三年同期平均水平减少2.0天。布的产销率为101.3%,环比提高1.8个百分点,同比提高6.9个百分点,比近三年同期平均水平增加7.0个百分点;库存为32.6天销售量,环比减少1.0天,同比减少11.0天,比近三年同期平均水平减少8.2天。7月,纺织品产销环比下滑,纱坯布销售开始转淡。

数据来源:WIND、瑞达研究院

数据来源:WIND、瑞达研究院

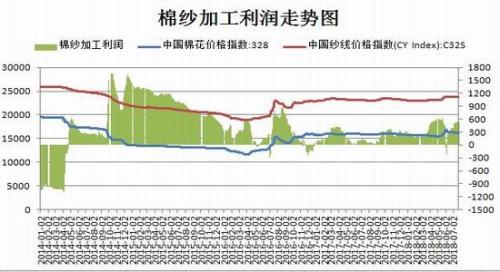

对于下游棉纱成本利润角度看,按照棉纱的成本计算是按照原料皮棉价格减去32支普梳棉乘其支数占比系数再减去相关费用之后的总利润,截止2018年7月23日棉纱的加工利润在530元/吨附近,较上个月增加160元/吨附近,鉴于棉纱现货价格受到需求淡季的影响,其价格处于23830元/吨平稳运行,但是仍低于进口纱价格水平,由于人民币贬值,使得目前整个棉纱进口成本有所回升,连带进口棉花价格上涨,进而使得棉纱加工利润出现增加的走势,预计后期人民币贬值率的提高,纺织企业利润不断增加的情形下,将刺激国内需求的增加。

数据来源:WIND、瑞达研究院

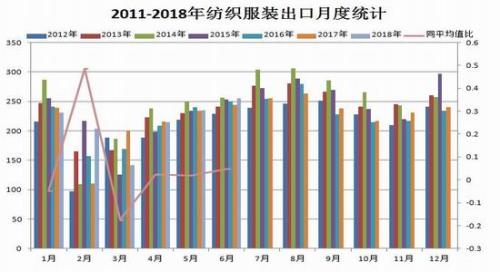

纺织品服装出口来看,海关总署最新数据显示,2018年6月,我国纺织品服装出口额为254.77亿美元,环比增长8.67%,同比增长4.61%。其中,纺织品(包括纺织纱线、织物及制品)出口额为106.84亿美元,同比增长10.58%。服装(包括服装及衣着附件)出口额为147.94亿美元,同比增长0.69%。2018年1-6月,我国纺织品服装累计出口额为1275.24亿美元,同比增长3.24%,其中纺织品累计出口额为583.32亿美元,同比增长10.28%。服装累计出口额为691.92亿美元,同比下降2.03%。该数据表明纺织出口仍保持增长趋势,而服装衣着品出口受助于人民币贬值的刺激。从以历年纺织服装的月度出口就可以明显看出来,今年6月纺织服装出口高于近7平均值的4.75%,但随后棉纺织行业淡季的冲击,预计企业原料使用量将有所减速的可能。美对中国纺织品等加征关税短期产生一定的利空,但同时人民币的贬值将刺激纺织服装出口,两者相互中和作用下,预计后期纺织服装出口将延续稳定运行。

数据来源:海关总署、瑞达研究院

整体来看,6月份而言,棉纺织整体趋势延续向好,纺纱行业好于纺布环节。今年市场较去年更稳定,主要得益于国家政策的稳定,得益于储备棉轮出的合理安排。随着棉纺织行业进入淡季期,棉纺织行业景气指数下降9至49.09,高于中性边界值,说明整个产业链企业生产销售情况受到需求减少的影响较大。今年以来,我国外贸发展面临的环境略好于过去两年,近期外贸进出口有望继续回稳向好,但不稳定不确定因素依然较多。加上在“一带一路”倡议之下,我国纺织品服装企业也将迎来更大的市场和机遇。但是后期谨防中美贸易的相关政策影响,由于中国纺织品服装出口在我国对外贸易总额中的占比维持在13%左右的水平,而美国排名第一的出口国,短期对棉花产生不利的影响,但是从远期来看,结合目前人民币贬值率的不断刷新,预计影响相对比较有限。

数据来源:海关总署、瑞达研究院

(五)全国棉花库存情况

6-7月,中美贸易摩擦出现反复,外围不确定性因素增加,有关部门决定自6月4日起储备棉投放交易仅限纺织用棉企业参与竞买,成交率明显回落,同时宣布增发80万吨滑准税配额,加上纺织淡季来临,企业放缓采购节奏,月末全国棉花周转库存虽继续下降,但降幅减缓。据中国棉花协会棉花物流分会对全国18个省市的186家仓储会员单位库存调查:6月底全国棉花周转库存总量约186.10万吨,较上月减少20.83万吨,降幅10.07%,降幅环比下降6.49个百分点,但较去年同期仍增加94.01万吨。

数据来源:WIND、瑞达研究院

中国棉花协会棉花物流分会监测的内地144家棉花仓库的商品棉周转库存76.20万吨,环比增加20.23万吨,含新疆棉60.74万吨,已通关进口棉4万吨,地产棉11.46万吨。

从各省库存分布情况看,江苏库存量超过山东,居于首位,为23万吨;山东省21.18万吨,居第二位;河南省14.79万吨,居第三位;此外,湖北7.69万吨,河北4.13万吨,安徽1.86万吨,福建1.05万吨,其他省份在万吨以下。

从库存量变化情况看,几乎所有省份库存量都有所增加。其中:江苏省增加最为明显7.2万吨;其次山东省增加4.6万吨;湖北省增加3.7万吨;河南省增加2.01万吨;河北增加1.22万吨;共他省份增加在0.5万吨以下。

截止6月底,新疆区内42家仓库商品棉周转库存为109.9万吨,环比减少41.06万吨,但同比增加64.3万吨。

数据来源:WIND、瑞达研究院

工业库存方面:截至7月11日,被抽样调查企业棉花平均库存使用天数约为34.1天(含到港进口棉数量),环比减少1.1天,同比减少2.5天。推算全国棉花工业库存约77.6万吨,环比减少3.1%,同比增加17.9%;全国主要省份棉花工业库存状况不一,河北、广东、江苏省棉花工业库存折天数相对较大,新疆棉工业库存延续下滑而进口棉工业库存占比小幅回升。

(六)储备棉成交热情高涨,轮出速度加快

目前纺织企业在库棉花库存量为82.76万吨,较上个月小幅增加,其中56%的企业保持库存不变,26%的企业减少马虎库存,18%的企业增加库存。截止2018年7月25日棉花储备棉轮出接近尾声,从6月低储备棉成交率下探至3成附近,随后逐渐企稳之7成水平,可见库存逐步低位的形态下,贸易商采购意愿增加的预期,与新棉相比明显的价格优势,使得企业对储备棉的采购意愿发生质的变化。,截至7月25日,累计计划出库285万吨,累计出库成交170.2万吨,成交率为60%;成交最高价17700元/吨,最低价12700元/吨。整体上,储备棉轮出仍在进行中,市场内可供资源较为充裕;但是新疆棉仍受市场青睐,而地产棉采购较为前期热度有所提高。预计今年抛储量为260万吨附近,也就因为国家储备量相对较少,目前去库存效应凸显,预计后期储备棉轮出仍维持较好势头,接近尾声的棉花轮出量将受纺织企业的青睐。

数据来源:WIND、瑞达研究院

(七)现货方面

7月底,中国棉花价格指数(CCIndex3128B)为16181元/吨,较6月底下跌150元/吨。国产32支纯棉纱月均价为23830元/吨,较上月下滑30元/吨,跌幅约0.13%;进口纱现货32支纯棉纱现货月均价为24256元/吨,较上月上涨249元/吨,涨幅1.03%。月底,进口纱现货价格高于国产纱420元/吨,国产纯棉纱价格优势逐渐减弱,进口纱价格优势逐渐凸显。其中,新疆棉因其质量优势再次受到青睐,成交价相对坚挺。整体棉花现货价格由稳转升趋势,但是目前近月棉花期货价格基本持平于现货价格,价差从上个月的1000元/吨下滑至100元/吨附近,主要是市场对于近月棉花受到库存的承压,叠加9月合约临近交割,基差将逐渐缩窄的预期。

数据来源:WIND、瑞达期货

(八)郑交所仓单情况

截至2018年7月23日,郑交所棉花仓单加有效预报总量为11676张,较上个月增加443张,共计约46.7067万吨,仓单不断刷新历史高位,市场上棉花供应充裕与此同时郑棉仓单也同比增加趋势;而当前市场新疆棉库存超过350万吨,未来将有更多的棉花涌入郑棉仓库注册仓单,在库存增加而市场上储备棉轮出量也已大100万吨的量,但是对于高品质棉的供应仍稀缺,随着远月供需炒作的减退,市场逐渐将焦点转移至巨量的郑棉仓单,预计棉价受制于仓单的压力明显,进而限制了棉花价格上涨的高度。

数据来源:郑商所、瑞达研究院

(九)替代品平稳运行

纺织市场棉纱行情并未跟随棉价大幅下滑,整体保持稳定,粘胶和涤纶受其前道原料的影响一升一降。整体看纺织淡季来临,纱厂接单有所下降。纯棉纱KC32S和精梳JC40S月内行情基本维持在23860元/吨和26970元/吨附近,月均成交价为23853元/吨和26976元/吨,环比分别上涨498元/吨和346元/吨;涤纶短纤月均价为8748元/吨,环比跌176元/吨,粘胶短纤为14780元/吨,环比涨670元/吨。

数据来源:布瑞克、瑞达研究院

二、8月份郑棉行情展望

7月USDA报告数据显示全球棉花供需偏紧显著,由于全球经济增长良好的趋势使得全球棉花下消费逐渐增长;特别是美棉出口仍显得强劲。一旦美对中国2000亿美元商品加征关税落地后,美棉订单量将恢复如初,对于全球棉市的供需影响相对有限,改变的只是全球配棉比例发生变化。而对于单月ICE期棉价格仍保持平稳运行为主。

国内方面,目前3128棉花现货价格指数延续下滑,主要受到盘面期价的拖累以及现货贸易商采购不积极等影响;随着储备棉轮出的最后一个月时间,在国储棉库存相对低位以及性价比利好刺激下,纺织企业将大量囤货储备棉,也就意味贸易商补库的需求增加;进口棉方面,进口关税的提高将不断抬高进口棉价格,从而增加了进口棉花成本;叠加中国增加80万吨进口配额,那么即使进口成本的提高,进口量减少的量也是相对比较有限的。中下游而言,纺织纱线进入传统需求淡季期,是的纱线、坯布库存的不断累积,纱厂开机率延续下滑,该现象显示下游库存消耗有所减缓。替代品方面,由于上游原料端利好的指引,虽然涤纶短纤处于淡季但在成本的推动下,助推纺织行情有所上行趋势,叠加涤纶短纤产销在110%附近,利润相对于好于纱线,进而对棉纱现货价格产生一定的提振。综合上,新棉交收基本完毕,新棉进入生长的关键期,产区天气将成为后期的关注点。而目前纺织品征税靴子落地之前,郑棉期价暂且在区间震荡的可能性较大,建议郑棉1901期价在16460-17700元/吨高抛低吸为主。

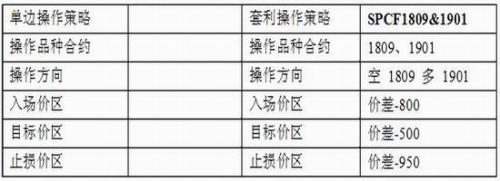

三、投资操作策略

数据来源:博易大师

短线策略:目前1901合约期价站上布林中轨上方叠加轨道趋于横向,月内上涨幅度约0.28%,预计郑棉处于区间震荡概率加大。对于短期而言,储备棉成交率回暖,贸易商采购增加的支撑下,下方棉价受到征税的影响较为有限。操作上,短期建议郑棉主力合约逢低买入为主。

中线策略:郑棉期价(1901合约)从技术层面看,均线组合处于粘合状态,但K线仍处于60日均线下方,预示后市上涨时机尚未明确。另外8月处于纺织品加征关税的实施阶段,将限制棉价的上涨动能,叠加随着进口配额的增加,对于国内棉价进口成本的抬高不断刺激国内需求。因此本月郑棉期价在区间宽幅震荡的可能性较大。操作上,建议郑棉1901合约在16360-17700元/吨区间高抛低吸。

套利策略:目前跨月套利的合约为1901和1905合约,预计两者价差维持在600附近,激进者可采取“多1901空1905”的套利。

企业套保:1、下游坯布和纱线需求淡季,棉花生产采购积极性相对不高,棉花生产企业,可买入棉花套期保值。

2、棉纺织需求企业可少量在远月合约上适当建立空头套保头寸,为未来原料采购进行套保操作,锁定生产成本。

皖公网安备 34011102000225号

皖公网安备 34011102000225号