逢低做扩价差具有一定的安全边际

2023-11-08 09:01:39 期货日报 吴晓杰“欢迎关注牛钱网官微(niumoney_com),我们将每日为您提供专业及时、有价值的信息及交易服务。”

[A][全球菜籽开始陆续上市]

2023/2024年度,全球菜籽总产量预计在8500万吨,上一年度为8876万吨,同比减少376万吨,减少幅度为4.23%,减产主要来自澳大利亚和加拿大。

澳大利亚方面,虽然澳大利亚菜籽10月开始收割,但是澳大利亚受厄尔尼诺现象的影响发生干旱,今年菜籽减产预期较强。美国农业部10月的供需报告预测,2023/2024年度澳大利亚菜籽种植面积、单产、产量分别为350万公顷、1.46吨/公顷、510万吨,上一年度分别为390万公顷、2.12吨/公顷、827万吨,同比分别下降10%、31%、38%。澳大利亚菜籽种植面积小幅下降,菜籽单产大幅调低,二者共同导致2023/2024年度澳大利亚菜籽预期产量大幅减少。

加拿大方面,目前加拿大菜籽刚刚完成收割,产量尚未最终确定。9月中旬,加拿大统计局和农业部对菜籽产量预估为1737万吨,但是最终产量将大概率高于1737万吨。今年加拿大菜籽经历了干旱天气,部分主产区优良率较差,市场预期减产幅度较大,但是进入收割季后,市场发现加拿大菜籽单产下滑幅度不及预期。阿尔伯塔和萨斯喀彻温连续上调菜籽单产,曼尼托巴省的菜籽单产超过2022年。由此来看,虽然今年加拿大菜籽产量相对上一年度仍是减产态势,但减产幅度不大,预计不到80万吨。

此外,俄罗斯、乌克兰、欧盟的菜籽目前已经收获完毕。其中,俄罗斯菜籽减产80万吨,乌克兰菜籽增产80万吨,欧盟菜籽增产约40万吨。总体来看,这三个地区的菜籽总产量与上一年度大体持平。笔者认为,随着全球菜籽陆续上市,将对菜籽和菜油价格产生一定的压力。

[B][我国菜油供应保持充足]

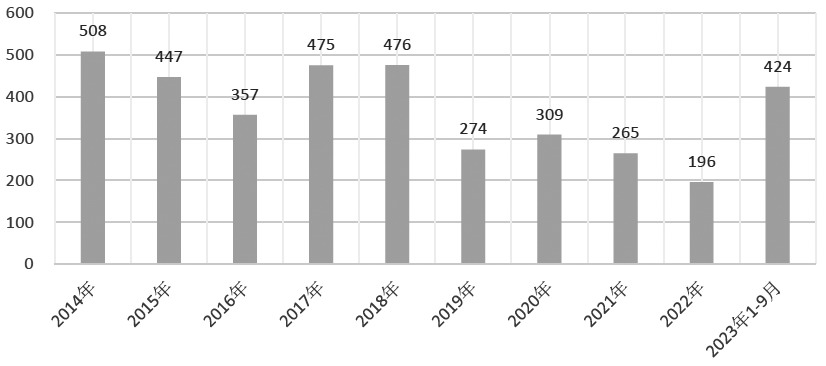

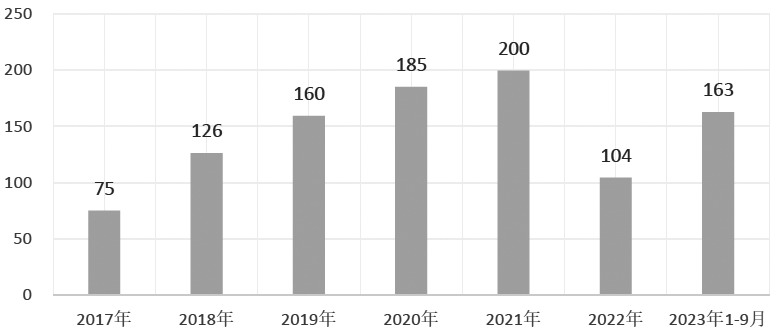

今年以来,由于我国大量进口菜籽和菜油,国内菜油供应始终保持充足。数据显示,1—9月,我国进口菜籽424万吨,而2022年同期仅为86万吨,同比高出337万吨,按43%的出油率计算,对应增加145万吨的潜在菜油供应。1—9月,我国进口菜油163万吨,而2022年同期为70万吨,同比高出93万吨。目前国内菜籽库存水平较低,压榨厂库存不足12万吨,说明进口菜籽大多数已经转化为菜油和菜粕。相当于仅考虑进口方面,1—9月,我国菜油供应同比增加了238万吨。后续我国菜籽和菜油进口量仍将保持较高水平。

图为我国进口菜籽数量(单位:万吨)

图为我国进口菜油数量(单位:万吨)

[C][全球大豆存在丰产预期]

2023/2024年度,全球大豆存在丰产预期,市场预期供应宽松。据美国农业部预计,2023/2024年度全球大豆产量为3.995亿吨,上一年度为3.702亿吨,预计同比增加2930万吨。其中,预计美国大豆减产约450万吨,巴西大豆增产700万吨,阿根廷大豆增产2300万吨。

目前,美国大豆收割进度超过90%,产量变数较小。在面积同比下调约4%和单产持平的情况下,美国大豆产量同比小幅下滑约4%。南美大豆方面,2022/2023年度,南美大豆产量不及预期,主要是因为阿根廷遭遇罕见的干旱天气,导致阿根廷大豆产量由原先的4900万吨降至2500万吨。布宜诺斯艾利斯谷物交易所给出的大豆产量预估更低,只有2100万吨,但是2022/2023年度巴西大豆产量增幅较大,约增加2550万吨,弥补了阿根廷大豆产量的下降。总体来看,2022/2023年度南美大豆仍然维持较高的产量。

USDA美国农业部根据10月供需报告显示,预计2023/2024年度南美大豆增产3100万吨,增量主要来自阿根廷大豆产量的恢复。其中,预计阿根廷大豆增产2300万吨,巴西大豆增产700万吨,巴拉圭大豆增产100万吨。目前,南美大豆正处于种植季,巴西大豆播种进度已经超过50%,稍落后于去年同期,阿根廷大豆也已经开始播种。至于南美大豆的丰产预期能否实现,还要看后续天气情况。从最新的天气预报来看,巴西中西部地区遇到高温干旱天气,大豆产量存在下调预期,期货盘面对此已经做出了反应。而阿根廷大豆种植条件良好,播种较为顺利。

整体来看,目前大豆市场的供应压力主要来自美国,南美大豆的种植情况和生长状态影响市场预期和情绪,但是在南美大豆丰产实现之前,大豆供应压力并不大。

[D][我国豆油增量较为有限]

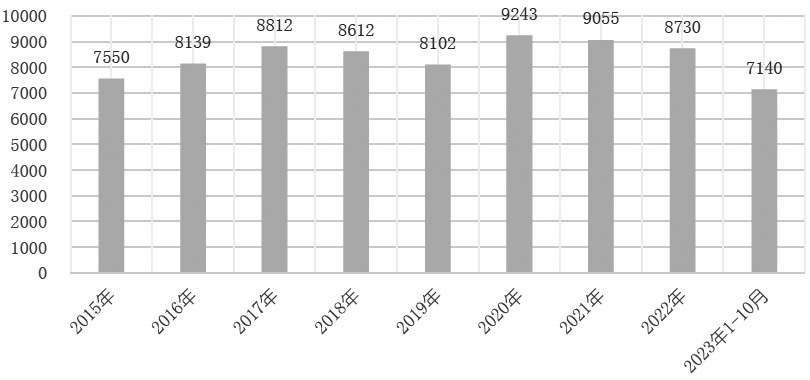

图为我国大豆压榨量(单位:万吨)

我国豆油主要来自进口转基因大豆的压榨,国产大豆一般不用于榨油。据第三方资讯机构统计,1—10月,我国大豆压榨量为7140万吨,去年同期为7086万吨,同比高出54万吨,折算成豆油约10万吨。根据目前的市场情况展望,11—12月,我国大豆压榨仍将平稳运行,不会出现大起大落的情况,所以豆油供应基本上维持平稳态势。除了进口大豆压榨生产的豆油,我国也少量进口豆油。数据显示,1—9月,我国进口豆油28万吨,同比高出6万吨,后续豆油进口量出现大幅波动的可能性小。综合大豆压榨量和进口豆油数量来看,2023年我国豆油增量较为有限。

[E][后市关注多重因素影响]

通常情况下,每吨菜油价格高出豆油几百元到几千元不等,在极端情况下也会出现菜油比豆油价格低的情况。2017—2023年,菜油与豆油现货年度平均价差分别为377元/吨、760元/吨、1267元/吨、1837元/吨、1423元/吨、2377元/吨、773元/吨。通过上文分析可知,全球大豆与菜籽产量并没有出现极端情况。而从2023年我国菜油和豆油供应情况来看,菜油供应增量远超豆油供应增量,这使得原本较高的菜油和豆油现货价差回落到了较低水平。

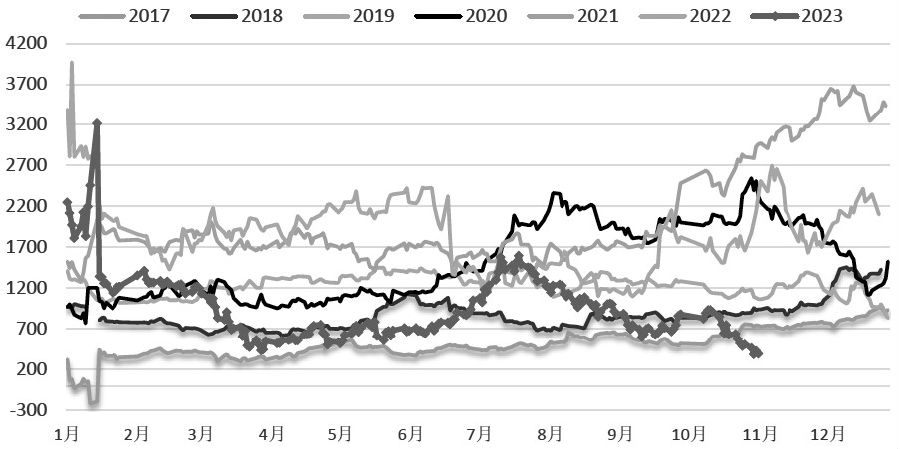

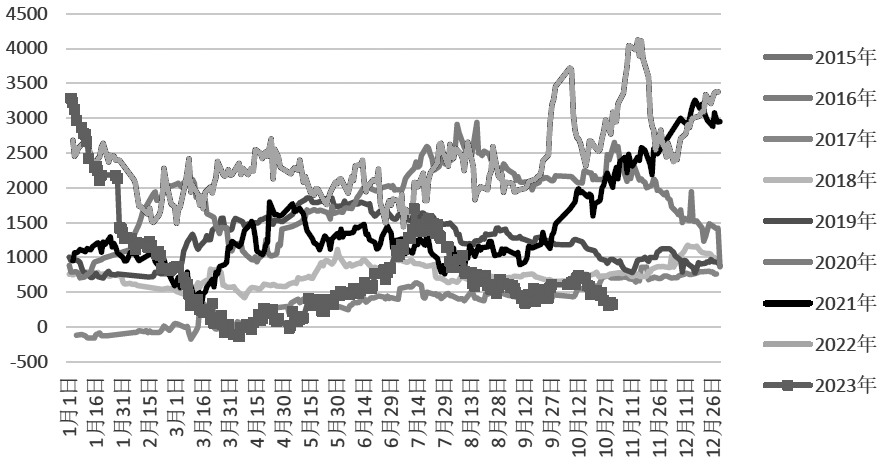

图为菜油与豆油现货价差走势(单位:元/吨)

从2022年11月开始,我国大幅增加菜籽和菜油进口量,国内菜油与豆油现货价差随之大幅回落。2022年11月,菜油与豆油现货价差超过4000元/吨。2023年4月初,菜油与豆油现货价差最低跌至-140元/吨,随后两者价差振荡反弹至1500元/吨,7月中旬开始再次走弱至今。目前,菜油与豆油现货价差在220元/吨左右。笔者认为,目前菜油与豆油现货价差下跌空间有限,在菜油和豆油期货2401合约价差低于400元/吨的情况下,建议逢低做扩,主要基于以下几个理由:

第一,当菜油与豆油现货价差不断缩小时,菜油的性价比提升,将吸引更多的菜油消费,同时挤占了豆油消费,这从今年的相关数据中也可以得到验证。据第三方资讯机构统计,从2022年11月开始,我国大量进口菜油,2023年一季度、二季度菜油持续累库,库存最高达到43万吨,油厂的菜籽库存也不断增加,最高达到38万吨。虽然2022年11月菜油价格比豆油低,但是到2023年10月底,我国主要地区菜油库存已经降至31万吨,比今年高点下降12万吨,同比增加2万吨;我国主要地区菜籽库存约为12万吨,比今年高点下降26万吨,同比增加8万吨。此外,目前国内豆油库存相对二季度增加约30万吨,同比增加14万吨。很显然,较低的菜油和豆油现货价差提振了菜油消费,抑制了豆油消费。

从我国油脂消费情况来看,豆油消费量最大,每年消费1700万—1800万吨,菜油消费总量不及豆油的三分之一。当菜油和豆油现货价差合适时,只需要部分豆油消费替代菜油消费,就可较大程度地改善菜油的供求关系,所以菜油和豆油现货价差长期维持低位水平的概率小。

第二,菜油和豆油现货价差基本见底,做扩有安全边际。目前,200元/吨菜油和豆油现货价差虽高于二季度的低点-142元/吨,但是现在菜油的供应压力小于二季度,豆油库存反而明显高于二季度。由此来看,200元/吨的菜油和豆油现货价差已经基本见底,在这个位置入场做多具有一定的安全边际。

第三,冬季是菜油和豆油消费旺季,后市消费潜力更大。针对市场担忧的四季度菜籽和菜油进口量较大的问题,已经反映在今年的菜油和豆油价差水平中。而菜油的体量相对豆油小很多,只要较小的菜油和豆油价差维持一段时间,进口菜油会很容易被消化。

基于以上原因,笔者认为,目前较低的菜油和豆油价差水平不会持续太久,建议在菜油和豆油期货2401合约价差低于400元/吨的情况下逢低做扩,考虑到两者价差的波动率较高,分批建仓为宜。当然,做扩菜油和豆油期货2401合约价差还面临菜油单边波动和时间上的风险。(作者期货投资咨询从业证书编号Z0014054)

皖公网安备 34011102000225号

皖公网安备 34011102000225号