美国这波“T”做得咋样

2022-11-22 08:48:48 牛钱网 不知名小钟“欢迎关注牛钱网官微(niumoney_com),我们将每日为您提供专业及时、有价值的信息及交易服务。”

导读

如果原油战略库存商业化,那么对应着两个思维:1,目前不缺原油;2,以后也不缺原油,那么两个思维推导出商业化的终极结论:这是原油的历史性的无法超越的高价。

核心观点:美国总统拜登一再呼吁美国石油生产商扩大石油产量,但石油公司没有意愿,也缺乏条件扩大生产规模。拜登的呼吁明显夹带政治利益,希望能通过降油价来抗击通胀,但石油公司像OPEC一样看得明白,不能成为降通胀的棋子。

正文

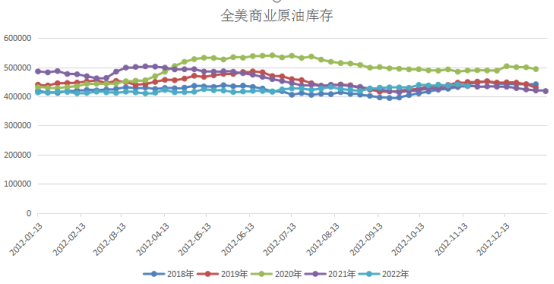

从美国原油库存的两组数据上来看,这个对比显得极其突兀:全美商业原油库存在以往的旺季7、8月份并没有出现季节性下降,而且今年上半年,商业库存处于近几年的相对及绝对的低位,而下半年开始,库存消纳不理想,甚至出现“相对高位”。对应美国7、8月低迷的个人消费,一切都清楚了。

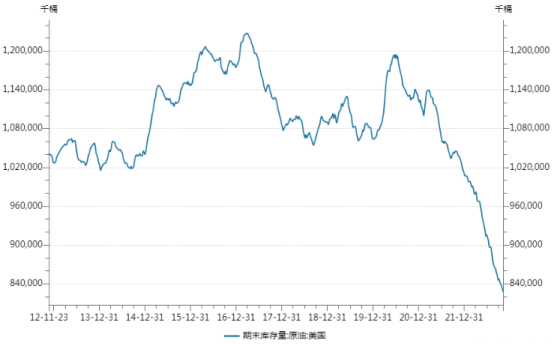

而第二张图是美原油的库存,从去年底开始猛降,破了10年新低。

这里要说到库存结构:原油库存分为战略库存和商业库存,二者基本是对半的关系。从去年底开始,美原油战略库存从6.3亿桶下降到目前的3.9亿桶,降幅近40%。

这里有两个疑问:1,使用战略库存,不怕抗风险能力下降吗?2,这么多战略库存去了哪里?

商业库存是最临近消费端的,对消费的感应最强,逐渐筑底的商业库存其实已经暴露了消费的疲软。21年底,美国原油出口量的平均值大概在260万桶/天,之后重心逐渐上移,目前达到380万桶/天,和战略库存猛降的时间是一致的。

如果战略库存商业化,那么对应着两个思维:1,目前不缺原油;2,以后也不缺原油,那么两个思维推导出商业化的终极结论:这是原油的历史性的无法超越的高价!

回到原油缺口形成的时间点,为什么缺油?最大的原因是疫情后的全球量化宽松,导致消费增加,那么现在是全球加息潮,消费在今年4月就明显弱化了,还缺油吗?

还有供应端的一个原因,小编个人认为是小问题——俄乌战争引发的局部供应受限。如果油价足够低,就会有人买,印度和欧洲对俄罗斯的能源政策反复以及伊朗同俄罗斯合作开发油气田等就是证明。大流行对供应的限制已经很大程度地弱化了。而美联储最明白一个道理:只有加息才能降通胀,加息也一定会摧毁需求。

下半年OPEC给了市场很多意外,但终究没能让原油大幅向上,若在去年,只怕原油早已起飞。在全球宏观的压制下,供需端的影响都在大幅弱化,其实宏观极大影响了需求,这是潜移默化又显著的。

埃克森美孚公司和雪佛龙公司在内的全球能源巨头公布了又一轮巨额季度利润。美国总统拜登此前呼吁石油和天然气公司利用创纪录的利润,降低成本并增加产量,或者支付更高的税金。

数月来,白宫一直在考虑对石油和天然气生产商的超额利润征税,但能源专家认为,无论是民主党还是共和党控制美国国会,通过一项对能源公司超额利润的征税法律都可能很困难。

征不征税无所谓,反正肥水不流外人田。但是战略库存都商业化了,怎么也要孝顺点吧……

欧盟将于12月5日开始禁止进口俄罗斯原油,一旦措施生效,国际市场将在短期内丧失至多200万桶/日的俄罗斯石油。

美国一方面敦促欧洲制裁俄罗斯,一方面敦促OPEC增产。俄罗斯这个缺口还是要补上的,不然原油价格下不来,战略库存补不回来,这个T做得就很失败了。

OPEC对未来需求表示担忧,但秘书长阿尔盖斯表示,随着全球对碳氢化合物的需求长期增长,世界必须迅速采取行动投资石油,以防止未来出现能源紧急情况。

这个矛盾的论调,一方面不想背增产降价的黑锅,一旦产能建立了,未来需求不足,浪费投资。一方面又不希望人们对原油需求不足产生恐慌。

一旦新能源兴起,谁知道原油红利还能吃几年呢?衰退压力来了,进口替代能很好的降逆差,新能源是目前唯一在资源禀赋不足的基础上开辟自给自足道路的方式(土地、海洋、矿产无法被替代),这样的大势所趋,OPEC急在心里,脸上还要憋着。

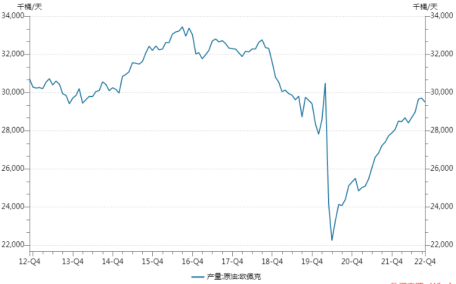

近期美国石油公司发出警告,产量增长将放缓。通胀、劳动力短缺和供应链问题加剧了石油行业的不确定性,由于市场面临艰难的发展道路,美国石油公司在可预见的未来可能会保持谨慎。

美国总统拜登一再呼吁美国石油生产商扩大石油产量,但石油公司没有意愿,也缺乏条件扩大生产规模。拜登的呼吁明显夹带政治利益,希望能通过降油价来抗击通胀,但石油公司像OPEC一样看得明白,不能成为降通胀的棋子。

自由的市场里,没有人会为了降价而增产,也没人会帮你处理未来多余的产能。

■文章部分数据来源于汇通财经、wind,仅供参考,不代表本平台及所在机构观点,据此入市风险自负。期货市场有风险,投资需谨慎!

皖公网安备 34011102000225号

皖公网安备 34011102000225号