房地产行业发展趋势是铜价中期走势关键因素

2021-11-23 08:56:56 期货日报 宝城期货 程小勇欢迎关注牛钱网官微(niumoney_com),我们将每日为您提供专业及时、有价值的信息及交易服务。

短期供应端变动和低库存使得铜价下行一波三折

短期地产融资环境边际改善,但长期看正构建近20年的大顶,对铜价的利空影响是持续性的。只不过,短期供应端扰动和低库存使得铜价下行一波三折,并且会出现阶段性的反弹。

从市场表现来看,美联储货币紧缩对全球金融市场滞后性效应最终显现。此外,美元无风险利率上升在一定程度上会抑制海外铜市场“挤仓”投机活动。鉴于中国是铜等大宗工业原材料的最大消费国,中国地产行业发展趋势才是铜价中期走势的关键因素。10月,央行等部门调整了地产行业融资条件,地产行业融资环境出现边际改善,短期可能提振市场风险偏好,铜需求改善预期有所升温。但中期中央“房住不炒”和“遏制房地产金融化泡沫化倾向,健全房地产调控长效机制,促进房地产业稳定健康发展”大的方向不变,未来地产带来的商品消费和信用创造都会缓慢下降,从长期来看对中国铜消费是持续偏空的。不过,国内精炼铜显性库存偏低,现货出现高升水,基差急剧拉大,这可能触发铜阶段性反弹行情。因此,铜价未来下行过程必然会是一波三折的。

地产融资条件边际改善提振市场

2021年至今中央引导房地产市场去泡沫,但是在去泡沫的同时,融资条件收紧在一定程度上削弱了一些居民的刚需和地产商品政策融资需求,因此9月底开始中央不断对房地产融资环境和政策方面进行了微调。

房贷利率一直被视为楼市的温度计。贝壳研究院最新报告显示,10月其监测的90城主流首套房贷利率为5.73%,二套利率为5.99%,均较上月下调1个基点。分城市群看,目前大湾区主流利率最高,首套平均5.98%,二套平均6.21%;京津城市群主流利率最低,首套平均5.27%,二套平均5.62%。这是今年以来房贷利率首次出现整体下降,预计未来贷款首付比例和利率方面将对首套房购买者予以支持。

从金融市场表现来看,铜等有色金属、建材类商品期货以及A股地产板块触底反弹可能蕴含了房地产融资条件边际改善后建材类商品需求改善的预期。

房地产对铜等大宗商品影响很大

统计结果显示,铜价与房地产景气度的关系密切。一般来讲,2006年以来,房地产繁荣期铜价都是上涨的,反之则是下跌的。如果从供求关系角度来看,铜价与房地产竣工面积增速相关度应该很高,原因在于铜在房地产行业主要用于竣工阶段,如小区配电、室内布线、卫浴和水管之类的。

然而,实际上铜价与房地产开发投资增速相关度很高,达到0.73,与房地产竣工面积增速相关度较低,为-0.38。一方面,铜直接用于房地产建筑和安装工程较少,用于与地产关联的建材、汽车和家电行业较多;另一方面,房地产具备信用创造的功能,地产可以强化铜的金融属性,尤其是铜的投资需求。

房地产通过两个层面对铜价构成影响。一是地产通过经济增长景气度来影响铜的消费需求。房地产牵涉到上中下游很多行业,例如上游的建材(包括钢材、铝材和玻璃等),下游的汽车、家电和卫浴等,以及配套的电力、燃气、绿化和装潢等行业,对我国经济影响很大。从对GDP贡献率来看,2020年,房地产对GDP同比贡献率达到9.38%,远超过其产值占GDP的比重,且超过了交通运输、仓储和邮政业,批发和零售业,住宿和餐饮业对GDP的贡献,基本上与第二产业的建筑业持平。

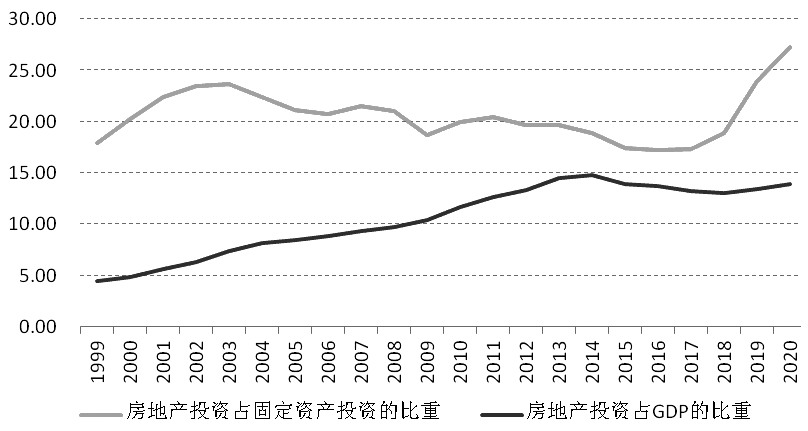

图为房地产投资占固定资产投资、GDP的比重

二是通过信用创造的方式影响铜的投资需求,即通过铜的金融属性对铜的定价施加货币因素。数据显示,房地产是近10年以来信用创造的最主要途径。从信用创造过程来看,近年来呈现这样的模式:商业银行从央行获取准备金,然后放贷,并在放出每一笔贷款的同时,自动(为整个银行体系)创造出等量的存款,从而推动信用创造。用更通俗的话来讲,是“贷款创造存款,先有贷款,后有存款”。一般来讲,房地产创造信用是通过土地或房产作为抵押去金融机构融资,因此通过房地产市值可以大致测算出房地产创造多少信用。通过我们测算,2010年,房地产创造的总信用约为12.6万亿元(增量),到2020年升至36.1万亿元(增量),占当年名义GDP的35.5%。

地产构建顶部对铜价影响偏空

9月底开始,中央就对房地产融资政策进行微调,主要是防止房地产“硬着陆”,但是房地产泡沫问题尚未得到解决,目前主要是“以时间换空间”,实施精准的调控措施引导房地产去泡沫,去杠杆,摆脱经济增长对房地产的过度依赖。

无论是从化解房地产泡沫化风险,还是从中国经济转型,摆脱依赖债务增长模式需要的角度看,中央明确表示不再把房地产作为托底经济的手段。2019年,中央提出“房住不炒”,建立和健全房地产长效机制,2020年下半年中央提出金融机构“三条红线”,房地产融资渠道收缩,地产泡沫化趋势放缓。

我们认为房地产正在构筑近20年大顶,房地产政策调整力度很大且未来不会有根本性放缓,政策只是微调。

第一,从政策层面来看,未来防范房地产泡沫还是一项长期工作。11月12日,银保监会党委书记、主席郭树清主持召开党委(扩大)会议,传达学习贯彻党的十九届六中全会和习近平总书记重要讲话精神,结合银保监会实际,研究部署学习贯彻意见。会议要求,要毫不松懈地防范化解金融风险,平衡好稳增长和防风险的关系,坚决守住不发生系统性金融风险底线。稳地价、稳房价、稳预期,遏制房地产金融化泡沫化倾向,健全房地产调控长效机制,促进房地产业稳定健康发展。

第二,从房地产本身的周期来看,我国居民房贷收入比偏高,但是由于融资政策和土地政策使得这种情况已经持续很长一段时间。在融资政策收紧的情况下,我国居民人均居住面积在2017年已经超过35平方米,按照常理,基本居住需求得到了满足。然而,由于中国居民持有房产差异很大,大量居民持有两套或三套以上的房产,但也有大量居民在城市尚没有房产,因此在人均面积达标的情况下,需要加强分配效率,未来房地产面临的居民消费很大可能是存量调整。

美元利率上升抑制LME铜“挤仓”

从历史上看,LME铜市场“挤仓”一般需要满足三个条件:一是铜供应出现缩减,要么矿山出现较大幅度减产,要么发生了意外的供应中断事件;二是LME铜库存偏低,这方便投机商在现货市场控制铜仓单,并配合铜期货多头挤仓;三是美元利率较低,这使得投机商操纵LME铜期货和现货成本。

回顾历史,美元利率决定了LME铜市场“挤仓”持续时间和收益。从上个世纪90年代至今,五次大规模“挤仓”活动基本上都发生在美元利率下行周期,而“挤仓”结束都处于美元利率上行阶段,LME铜库存回升并不是“挤仓”结束的必要条件。在美联储宣布削减QE后,美元名义利率先抑后扬,LME铜现货较3个月铜价溢价急剧回落,11月17日回落至14.9美元/吨,此前在10月18日一度攀升至1103.5美元/吨。尽管在11月18日再度反弹至67美元/吨,但依旧远低于此前的200美元/吨以上的水平。

总体来看,在美国高通胀环境下,就算美国经济增长前景走弱,但是美债收益率大概率会在结束QE后高于实施QE时期的水平,更何况持续的高通胀可能倒逼美联储加息提前。因此,美债收益率到一定阈值之后,对LME铜挤仓投机活动也会有所抑制。铜等资产必定会受到利空影响。短期地产融资环境边际改善,但长期看正构建近20年的大顶,对铜价的利空影响是持续性的。只不过,短期供应端扰动和低库存使得铜价下行趋势一波三折,并且会出现阶段性的反弹。

皖公网安备 34011102000225号

皖公网安备 34011102000225号