妖糖重出江湖,去熊转牛还是先熬过榨季寒冬?

2019-01-30 10:16:29 牛钱网 李晓威2019年1月23日下午3点半,一德期货白糖分析师李晓威做客牛钱进行时直播间,直播分享白糖市场供需格局及走势分析,以下是直播内容节选:

各位牛钱网的网友,大家下午好!我是一德期货白糖分析师李晓威,接下来的时间由我和大家分享白糖期货的基本面情况以及未来的投资机会!

一、走势回顾

1、国内市场

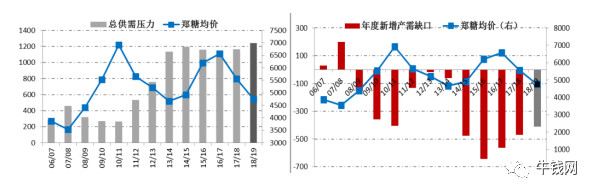

白糖价格走势有“糖周期”的规律,以2-3年为周期,三年牛市,三年熊市。郑糖2006年1月6日上市以来已走过12个年度,期间经历了四次牛熊周期,“三年熊市,三年牛市”周期规律仍在续写。

1)三年熊市—上市至2007/08榨季结束,三年熊市郑糖下跌3716点,跌幅 60%;

2)三年牛市—2008/09榨季至2010/11榨季末期,三年牛市郑糖大涨5464点, 涨幅220%;

3)三年熊市—2011/12榨季至2013/14榨季结束,三年熊市郑糖下跌4116点, 跌幅107%;

4)三年牛市—2014/15榨季至2016/17榨季结束,三年牛市郑糖大涨3151点, 涨幅75.7%;

5)三年熊市—2017/18榨季至今,一年时间郑糖主力低点较上榨季高点已经下跌了2474点,跌幅33.8%。

2、国外市场

结合外盘走势来看,下图为ICE原糖和国内白糖价格走势对比图。由下图可见,自2014年国家推出限制进口政策后,内外盘价格走势有很大的背离,价格联动性出现大幅下降。因此,2014年国家政策推出后,外盘价格走势参考意义不大。

但是,在限制进口政策日渐严格的趋势下,自2016年底新一轮熊市开始后,内外盘价格经过多年调整,回归平衡模式,价格走势日趋一致(根据周期来计算,此次熊市周期应该是在2017年10月份开始,实际上2016年底新一轮的熊市周期已经开始)。

目前来看,内外盘白糖价格走势是非常一致的,都处于熊市周期的前半段,价格都在不断刷新前低,都在尝试反弹寻找新的平衡价位。即使根据周期最短时间2年来计算,此波熊市距离结束还有一段时间。

二、国际市场供需情况

1、全球食糖市场过剩调减

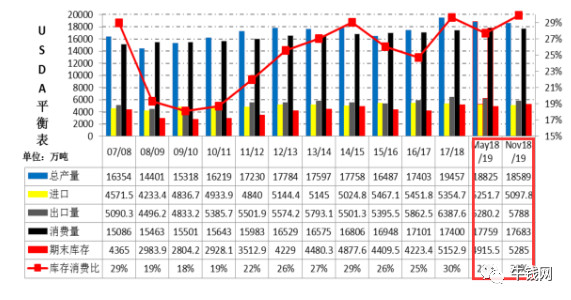

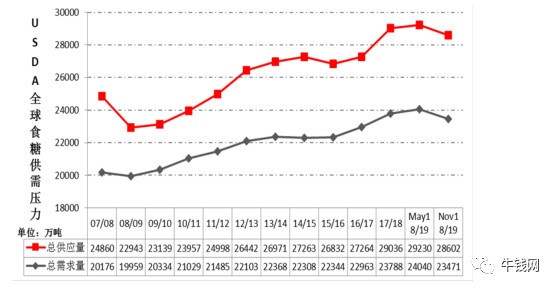

下图表示全球食糖供需对比图(数据统计来自USDA和ISO),数据统计区间为上个榨季17/18,当前榨季18/19,19/20榨季还有很多不确定性,参考意义不大,暂不统计。

USDA:17/18榨季过剩5247.7万吨,同比增加946.7万吨;

USDA:18/19榨季过剩5367.9万吨,同比增加120.2万吨。

从数据来看,USDA预计两个榨季还在增产,但是增产产量在调减。USDA预计,白糖因增产导致的供应过剩压力还在,增产周期还在持续,但是增产产量在调减,情况比预期要好。

ISO:17/18榨季过剩728万吨,前次预测860万吨,增产产量在调低;

ISO:18/19榨季过剩217万吨,前次预测675万吨,增产产量还在调低。

从数据来看,ISO预计白糖产量依然是过剩,但是过剩压力远远低于预期。ISO调整18/19榨季预期过剩产量为217万吨。这个数据,意味着某个国家遭遇一段时间恶劣天气或巴西乙醇的生产比例微调,都可能让217万吨过剩变成0或者负数。或者说,18/19榨季白糖产量是过剩、平衡还是短缺具有很大的未知数。18/19榨季白糖供需会出现非常大的波动,对白糖行情有很大的影响。

下图是USDA平衡表,红色折线图表示全球食糖市场库存消费比。红色区域的两列数据分别是18/19榨季5月和10月预估数据(USDA每年公布两次数据:5月和10月)。根据USDA数据来看,过剩产量预估发生很大变化,但供应过剩的状态依然持续,表明全球食糖市场供应非常充足,库存储备也非常充足。因此,18/19榨季即使是供应短缺,也无法改变全球食糖市场供应过剩的格局。18/19榨季库存压力出现微调,和17/18榨季区别不大,目前都维持在30%左右。这意味着今年的供需平衡情况会出现微调。

因此,市场上有这种说法,18/19榨季是白糖价格探底阶段,可能是牛熊周期转折点。市场上认为18/19榨季供需过剩格局会结束,将迎来供应短缺的格局,价格必将出现转折。

但是,判断价格走势应该综合来看,不能以某一两家机构的预测数据为准。这些数据只能作为指引,不能作为入市的依据。特别是中短期行情,还需靠具体因素来判断。

2、巴西—减产超预期

巴西是全球最大的食糖生产国和出口国,出口量占全球食糖贸易量的50%以上,对于国际食糖市场影响非常大。

巴西18/19榨季预期如下:

产量:3010万吨,减产830万吨;

消费:1067万吨,稳中有增;

出口:1960万吨,减少860万吨;

期末库存:75万吨,减少17万吨;

从数据来看,巴西18/19榨季减产数据主要体现在出口方面,出口减少860万吨。消费变动不大,维持稳中有增。期末库存非常少,数据波动比较小。主要是产量和出口对国际市场有非常大的影响。

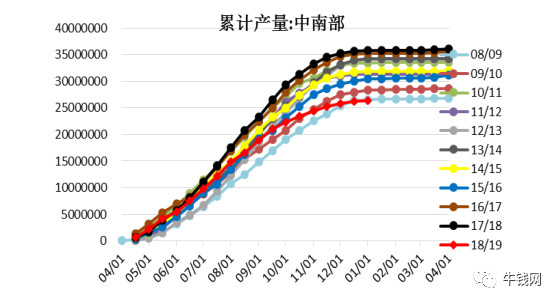

下图为巴西中南部累计产量图(中南部为巴西主要产糖区域)。从下图可见,累计产量基本维持水平位置,表示巴西未来一段时间处于生产尾声的阶段,产量继续增长的空间不大。红色折线为18/19榨季产量情况,黑色折线为17/18榨季产量情况。从生产临近高峰期开始,18/19榨季和17/18榨季产量差距越来越大,目前18/19榨季产量基本处于历史最低水平。

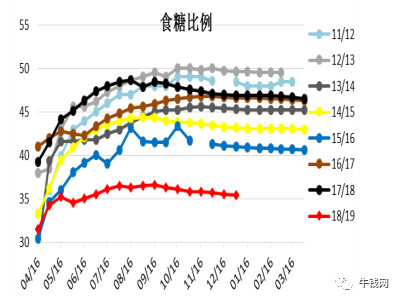

巴西国家情况比较特殊,50%以上的甘蔗用来生产乙醇,只有40%左右的甘蔗用来生产食糖。所以,巴西今年减产的主要原因并不是压榨量降低或天气原因、甘蔗老龄化,而是人为的选择将更多甘蔗用来生产乙醇而不是食糖。实际上,和上一个榨季相比,甘蔗累计入榨量变化微乎其微,天气原因和甘蔗老龄化只造成产量非常小幅的降低。

下图表示食糖生产比例。18/19榨季只有35%左右的甘蔗用来生产食糖,剩下的65%左右的甘蔗都用来生产乙醇,这是巴西18/19榨季减产830万吨的唯一主要原因。

目前巴西食糖生产已经接近尾声,食糖生产比例维持在比较低的水平,这是糖价从10美分反弹上来非常重要的原因。其他国家食糖生产都出现不同幅度的增产,只有巴西出现大幅度减产。830万吨的减产足以改变任何一个国家食糖供需格局。如果下一个榨季巴西依然维持大幅度减产,这对白糖市场是一个利多消息。

从中长期格局来看,明年巴西食糖会减产,但是具体减产量很难预测,人为因素影响比较大。从中短期格局来看,未来重点关注出口情况,需求、市场、出口价格、汇率都会影响食糖价格。

其中,不可忽视的就是汇率。美元对雷亚尔的短期升降对短期行情指引非常强。巴西国家政局比较动荡,去年11月领导选举对雷亚尔造成非常大的波动。当前雷亚尔处于弱势整理,主要波动来源于美元升降引起的被动波动,对糖价影响比较大。

3、印度—出口和库存压力大

印度是全球最大的食糖消费国,但在数据方面印度的信用比较低,数据参考意义不大。主要原因,一是印度是选票国家,政府需要农民的选票,对蔗农有补贴和扶持,种植面积不会有很大的变化;二是印度产量预期和实际产量的误差太大,小农经济和政治因素都会造成误差的产生。

下图表示印度17/18榨季、18/19榨季食糖市场情况。从USDA数据来看,印度18/19榨季产量将达到3590万吨,和巴西3010万吨的产量相比,意味着印度18/19榨季的产量已经超过巴西,成为第一大食糖生产国。

印度对国际市场的影响主要在于情绪、出口压力以及人为因素。主要原因是印度食糖产量大的同时,消费量也非常大,消费量在2600万吨左右。上一榨季期末库存达到1500万吨,保持3个月的库存就足够国内周转。18/19榨季的期末库存可以达到1812.9万吨,意味着可以达到印度国内半年的消费需求。但是,印度不需要这么多的消费需求,因为出口亏损太多,印度没有更多的资金来实现当初承诺的补贴,糖厂亏损也很多。由此可见,印度出口压力非常大,去年计划出口200万吨,实际出口50万吨;今年预计出口500万吨,实际出口预计200万吨。

虽然印度数据误差比较大,但是产量的整体趋势是上升的。如果没有大的自然灾害,印度产量会不断刷新历史,库存会继续积累。不管是否出口,库存压力都要通过国际食糖市场来释放。这也是国际食糖价格上不去或价格反弹压力大的主要原因之一。印度食糖虽然不能直接出口,但是产量已经达到套保和买卖的条件。

4、泰国—出口继续刷新记录

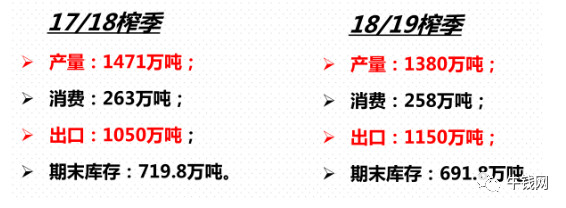

泰国是第二大食糖出口国,食糖产量的75%以上用来出口。

下图表示17/18榨季、18/19榨季食糖市场情况。泰国食糖产量不高,17/18榨季只有1471万吨。因为糖价太低影响种植意向,18/19榨季产量小幅降低,预计为1380万吨。消费量常年维持在250万吨左右,18/19榨季消费量有小幅降低,原因是其他替代品在增长,消费习惯在变化。17/18榨季出口量为1050万吨,刷新历史新高。18/19榨季预计出口量会继续刷新历史新高,有可能突破1150万吨。虽然产量预估在调低,出口量预估也在相应调低,但是无法改变泰国出口量会继续刷新历史的趋势。

泰国的很多糖厂都是欧美国家建造的,设施完善,生产能力强,恶劣天气对泰国食糖生产的影响并不大。所以,恶劣天气炒作对泰国作用并不大。

相对于巴西、印度来说,泰国距离主要需求国家比较近,运费低,品质高,具有天然的优势。同时泰国出口压力非常大,泰国今年开榨时间早,出口同比提升。泰国每次数据公布,产量和出口量都大幅提升,同比提升3成以上。这些出口都是实实在在释放到国际市场的压力。

这就是说,国际食糖市场预期在转好,泰国和印度两个国家正在开榨,供应高峰马上就会到来,需求却处于淡季。但是这些国家的增产压力需要释放到国际食糖市场,而且只能通过国际市场来释放。这些压力释放完全后,才有可能实现价格的转折。

5、欧盟—产量和出口同步降低

欧盟国家之前管制比较严格,市场关注不多。2017年10月刚刚放开管制,糖厂可以根据需求调整种植面积、产量计划等,糖价遭到滑铁卢,投资出现大幅度亏损。这导致投资趋势放缓,欧盟食糖产量降低。但18/19榨季产量不会出现明显调低。食糖减产量相对于巴西、印度不断刷新的增产量来说,无法造成价格的反转。

综合来看,欧盟国家的减产虽不能造成价格转折,但可以降低预期压力,逐渐抬升糖价底部。

6、总结—国际食糖市场

国际食糖市场长期处于供应过剩格局主要是由于增产周期和减产周期过渡不是很顺利,导致库存长期处于由增量过剩转变为存量过剩的格局,最终导致长期供应过剩的格局。

近几年国际食糖市场供需状况如下:

14/15榨季连续五年增产,积累大量库存;

15/16榨季减产周期开始,但也只是由增量过剩转换为存量过剩;

16/17榨季维持减产格局,但供需缺口较小;

17/18榨季供需过剩再次开启,且供应压力不断刷新市场预期;

18/19榨季供需过剩持续,增产低于预期背景下供需压力有小幅缓解,抬升熊市期间价格底部区域。但这不表示趋势已经被扭转或者熊市格局已经结束。

三、国内市场

1、食糖增产第三年

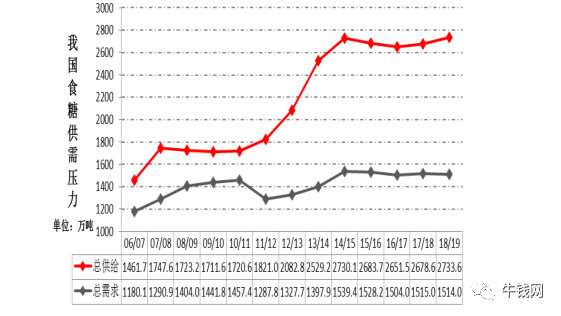

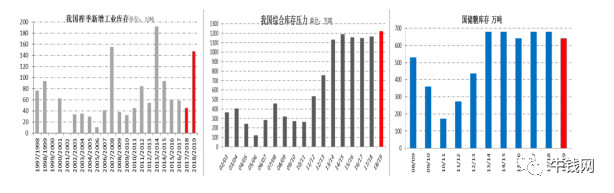

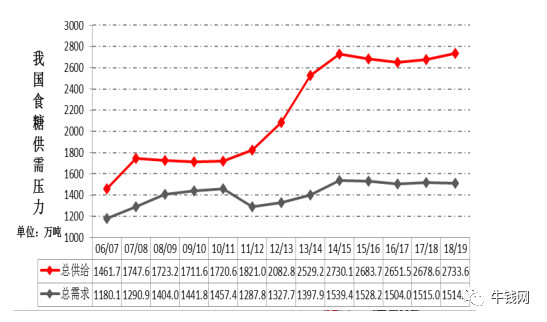

下图表示我国食糖供需压力图,红色折线图表示总供应量,灰色折线图表示总需求量。红色折线图出现大幅倾斜向上是由于我国特殊的食糖收储政策,多年食糖收储积累,糖价降低后,抛售困难,造成600万吨的国储压力。抛储将会对2019年下半年食糖市场产生非常大的影响,这是供给侧改革大势决定的,抛储是必须要解决的历史遗留问题。

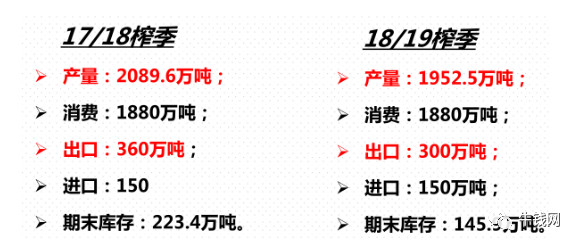

下图表示我国17/18榨季、18/19榨季食糖市场情况。18/19榨季食糖产量从最开始的预期1090万吨,逐步调减到1070万吨。虽然产量预期在调减,但是总产量仍高于17/18榨季。食糖产量依然在增产,这也是我国市场产量增产的第三年。增产周期和熊市周期是叠加的,且趋势还在继续。食糖消费只能维持现有水平,没有任何增长空间。国内打击走私力度非常大,走私量调减到200万吨。

2、产量增加超预期

产量方面,主要是广西和内蒙地区食糖增产较多,但产量较预期有小幅调减。主要是因为广西和云南地区等食糖主产区在收割前,天气出现长期低温阴雨。连续半个月以上的低温阴雨天气就会对甘蔗糖分产生影响。

产量较预期变化大的是内蒙甜菜糖。内蒙地区部分糖厂是第一年生产,种植经验、生产经验、数值预估经验不足,加上对天气重视不足,产量没有达到预期,大概只有60万吨左右。内蒙地区虽然产量增产不大,但产能是非常大的,完全有条件在很短的时间达到100万吨的产能。这需要市场价格的配合,19/20榨季甜菜糖将有很大的变数。

总的来说,国内食糖产量较17/18榨季在增产,但是增产没有达到预期。食糖市场供应过剩格局没有被打破,无法判断糖价转折。

3、库存压力提高

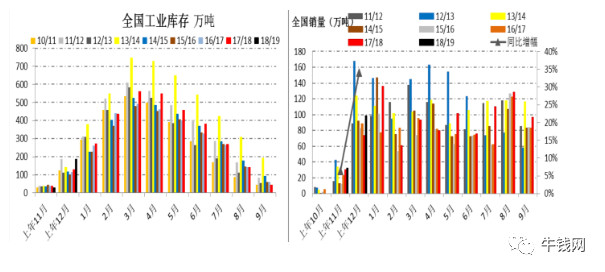

判断食糖中短期行情,需要关注月度数据。下图分别是全国工业库月度情况和全国销量月度情况。从库存图可以看出,食糖产量的增产导致工业月度库存持续积累。从销量图可以看出,18/19榨季(灰色折线)月度销量表现非常好。但是销量增长的速度低于库存增长的速度才导致糖价始终处于低位。

从下图来看,18/19榨季综合库存压力非常大,预计综合库存(包括商业库存、中转库存等)会攀升历史新高。国储库存压力也非常大,前期抛售40万吨,目前国储库存为640万吨,这意味着国储库存比广西产量还多。国储库存压力不解决,直补政策推出会有很大的障碍。直补政策不推出,熊市周期很难结束。

目前市场上比较认可的说法是直补80元/吨的补贴,可以使食糖成本降低400-500元/吨,直接将糖价拉低400-500元/吨。根据目前情况来看,全国推行直补政策压力比较大。各个地区单独推行直补,可能会造成食糖生产布局和结构被打乱,导致食糖产区重新布局,这是非常大的不确定性的利空因素。

4、进口&走私市场

正规进口量不会有很大变化,17/18榨季进口243万吨;18/19榨季预计进口300万吨,预估不会超过50万吨的增量。但是走私量变化有很大差异,17/18榨季走私250万吨,18/19榨季预计200万吨。主要原因是走私利润非常大,利润在2000-3000元/吨。有利润就会有需求,有需求就会有市场。虽然国内走私糖打击力度比较大,效果也比较显著,但是压力也比较大。

因此,虽然国内市场食糖产量远远不能满足国内消费,但国内市场的糖价依然处于低位。主要原因就是外部糖源非常充足,供应非常充足,尤其是当前时期处于开榨高峰。泰国、印度和国内目前都处于生产高峰期,外部糖源和内部糖源供应都非常充足,但是消费处于淡季,糖价的反弹压力比较大。

5、国内市场总结

国内食糖市场用一句话总结:16/17榨季牛熊转换;17/18榨季熊市第一年;18/19榨季熊市第二年,暂未出现牛熊转折迹象。

国内糖厂还需要经历一个艰难阶段,部分糖厂可能会面临倒闭或兼并重组。虽然食糖市场较预期已经好转,底部价格也在抬升,但是不代表熊市周期已经结束,价格迎来转折点。只有等糖厂甘蔗款付完,榨季压榨结束,库存消化完全,才有可能出现牛熊转折点。

四、基本面总结

1、国际市场

全球17/18榨季是连续第二年增产,消费维持不到2%的稳定增长,库存有小幅增加,18/19榨季将减产,减产主要由巴西带来,但泰国和印度同比大幅增产,总供应大于需求,供需压力依然较大,变化在于增产低于预期。19/20榨季减产预期在增强。

2、国内市场

我国2017/18榨季新增产销缺口为483.6万吨,其中产量1031.04万吨,进口250万吨,走私250万吨,库存消费比76.8%,2018/19榨季预计产量将恢复至1070万吨,走私200万吨,进口300万吨,届时,库存消费比将提高至80.55%。

五、期现套保&套利成本

1、仓储成本:2018年12月1日起开始0.5元/吨/天(夏季(1/5-30/9)0.45元/吨.天,冬季(1/10-30/4)0.4元/吨.天; )。

2、出库费:广西&云南汽车出库12元/吨,其他地区15元/吨,火车出库35元/吨,集装箱另加3元/吨。

3、入库费:汽车入库中,广西16元/吨,云南15元/吨,天津、河南和山东20元/吨,其它地区13-25元/吨不等;火车入库,天津、河北和广东40元/吨,其他地区15-60元/吨不等;轮船出库,26-59元/吨;采用集装箱入库的,在以上费用基础上,增加2-6元/吨的装箱费。

4、检验费:入库全项目理化指标检验收费450元/样,复检585元/样品。假设每垛500吨,则检验费为0.9元/吨。

5、运输费:运输费视货物所在地与仓库间距离而定,还包括人工成本、往返费用等。

6、交易成本:交易手续费0.4元/吨,交割费1元/吨,仓单转让1元/吨,期转现1元/吨。

7、资金成本:占用资金x即期利率(8%)。

8、增值税:交割结算价与现货价差x税率(2018年5月1日起16%)。

9、陈糖贴水:N制糖年度生产的白糖,只能交割到N制糖年度结束后的当年11月份,且从当年9月合约交割起(包括9月合约交割)每交割月增加贴水20元/吨,即9月贴水20元/吨,11月贴水40元/吨,贴水随货款一并结算。

例:郑糖期货价5000元/吨,现货价5200元/吨,时间30天,汽车出入库,不算运费,不算仓库升贴水和陈糖升贴水:

仓储费=0.45*30=13.5 元/吨 ;

出/入库费=15 元/吨 ;

检验费=0.9 元/吨 ;

交易交割费=0.4+1=1.4 元/吨 ;

现货资金成本=5200*8%*1/12=34.67 元/吨;

期货资金成本=5000*8%*8%*1/12=2.67元/吨。

现货卖方交割:1 个月税前成本=13.5+15+1.4+0.5+34.67=65.07 元/ 吨,3 个月=161.4元/ 吨,4 个月=209.57元/吨。

期货买方交割:1个月税前成本=1.4+2.67=4.07 元/ 吨,3 个月=9.4 元/ 吨,4 个月=12.07元/吨。

跨期套利成本: 1月22日,郑糖1905收盘价5024元,1909合约收盘价4993元,5-9价差31元,距离5月交割月还有98天,利率6% ,3个月持仓成本=128元/吨;实时持仓成本=108元/吨;利率8%,3个月持仓成本=188元/吨,实时持仓成本=160元/吨。

六、操作策略

美糖:随着印度和泰国的开榨,供应高峰将逐渐到来,供应压力即将增加,美糖将在宽幅区间内整理。

郑糖:本榨季增产周期持续,当前正处于生产高峰,供应充足,消费正处淡季,压力大于支撑,中期看,抛储、直补、进口关税降低后外部糖源的冲击都没有解决,直补落地才有可能迎来真正意义上的转折。

当前现货的销售和价格是可以支撑近月合约的,而利空的因素集中在中长期,5-9正套进行中,谨防本轮资金主导的行情回归时5月回撤过快,造成5也价格阶段性的低于9月。

皖公网安备 34011102000225号

皖公网安备 34011102000225号