美联储今明两年还将加息4次,股汇债市场趋势全解读

2018-09-27 11:18:34 网络北京时间9月27日凌晨两点的重磅,美联储9月如期加息!

美联储加息25基点 删除宽松措辞

美联储宣布上调联邦基金利率25个基点至2%-2.25%,这是2008年以来的第8次加息。

这也是今年以来的第3次加息,前两次加息发生在今年3月和6月。

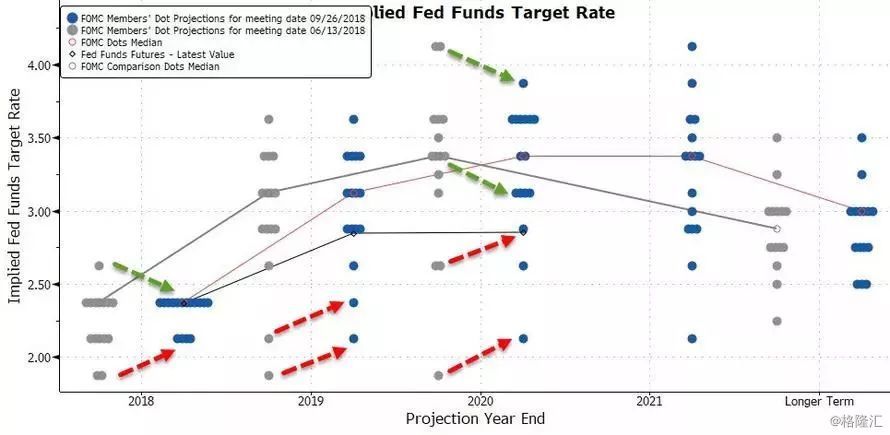

美联储提供的最新点阵图显示,美联储官员对2018年年底的联邦基金利率预测中值为2.375%,与此前6月一致,这意味着美联储今年还将加息1次。市场预期,下一次加息时间或在12月。

点阵图还显示,美联储官员对2019年年底的联邦基金利率预测中值为3.125%,意味着美联储还将在明年加息3次,与此前预期一致。

美联储今年剩下的两次议息会议将分别在11月7日至11月8日、12月18日至12月19日召开。

总结一下就是:

2018年加息4次;

2019年加息3次;

2020年加息1次;

首次公布的2021年点阵图表明2020年之后不会加息。

意味着,今年还会有1次加息。

政策声明显示,有关“货币政策立场仍然宽松”的语句被整体删除,是2015年开启加息周期以来首次。此前有分析人士认为,如果删除“立场宽松”的修饰语,代表本轮美国加息周期已经接近尾声。如果保留这一语句,代表美联储仍将继续加息来进一步收紧货币政策,直到不再刺激经济增长的中性位置。

但美联储主席鲍威尔在新闻发布会上回应了对上述删除措辞的疑问,称此举不代表联储的利率路径预期有任何改变。他重申整体金融条件仍然宽松,不排除一旦经济走软降息的可能。

美联储为何加息?

美联储8月会议纪要显示,只要美国经济增长处于正轨,美联储就准备再次加息。而近期美国主要经济数据超出预期,这给了美联储三个月后再次行动的底气。

美国7月个人消费支出环比增长0.4%,与预期和前值持平;核心PCE物价指数也同比上涨2%,高于6月的1.9%。美国核心PCE物价指数是美联储首选的通胀指标,路透分析师认为,这一数据显示美国经济三季度开局增速强劲,基本通胀指标触及美联储2%的目标。

此外,9月7日美国劳工部公布的8月非农就业数据显示,与市场预期的会出现季节性下调相反,就业和薪酬数据都远超市场。8月,美国非农就业人口新增20.1万人,高于预期的19万人。同时,美国8月平均每小时工资环比增长0.4%,高于7月的0.3%,同比增速为2.9%,创2009年6月以来最大增幅。

《华尔街日报》表示,8月美国非农就业增长加速、薪资增长都凸显了劳动力市场的紧张状态,这巩固了9月会议上美联储会今年第三次加息的预期,也增加了12月再次加息的可能性。

市场反应剧烈

美股

美股尾盘跳水,道指跌超100点。美联储如期加息25个基点。鲍威尔称,股市已处于历史高位。能源股与金融股领跌。

截至收盘,道指跌0.4%,报26385.28点;标普500指数跌0.33%,报2905.97点;纳指跌0.21%,报7990.37点。

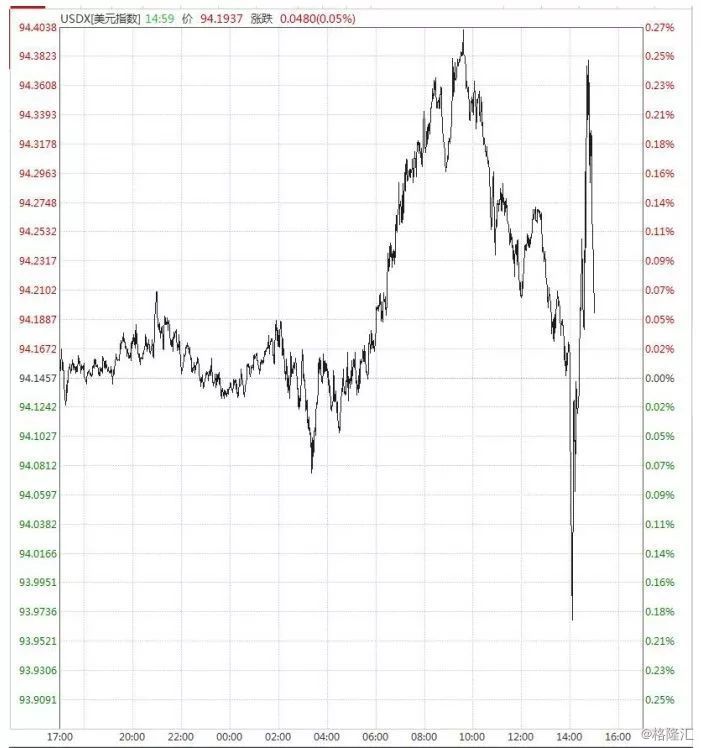

美元指数

美元指数盘中一度大幅跳水,回吐此前涨幅。纽约尾盘收涨0.18%,报94.3139。美元在美联储加息后缩减涨幅。

据外媒报道,投资者想知道,美联储本周备受期待的加息是否会重新引发美元反弹。一些分析师对充分预期的货币紧缩政策是否会奏效持怀疑态度。

富国全球固定收益策略师彼得·威尔逊(Peter Wilson)表示,货币政策分歧现在已经到头了。由于来自贸易和政策的风险,美元的近期前景仍有不确定性。

“我们继续预期2017年年末和2018年年初看到的美元疲弱走势将会恢复,并且2019年会更明显。然而,我们承认,近期风险依然保持着微妙的平衡,也承认,欧元升值的起点目前低于我们的预期”,威尔逊说道 。

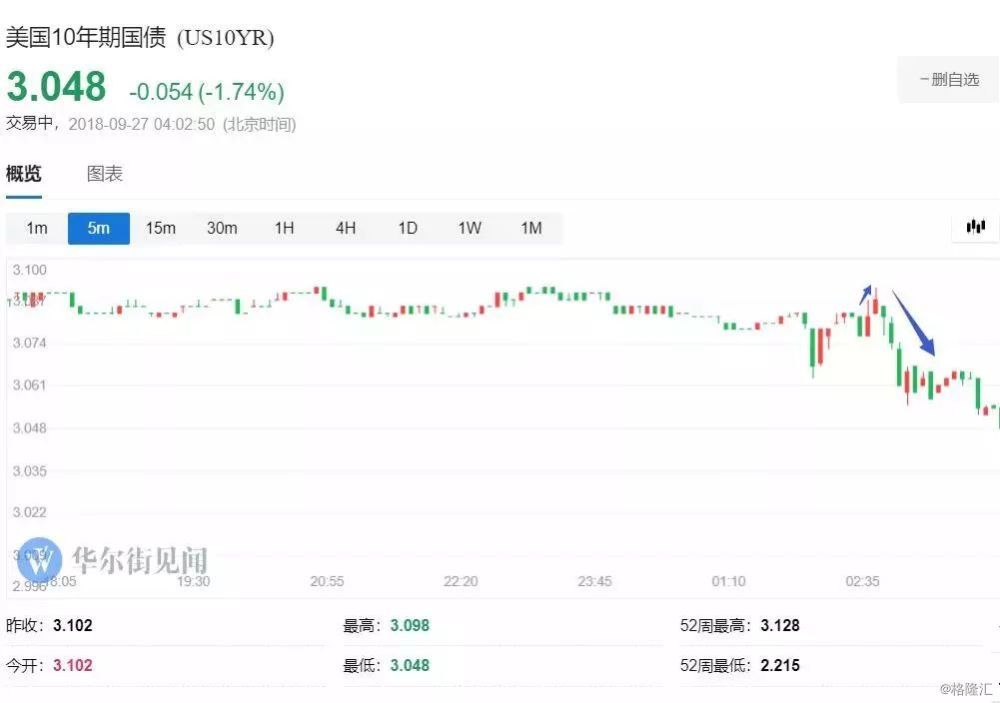

美债

通常情况下,利率抬升也会利空债市,导致国债价格下跌。

10年期美债收益率同样先涨后跌,一度升破3.09%逼近3.10%,但此后跌破3.06%,发布会结束后还一度跌落了3.04%。

央行跟不跟?

当美联储加息已无悬念之后,市场最关心的莫过于中国央行是选择跟还是按兵不动呢?

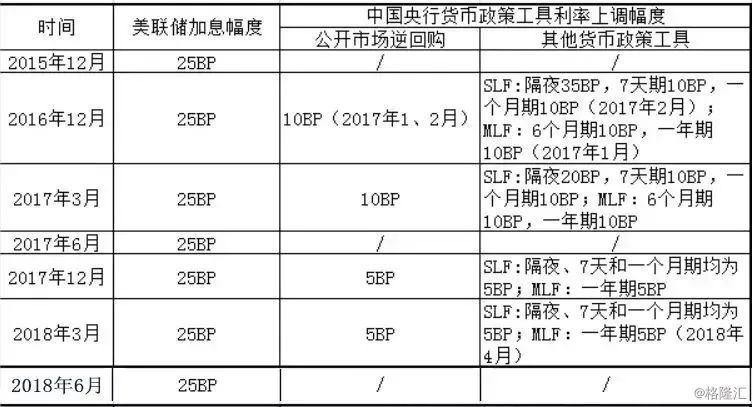

来看看历史情况,2016年12月、去年3月和12月以及今年3月美联储加息后,在中国银行间市场上,包括逆回购、中期借贷便利(MLF)在内的货币市场利率都出现了上调。不过去年6月以及今年6月美联储最近一次加息,央行并未跟随上调公开市场利率。

而对于此次央行是否会跟随“加息”,市场上持不“加息”的观点相对较多。

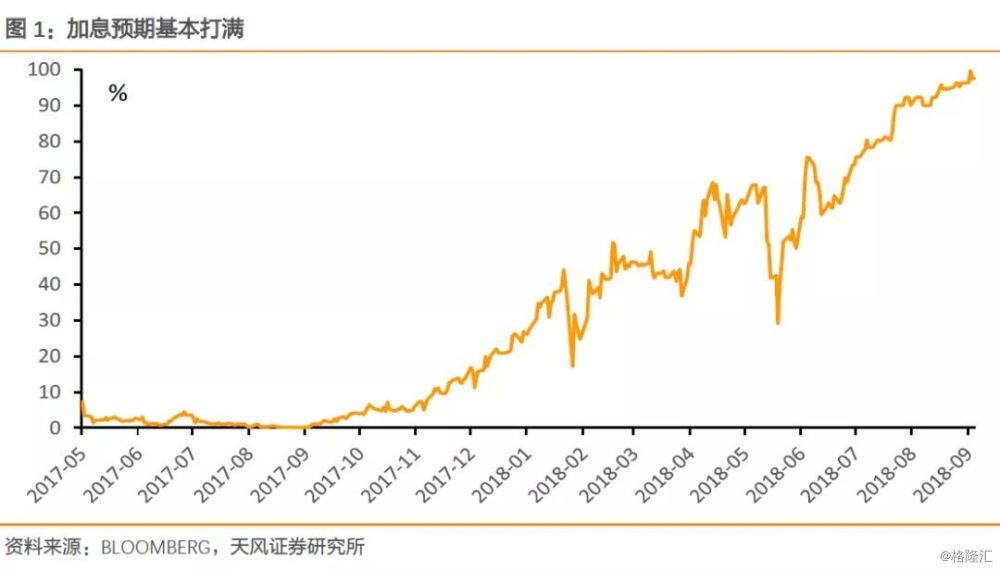

天风固收团队:中国跟随概率较低

每次届临联储加息之前,对加息与否的猜测总是层出不穷,大家所切入的角度也各有差异。由于行动的主体是央行,最好还是从央行关注的思路去做判断。

市场上目前的一种普遍预期——上调政策利率以缓冲联储加息带来本币贬值压力,降低准备金率支持国内“宽货币”到“宽信用”的传导,也就是“加息”+“降准”的组合模式。

这个组合模式对央行上述目标达成的影响:

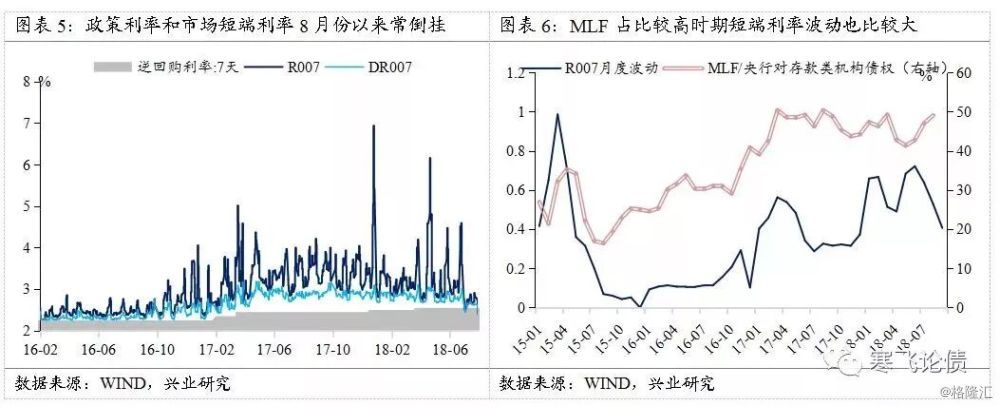

(1)就随行就市而言,现在的流动性是充裕的,并不需要在供给上“降准”以支持;而从货币市场和政策利率利差角度而言,由于目前二者贴合运行,则加息抬升政策利率之后,降准又会使得短端低价资金供给充裕,压低市场利率。在目前的背景下,会再现8月初前后的倒挂情况(市场利率低于政策利率),这一方面不符合“收窄价差”的逻辑,另一方面违背了疏通政策利率到市场利率传导机制的要求。

(2)就引导市场预期而言,稳定宏观杠杆率而言。目前央行货币政策的重点在于引导“宽信用”,目前,问题的症结不在于降准去增加流动性问题(流动性已非常充裕),而是疏导传导机制的问题,因而央行短期并无必要再度降准。

(3)应对美联储加息而言,一个关键问题,中美利差不是政策利率之差,而是目标市场利率之差,上调政策利率,再进行同步降准,如果上调的幅度不大,总体效果上将压低货币市场利率(降准释放的资金成本显著低于公开市场投放),从这个机制出发,“加息”+“降准”反而会恶化中美短端利差。

也就是说,“加息”+“降准”并不符合目前的政策逻辑,央行大概率短期会选择不跟随。

华泰宏观李超:央行跟随美联储加息概率降低

9月20日,央行7、14、28天逆回购和相应期限的存款类机构质押式回购加权利率差分别为9.69、16.77、1.77个BP。

回顾美联储近几次加息,2017年12月和2018年3月央行跟随上调,6月没有跟随上调,2017年12月和今年3月央行加息时7天逆回购利率和DR007利率差分别约为49.57和31.65个BP。

比起以往两次央行跟随加息,当前货币市场利率和公开市场操作利率差呈收窄趋势,央行上调政策利率迫切性不强,我们认为此次央行大概率不会跟随美联储加息。

社科院学部委员余永定:中国没必要跟进美国加息

“中国不能、也没必要跟进美国加息。”社科院学部委员余永定说,央行和财政部目前已经对未来的货币、财政政策做出了一些调整。这些调整不应该受到美联储是否加息的影响,中国必须保持货币政策的独立性。

余永定认为,目前中国目前还不能在宏观政策上收紧,还需保持适度的宽松。在这种情况下,为了保持货币政策的独立性,必须一方面要让汇率保持足够的灵活,另一方面要对资本的跨境流动实行有效的管理。

不过也有分析师认为,中国央行应“跟随加息”。

兴业研究徐寒飞:央行存在小幅调升OMO利率的可能性

从海外政策利率对国内利率的影响看,我们认为央行存在跟进5BP的可能性。

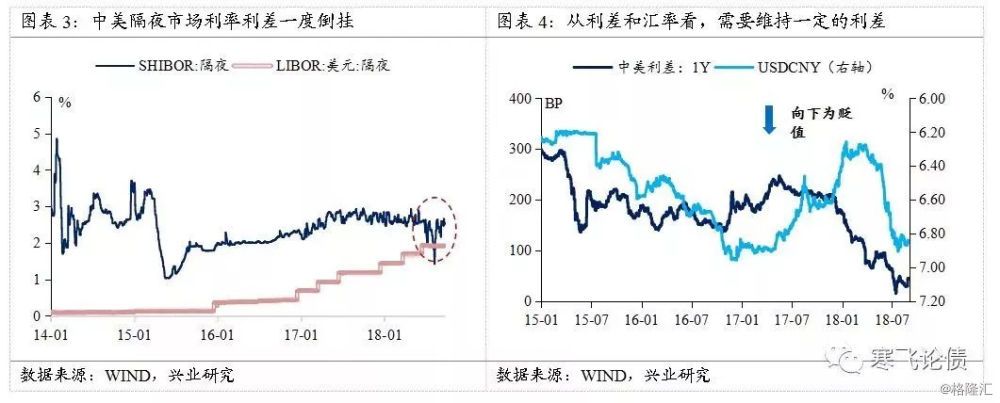

中美短端利率近期屡次出现倒挂,从市场利率引导的角度,目前国内流动性合理充裕环境下,需要引导市场利率适当提高,以达到平衡内外部压力的目标。

从国内情况看,央行需要对政策利率做一定调整,恢复通过短端利率波动带动曲线波动而非用长端利率持续带动曲线变动。对于如果OMO利率变动传导紧缩而非宽松的问题,我们认为目前制约贷款投放的主要是需求不足以及机构风险偏好问题,而非货币市场利率。如果央行加息5BP,既能表明“中性”态度,也能控制政策信号松紧适度。

美联储加息对中国有何影响?

美联储历次加息,都会给全球资本市场带来巨大影响。外界最关心的,对中国的股市、汇市、债市影响如何呢?我们来逐一分析。

A股影响

尽管美联储加息对A股表现没有直接关联,但由于当今全球金融市场的关联度已经非常高,美股的表现通常会影响全球股市的同向反应。

市场普遍认为,即便A股出现回调也是短暂反应,从历史经验来看,外围市场波动主要是对市场情绪形成短线干扰,但A股市场运行更多还是取决于国内经济、经济政策和流动性环境等。

对于我国A股市场来说,国内的各影响因素仍占据主导,美联储加息对A股市场的影响不会很大,投资者无需过度担忧。

同时,A股本周闯关富时罗素,极可能会带来利好消息,形成对冲。

社科院学部委员余永定表示,中国股市主要是对中国经济本身的反应,不是对外部冲击的反应。

“一般而言,美联储加息对股市不会有什么太大的影响。更何况美联储升息是意料之中的事情。”

人民币汇率影响

华泰宏观李超老师认为:央票出海,人民币贬值空间有限9月20日国家外汇管理局公布了2018年8月份银行结售汇和银行代客涉外收付款数据,8月银行代客结售汇逆差633亿元人民币,创逾一年来最大逆差。9月20日,中国人民银行和香港特别行政区金融管理局签署了《关于使用债务工具中央结算系统发行中国人民银行票据的合作备忘录》,旨在便利中国人民银行在香港发行央行票据,丰富香港高信用等级人民币金融产品,完善香港人民币债券收益率曲线。意味着央行将在离岸人民币市场拥有更多货币政策工具,结合此前央行重新征收外汇风险准备金、报价行重启“逆周期因子”等举措,我们预计人民币未来贬值空间有限。

天风固收孙彬彬团队认为:

没必要纠结于人民币究竟存不存在长期的贬值压力,我们只需要关注短期的人民币贬值压力是否已得到充分释放:

(1)4月以来,美元指数上行幅度5.1%左右,但人民币已显著贬值8.6%,从跟随的角度基本上已补贬到位,如果国内外宏观环境没有显著变化,短期其实并无一个显著贬值压力;

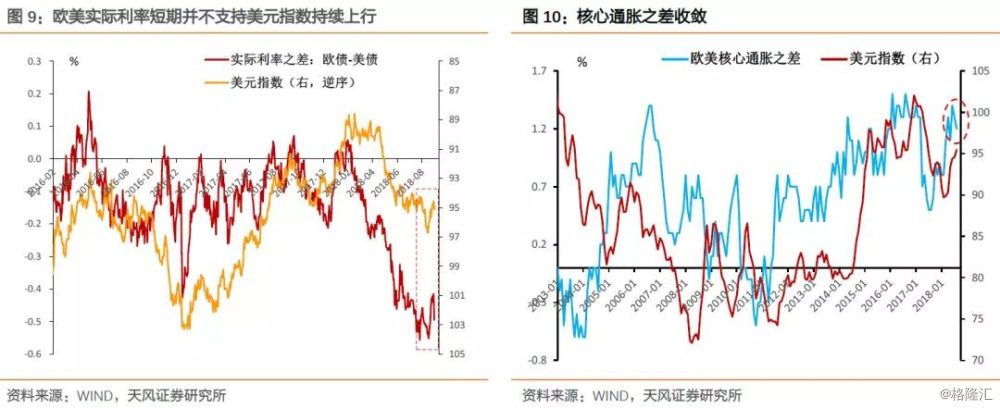

(2)7月过后,作为比较指标,美元指数实际上已经有所下行,目前的美元走势反映完加息预期后短期大幅上行的概率不大,从比价角度而言,人民币贬值压力也就不大;

(3)今年以来,掌控人民币贬值节奏和幅度的一个关键是“贸易战”引发的预期,近期2000亿新增关税已经落地,人民币当日走低后又有所反弹,这实际上意味着“贸易战”升级这一变量的短期风险已落地。

从外部来看,人民币中间价定价机制中,美元指数是核心,因而,美元的走势需重点关注。在美元指数中,主导占比的货币是欧元,因而美欧之间的经济形势对比是决定美元指数的关键指标,从目前的情况来看,美元指数虽有小幅上行压力,但持续上行的动力并不存在,从牵引角度而言,不会对人民币造成持续贬值压力。

债市影响

美联储加息靴子落地并非利空出尽。

美联储加息对债券投资的影响如何?华创分析师认为,息靴子落地并不意味着利空出尽,国内债市面临的通胀、海外和监管压力四季度依然难言缓和,基本面仍有望保持平稳,难以给利率带来更大的下行动力。从历史经验来看,四季度利率往往面临较大波动,我们依然建议机构谨慎操作。

第一,美联储加息靴子落地并非利空出尽。周三债券市场打破了近期的小幅盘整行情,一级市场和二级市场都出现了一定程度的回暖。对此,市场有观点认为,明天凌晨的美联储加息意味着国内债市利空出尽,利率将迎来新一轮的下行。暂且不论明天美联储加息后,中国央行是否会跟随加息,对美联储加息意味着国内债市利空出尽的观点我们不敢苟同:

首先,从基本面的角度看,经济企稳的势头正在逐渐显现。近期政府继续密集出台稳增长政策,通过乡村振兴、减税降费、刺激基建等多重手段稳定经济预期,因此年内经济基本面有望继续保持稳定,进一步下行的概率并不高,难以对债市带来支撑。

其次,美联储加息带来的利率和汇率压力不容忽视。明天凌晨美联储大概率将实施年内第三次加息,12月再次加息的概率也很高,美债利率在短端利率上行、经济向好预期、通胀预期的推动下,进一步上行仍是大概率事件,美元指数也有望继续攀升,美债利率上行对国内利率的传导压力仍将继续,美元指数强势对人民币汇率的压力也将持续发酵。

再次,通胀上行压力仍在继续加大。我们在昨天的日报中曾分析过,9月食品价格仍在超季节性上涨,9月CPI大概率将在8月的基础上进一步上升,而油价近期持续向上突破,对通胀的传导压力也将逐渐显现。

最后,年底多项监管文件将正式实施,银行业务调整压力不容忽视。去年底到今年年初,监管层出台包括302号文、流动性新规、大额风险暴露管理办法、资管新规等在内的一系列监管文件,其中许多文件都将于2018年年底正式实施或过渡期结束,据我们与银行沟通得知,前期部分银行业务调整较慢,监管层已经下发通知年底前将按照前期发布的文件要求严格验收整改成果,四季度部分整改不到位的银行或将面临较大的业务调整压力。

皖公网安备 34011102000225号

皖公网安备 34011102000225号