宏观风险定调盘面运行,织造淡季削弱棉花利多氛围

2018-07-04 13:55:36 和讯名家 和讯名家01、本月基本面格局政策管控与宏观风险主导盘面走势本月的棉花市场运行是政策管控与宏观风险加剧的一个月。自6月2日贸易商禁拍储拉开帷幕起,其后紧跟宣布定向纺织企业发放80万吨滑准税进口额度。此两项政策均属于定向增加供应量、保证纺织用棉,从而使上游拉涨过高棉花与下

|

01、本月基本面格局

政策管控与宏观风险主导盘面走势

本月的棉花市场运行是政策管控与宏观风险加剧的一个月。自6月2日贸易商禁拍储拉开帷幕起,其后紧跟宣布定向纺织企业发放80万吨滑准税进口额度。此两项政策均属于定向增加供应量、保证纺织用棉,从而使上游拉涨过高棉花与下游加工织造割裂,促使棉价空心化。需要引起注意的是,该项政策推出的背景是“工商业库存依旧处于相对高位”的情况下,二者叠加影响,在供应方面的压力叠加放大,中期偏空。于是,6月初起郑棉冲高回落,进入长期下跌通道。

端午节前后美方证实发布加征关税清单,中美贸易战形势的严峻化和长期性预期使得关联产业后期走向悲观,当日郑棉跌停。为对冲宏观风险带来的产业悲观情绪,缓解实体企业资金困难问题,央行实行定向降准缓解宏观利空。但7月初特朗普在接受访谈时表态对中美贸易战不会松口,且对具体加征范围有扩大期望(随口提及数字为5000亿美元),该声明直接使得宏观风险升级,郑棉美棉于周一夜盘双双下跌。

前期进入下跌通道后虽有部分资金出逃,但多数资金依旧看好远期持有多头头寸。目前宏观风险成为盘面主逻辑之一,在该问题缓解或被实证之前,盘面偏空调整的趋势并未根本改变。

棉花供应压力缓解但长期存在 ,预计18/19新花空间受挤压

工商业库存依旧处于相对高位,预计本年度棉花依旧挤占18/19新花空间;库存利空压力有所缓解但依旧长期存在。本月棉花工商业库存调查数据未出,我公司预计6月棉花商业库存约210-225万吨左右,工业库存82-89万吨左右。其中商业库存去库进度快于上月,但在历年水平中处于普通范围;工业库存自本年度4月份起持续累积,一方面显示了纺织企业对于原料的价格担忧;另一方面也会客观挤占新棉空间,库存利空压力影响虽有所缓解但依旧长期存在。

储备棉供应端投放141.55万吨棉花,但成交率低于此前预期。储备棉轮出结构随棉价回落进行调整,现行疆棉地产比基本维持于0.3:1-0.5:1的水平。成交方面由月初的禁拍开始热度回落,随着全球棉价及国内棉价下探、储备棉轮出底价降低而上升。但储备棉成交依旧不及预期,截止7月2日,目前共轮出261.05万吨,成交仅141.55万吨,成交率月54.22%,远低于我公司此前设置的56%预期。若棉价弱势中期运行,后期成交率大概率好转。 储备棉供应端投放141.55万吨棉花,但成交率低于此前预期。储备棉轮出结构随棉价回落进行调整,现行疆棉地产比基本维持于0.3:1-0.5:1的水平。成交方面由月初的禁拍开始热度回落,随着全球棉价及国内棉价下探、储备棉轮出底价降低而上升。但储备棉成交依旧不及预期,截止7月2日,目前共轮出261.05万吨,成交仅141.55万吨,成交率月54.22%,远低于我公司此前设置的56%预期。若棉价弱势中期运行,后期成交率大概率好转。 |

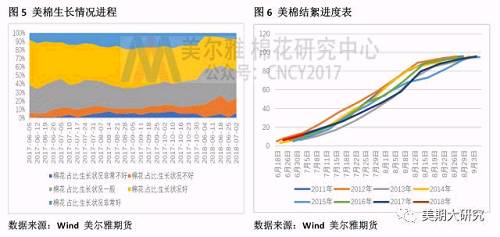

疆棉上月长势较好;美棉生长状况较差及一般的占比显著上升,部分地区新花开始结絮。新棉生长情况方面,得益于良好的田间管理,新疆6月长势良好,6月底强对流天气对棉苗影响有限,多数棉苗进入打顶期,少数已进现蕾。美棉方面本年度棉花生长状况不好计一般的比例显著上升(图5橘色、灰色区域),而相应的生长状况良好的与上一棉花年度相比占比大幅下降(图5黄色、蓝色区域)。部分地区开始结絮,目前来看截止7月2日结絮进度12%,结絮率良好,略微快于5年同期(9%)。 疆棉上月长势较好;美棉生长状况较差及一般的占比显著上升,部分地区新花开始结絮。新棉生长情况方面,得益于良好的田间管理,新疆6月长势良好,6月底强对流天气对棉苗影响有限,多数棉苗进入打顶期,少数已进现蕾。美棉方面本年度棉花生长状况不好计一般的比例显著上升(图5橘色、灰色区域),而相应的生长状况良好的与上一棉花年度相比占比大幅下降(图5黄色、蓝色区域)。部分地区开始结絮,目前来看截止7月2日结絮进度12%,结絮率良好,略微快于5年同期(9%)。 |

新疆及美国实播面积调查,棉花实播面积均有所增长。2018/19年度美棉种植面积1351.8万英亩,较本年度增7.2%。其中陆地棉面积1327.5万英亩,较本年度增7.4%;皮马棉24.3万英亩,同比减3.4%。主产棉州均有不同程度的调涨,其中西南棉区涨幅8.7%,高于平均。而我国棉花面积总量是减少1.6%,但西北内陆棉区增加7%。针对该最新实播面积调查及前期调研情况,18/19年度产量调整至550-606万吨,高于前期产量预测。

|

织造淡季来临,纺企原料担忧浓厚

小旺季渐行渐远,织造淡季已经来临。从棉纺织PMI来看本年度农历新年以来的小旺季(图7)开工及订单情况较好,这与下游购销加快、纱布库存迅速消耗相互印证。进入6月份以来,织造由于上游提价的关系开工积极性显著下降,后6月上旬传导至纱线,现纱布开机率依旧处于下行趋势。

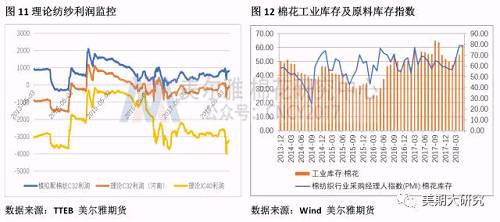

购销能量减弱,纱布库存逐步累积。下图11是中国轻纺城(600790,股吧)棉布方面周度购销能量监控,从图表可看出自5月底开始周度购销能量减弱,同时该时间点也是图12中纱布库存开始逐步累积的时段,充分证明购销节奏放缓导致纱布库存累积,从而传导至生产意愿与开机率。

|

|

纺纱利润随棉价波动较大,纺企原料担忧情绪浓厚。图9为我公司理论配棉及普通纺纱利润监控简表。5月底原料价格的波动给此前较为稳定的纺纱利润带来了调整,行情启动之后至6月回落前夕,即使有配棉控制成本纺纱利润也被挤压到了一个较低值,后期随着原料价格回落有所缓解。另一方面,配棉与否成为了纺纱利润的关键,在此情况下可纺性较高的储备棉依旧具有较强的比价优势。

从图10工业库存也可印证这方面趋势。本年度工业库存较早出现备库及原料累积趋势。3月以来,我国工业库存边际变动以累积为主,尤其是5月由棉价快速上涨带来的涨价预期,使得5月份统计得出的下游原料备库及库存边际变动处于8年高峰。由棉花库存PMI也可看出,多数产业内对于后期原料价格有上涨担忧。工业库存备库积极性较高,加上政策上对纺织企业定向增加供应,其带来的结果是较长一段时间内纺织企业的棉花备库较足、现有备库挤占新花空间,极有可能再次发生17/18年度新花上市初期由于随用随补使得新花价格承压下行的情况;另一方面,充足的备库也使得下游的价格韧性较强,与6月我国发布的棉花调控政策一同起到了空心化上游高价棉花的作用。

|

年度来说我国进口纱数量趋稳,月度来说相对高位的进口纱会对棉价造成一定冲击。图14位我国近几年的进口纱趋势图表,近几年我国进口纱的总量与价格均处于较为平稳的状态。但从图13可见,总量上虽然趋稳,近几月的短期节奏有加快迹象,尤其5月份,我国棉纱线进口21万吨,横向对比位于2010年以来的最高值。短期节奏的改变容易带来短暂的价格压力,同样是通过成品比价竞争冲击开机期望,导致棉花短期预期下行、棉价下降。

|

持仓分析

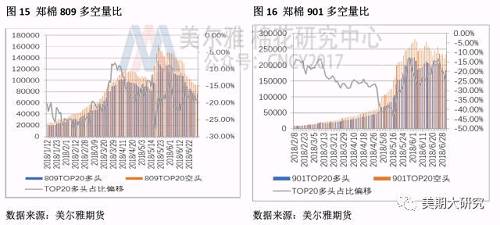

809、901合约多空量比已进入下行通道,大户偏空期望。图15灰色线条可见,809合约多空量比于19日拉至多头优势(以-18%为平衡分界点),此后逐步下行回归至常态产业空头优势比值区间内。901合约直至21日依旧存在看多期望,近期逐步下行至偏空期望。

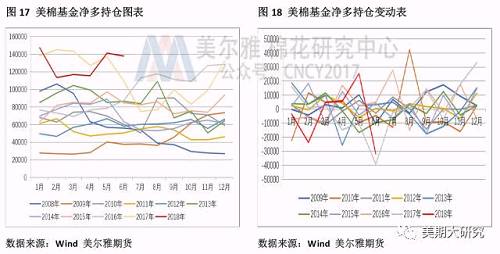

ICE期棉逼仓缓解,本月大幅减持。本月由于逼仓行情缓解,基金净多持仓大幅回落。美棉方面由于上文提到的生长状况问题及干旱问题存在显著偏多预期,基金净多小幅减持。至月初贸易战愈演愈烈,预计本周即将更新的净多持仓数据亦将会有所减少。 ICE期棉逼仓缓解,本月大幅减持。本月由于逼仓行情缓解,基金净多持仓大幅回落。美棉方面由于上文提到的生长状况问题及干旱问题存在显著偏多预期,基金净多小幅减持。至月初贸易战愈演愈烈,预计本周即将更新的净多持仓数据亦将会有所减少。 |

|

基差与价差运行监控

前期期现不合理基差基本得到修正。以目前资源较多的江苏为例,前期一度价差拉大至-2000的情况基本得到了修正。以点价基准09合约计算的到厂价均价基差情况来看现货升水432元,基本处于合理范围边缘。

截止7月3日收盘,1-5价差回归至-505水平,统计学上依旧有回归空间,也可基本覆盖正套成本。1-9价差回归至-795水平,也可覆盖正套成本。但在资金一致极度看多远月的情况下建议不要贸然入场。据前期持仓检测部分席位轻仓试价差回归,由于宏观风险与远月看多拉锯导致仅小幅回归、较难走出流畅回归趋势。美棉方面,基差与盘面价差情况延续此前运行趋势。

|

|

|

本月盘面由政策管控及宏观风险主导盘面逻辑。中美贸易战形势的严峻化和长期性预期使得关联产业后期走向悲观。周二盘中触及成本支撑小幅回调。

供应上,工商业库存去库进度不及预期,储备棉投放供应量,供应压力仍存,且有较大概率传导至18/19年度。

需求方面,从购销能量、库存累积及开工传导三个方面来看,织造淡季已然来临。纺织企业原料担忧浓厚,从3月开始有累库迹象。纱线进口方面虽然年度上数量趋稳但月度节奏的加快依然会对市场造成一定冲击。

后期主要关注宏观风险变化情况、棉花库存消化情况及7月份北半球棉花生长状况。

以上报告研判形成依据数据截取时数据,后期市场关键因素如有变动,需具体评估影响。

皖公网安备 34011102000225号

皖公网安备 34011102000225号